Abonnements in der Corona Zeit – Besteuerung von Fitnessstudios und Co.

Besteuerung trotz fehlender Leistungserbringung? Steuersatz?

Gefühlt jeder Mensch besitzt Abonnements (z.B. beim Fitnessstudio oder ein Zeitungsabo) und bezahlt monatliche, vierteljährliche oder gar jährliche Beiträge bei unterschiedlichen Firmen. Gerade in der Corona Zeit fallen jedoch nicht selten die Leistungen der Unternehmen aus, da z.B. aufgrund von Hygienevorschriften eine Ausführung nicht oder nur eingeschränkt möglich ist. Aufgrund der vertraglichen Situation werden Zahlungen jedoch in den meisten Fällen weiterhin vorgenommen. Was passiert mit diesen Zahlungen? Müssen die Unternehmen hierfür trotz fehlender Leistungsausführung Umsatzsteuer bezahlen und wie wird die Steuersatzsenkung hier berücksichtigt? Dieser Artikel gibt Aufschluss über die aktuelle Besteuerung von Abonnements.

Besteuerung der Abonnements:

In Abstimmung mit dem Finanzministerium NRW gelten aktuell insbesondere bei Leistungen aufgrund von Abonnements folgende Grundsätze: Verzichtet der Leistungsempfänger (Kunde) ausdrücklich auf die Rückerstattung der weitergezahlten (monatlichen) Beiträge, steht dieser Leistung aus Sicht des Leistungsempfängers keine Gegenleistung des Unternehmers gegenüber. Mangels Leistungsaustauschs ist demnach keine Steuerbarkeit der gezahlten Beiträge für die Monate der Schließung anzunehmen. Eine Besteuerung unterbleibt in diesen Fällen.

Bietet der Unternehmer dem Kunden hingegen Alternativangebote (z.B. Online-Kurse, Gutscheine zur Weiterleitung an Freunde/Bekannte, Upgrade des Vertrages, Sachgeschenke), kann ein Leistungsaustausch und somit Steuerbarkeit der Leistungen anzunehmen sein. Ein potentielles Ungleichgewicht zwischen Leistung und Gegenleistung beseitigt den Leistungsaustausch insoweit nicht.

Besteht das Angebot des Unternehmers hingegen in der Verlängerung der Vertragslaufzeit um die Monate, die die Einrichtung aufgrund behördlicher Anweisungen schließen musste, verlagert sich der Zeitpunkt der Leistung des Unternehmers an das Ende der Vertragslaufzeit. Zahlt der Kunde nun in den Monaten der Schließung, ist der Tatbestand der Anzahlung nach § 13 Abs. 1 Nr. 1a Satz 4 UStG erfüllt, sodass der Unternehmer diese Zahlungen vorab der Umsatzsteuer unterwerfen muss.

Dieses Modell ist vor allem bei Fitnessstudios eine sehr gängige Lösung, da ein erhöhter Verwaltungsaufwand hierdurch entfällt und die Zahlungen der Kunden nicht unterbrochen werden müssen.

Steuersatzsenkung bei Abonnements:

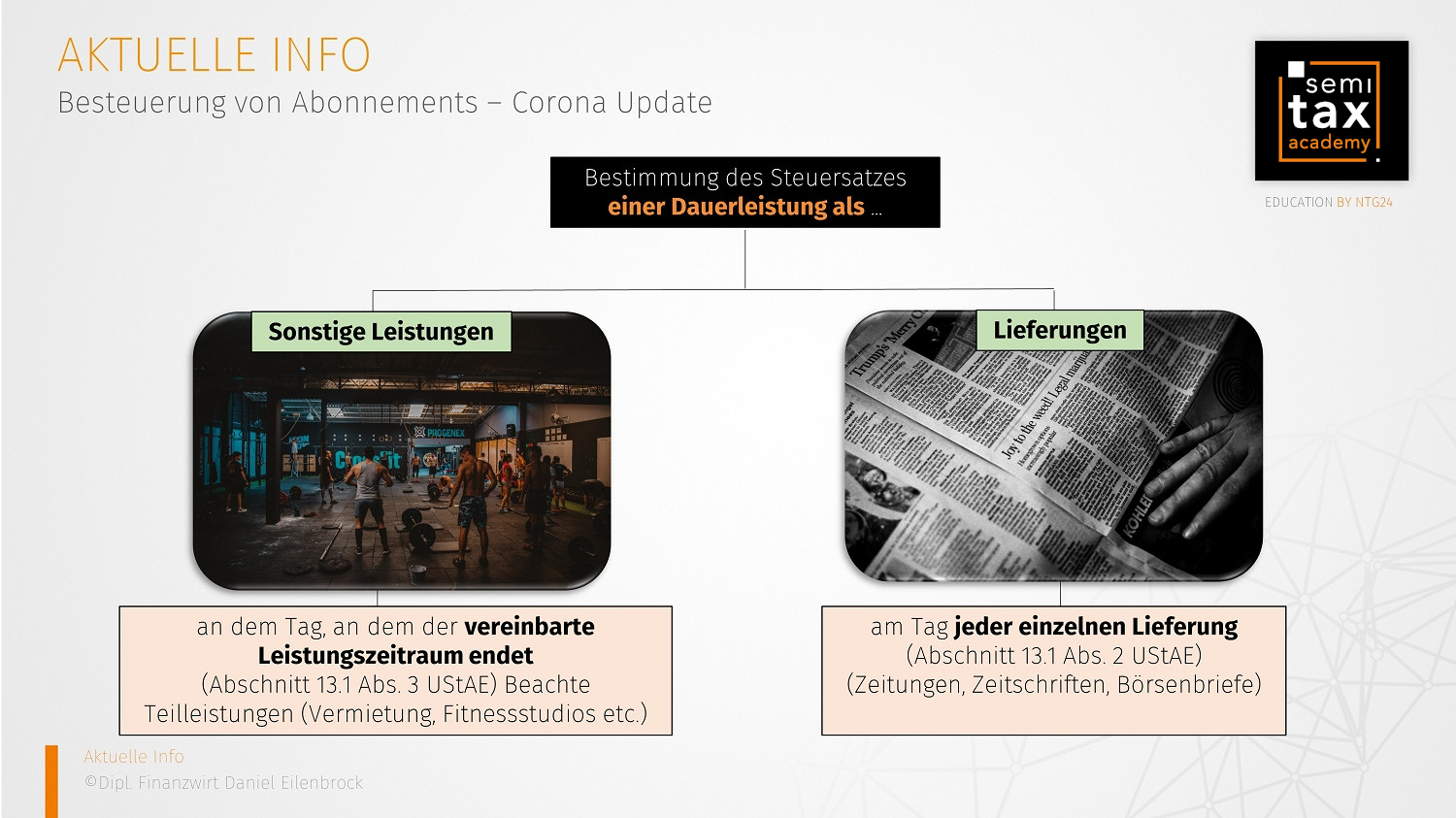

Bei Abonnements handelt es sich um Leistungen, die sich über einen längeren Zeitraum erstrecken (sogenannte Dauerleistungen). Auch für diese Leistungen hat die Umsatzsteuersenkung Folgen, sofern der Zeitpunkt des In-Kraft-Tretens der Umsatzsteuersatzänderung in den für die Leistung vereinbarten Zeitraum fällt. An dieser Stelle stellt sich jedoch die Frage, wann genau eine Aboleistung als ausgeführt gilt? Dies hängt von der Beschaffenheit des Abonnements ab. So handelt es sich bei einem Zeitungsabo um viele kleine Lieferungen, die jeweils mit Versendung der entsprechenden Zeitung (Zeitschrift, Brief o.ä.) als ausgeführt behandelt werden. Bei einem Vertrag eines Fitnessstudios hingegen, handelt es sich um sonstige Leistungen, die in der Regel in vielen kleinen Teilleistungen (z.B. monatlich) erbracht werden.

Zusammenfassend kann man daher grundsätzlich sagen:

- Im Falle einer sonstigen Leistung an dem Tag, an dem der vereinbarte Leistungszeitraum endet (Abschnitt 13.1 Abs. 3 UStAE),

- Im Falle wiederkehrender Lieferungen - ausgenommen Lieferungen von elektrischem Strom, Gas, Wasser, Abwasser, Kälte und Wärme - am Tag jeder einzelnen Lieferung (Abschnitt 13.1 Abs. 2 UStAE).

Auf Dauerleistungen, die hiernach vor dem 1. Juli 2020 erbracht werden und die der Umsatzbesteuerung unterliegen, sind die bis zum 30. Juni 2020 geltenden Umsatzsteuersätze von 19% bzw. 7% anzuwenden. Nach dem 30. Juni 2020 und vor dem 1. Januar 2021 ausgeführte Dauerleistungen sind der Besteuerung nach den Umsatzsteuersätzen von 16% bzw. 5% zu unterwerfen. Bei der Abrechnung von Nebenleistungen, für die ein anderer Abrechnungszeitraum als für die Hauptleistung vereinbart ist, richtet sich die Anwendung des zutreffenden Umsatzsteuersatzes nach dem Zeitpunkt der Ausführung der jeweiligen Hauptleistung (z. B. monatlicher Zins für eine steuerpflichtige Vermietung mit monatlichem Abschlag für die Nebenleistungen und jährlicher Abrechnung der Nebenleistungen).

16.07.2020 - Daniel Eilenbrock - de@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)