Basischeck Erbschaftsteuer und Schenkungssteuer: Wann es schnell teuer werden kann.

Überblick über die wichtigsten Eckdaten – Teil 1 mit Video

Wenn Menschen sterben, dann hinterlassen diese neben Trauer auch nicht selten ein „Vermögen“, welches individuell hoch bzw. niedrig ist. Die Erben treten dann steuerlich als Gesamtrechtsnachfolger für die Pflichten des Verstorbenen gegenüber dem Finanzamt auf und müssen hier u.a. auch die Steuerklärungen anfertigen und absenden. Gleichzeitig erben Sie jedoch ggf. auch Vermögen welches sie persönlich mit der Erbschaftsteuer zu versteuern haben. Hier wissen viele nicht, wann jedoch individuelle Freibeträge greifen und welche Begünstigungen vorliegen, um steuerlich eine Menge Geld zu sparen.

Die folgenden Erläuterungen gelten sinngemäß auch für die sogenannte Schenkungssteuer, wenn unter Lebenden entsprechend Geld oder Wirtschaftsgüter vermacht werden.

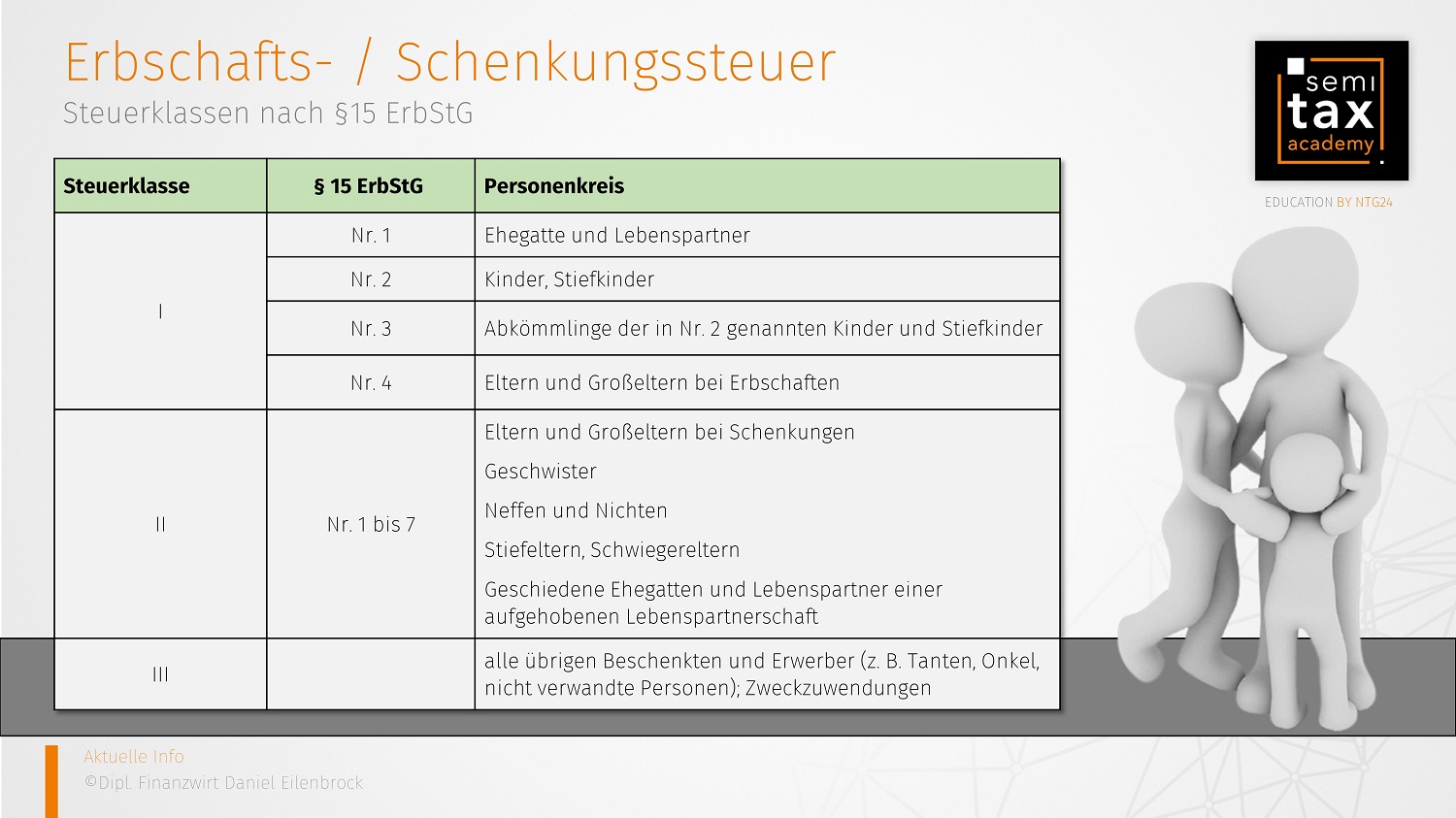

Steuerklassen:

Entsprechend dem persönlichen Verhältnis des Erwerbers (Erben / Begünstigter) zum Erblasser (Verstorbenen) oder Schenker unterscheidet § 15 Erbschaftsteuergesetz (ErbStG) drei Steuerklassen. Für die Einordnung in die jeweilige Steuerklasse kommt es auf das bürgerlich-rechtliche Abstammungs- und Verwandtschaftsverhältnis zur Zeit der Entstehung der Steuer an. Im Rahmen der Steuerberechnung haben die Steuerklassen u. a. Bedeutung für die Höhe der Freibeträge nach §§ 13, 16 ErbStG sowie für den Steuersatz (§ 19 ErbStG).

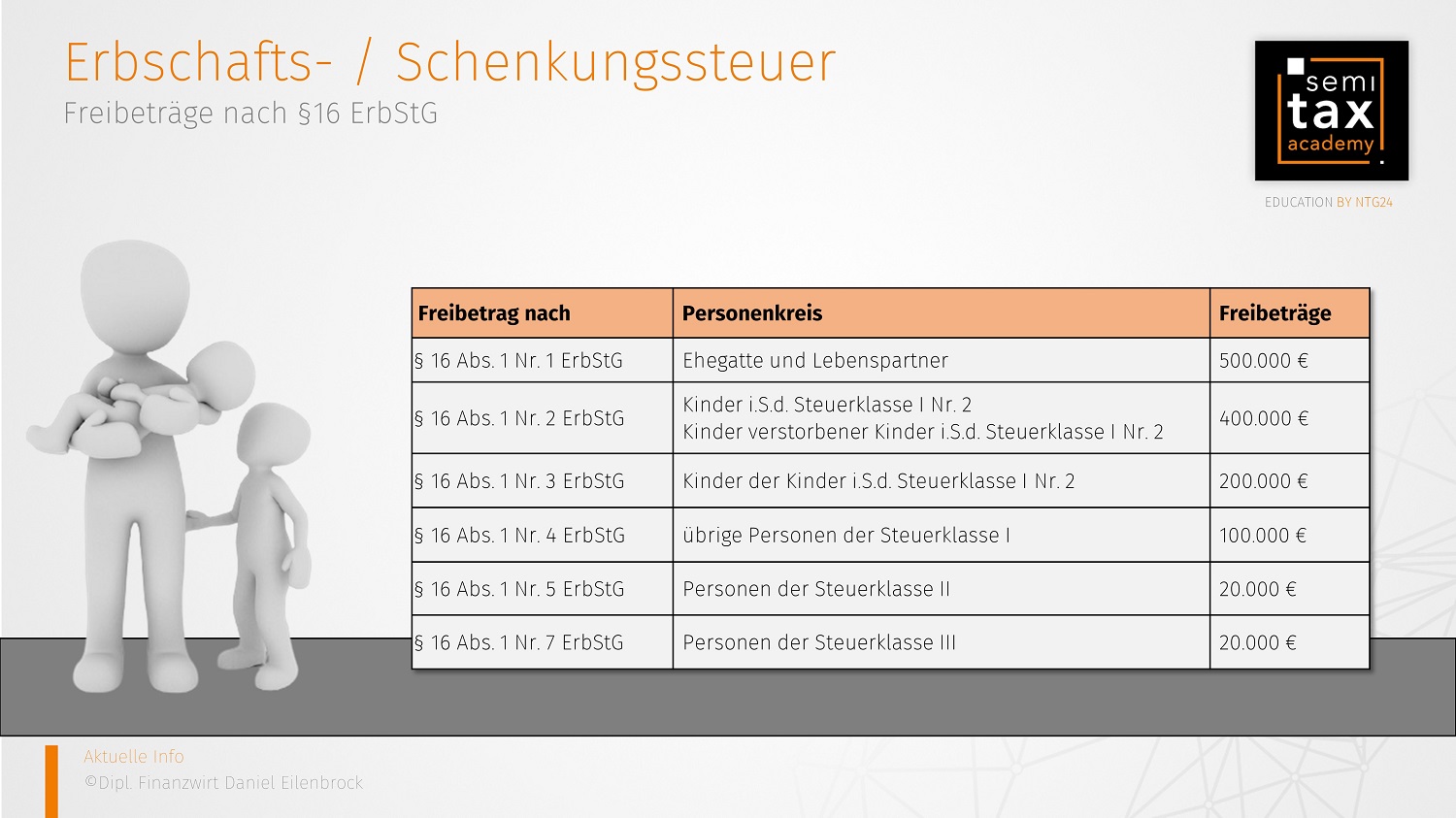

Persönliche Freibeträge

Zur Ermittlung des steuerpflichtigen Erwerbs wird neben den sachlichen Steuerbefreiungen des § 13 ErbStG und ggf. einem Versorgungsfreibetrag gem. § 17 ErbStG ein persönlicher Freibetrag abgezogen, der sich aus § 16 ErbStG ergibt. Der persönliche Freibetrag steht jedem Erwerber unabhängig davon zu, ob es sich um einen Erwerb von Todes wegen oder um eine Schenkung unter Lebenden handelt.

Gem. § 16 Abs. 1 ErbStG werden in den Fällen der unbeschränkten Steuerpflicht die folgenden persönlichen Freibeträge gewährt:

Bei beschränkter Steuerpflicht (§ 2 Abs. 1 Nr. 3 ErbStG) gilt im Unterschied dazu gem.

§ 16 Abs. 2 ErbStG ein einheitlicher Freibetrag von 2.000 €.

Nach der Neufassung des § 16 Abs. 2 ErbStG durch das Steuerumgehungsbekämpfungsgesetz vom 23.06.2017 (StUmgBG) sind die persönlichen Freibeträge nach § 16 Abs. 1 ErbStG in den Fällen der beschränkten Steuerpflicht nunmehr anteilig zu gewähren sind. Die Freibeträge nach § 16 Abs. 1 ErbStG sind danach um einen Teilbetrag zu mindern. Dieser Teilbetrag entspricht dem Verhältnis der Summe der Werte des in demselben Zeitpunkt erworbenen, nicht der beschränkten Steuerpflicht unterliegenden Vermögens und derjenigen, nicht der beschränkten Steuerpflicht unterliegenden Vermögensvorteile, die innerhalb von 10 Jahren von derselben Person angefallen sind, zum Wert des gesamten Vermögens, das insgesamt innerhalb von 10 Jahren von derselben Person angefallen ist.

Nach der Neufassung des § 16 Abs. 2 ErbStG durch das Steuerumgehungsbekämpfungsgesetz vom 23.06.2017 (StUmgBG) sind die persönlichen Freibeträge nach § 16 Abs. 1 ErbStG in den Fällen der beschränkten Steuerpflicht nunmehr anteilig zu gewähren sind. Die Freibeträge nach § 16 Abs. 1 ErbStG sind danach um einen Teilbetrag zu mindern. Dieser Teilbetrag entspricht dem Verhältnis der Summe der Werte des in demselben Zeitpunkt erworbenen, nicht der beschränkten Steuerpflicht unterliegenden Vermögens und derjenigen, nicht der beschränkten Steuerpflicht unterliegenden Vermögensvorteile, die innerhalb von 10 Jahren von derselben Person angefallen sind, zum Wert des gesamten Vermögens, das insgesamt innerhalb von 10 Jahren von derselben Person angefallen ist.

Die Neufassung des § 16 Abs. 2 ErbStG durch das StUmgBG ist auf Erwerbe anzuwenden, für die die Steuer nach dem 24.06.2017 entsteht (§ 37 Abs. 14 ErbStG).

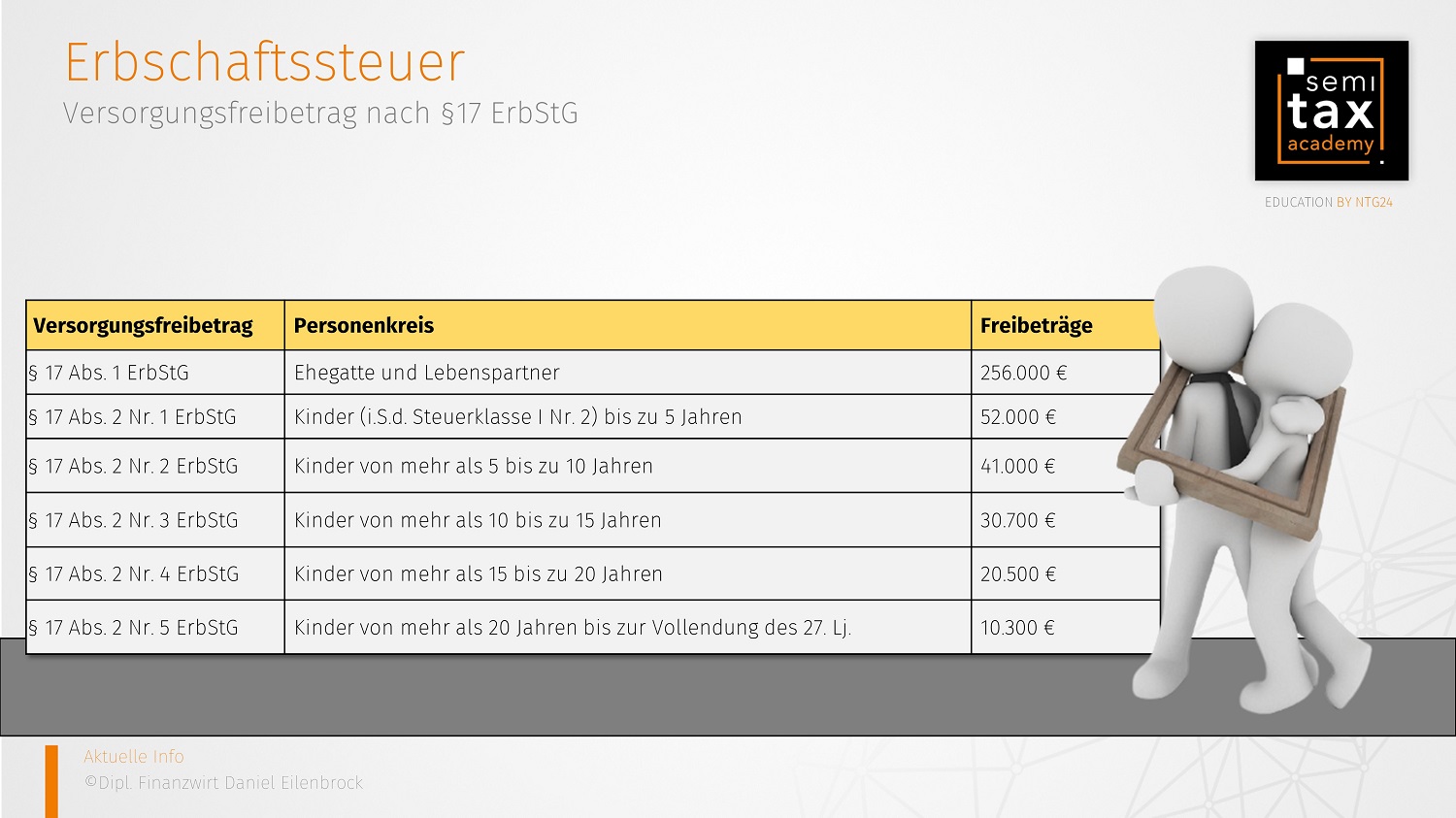

Versorgungsfreibetrag bei Erbschaft:

Neben den Freibeträgen nach § 16 ErbStG sind in den Fällen des Erwerbs von Todes wegen besondere Versorgungsfreibeträge für den überlebenden Ehegatten/Lebenspartner sowie für die hinterbliebenen Kinder (Stkl. I Nr. 2) zu berücksichtigen (R E 17 ErbStR):

Stehen dem Ehegatten/Lebenspartner bzw. Kind aus Anlass des Todes des Erblassers nicht der Erbschaftsteuer unterliegende Versorgungsbezüge zu, wird der Freibetrag um den nach § 14 BewG bzw. § 13 Abs. 1 BewG zu ermittelndem Kapitalwert dieser Versorgungsbezüge gekürzt.

Alles wichtige erhalten Sie auch nochmal visuell von unserem Partner Daniel Denker im folgenden Video mit Beispielen verdeutlicht:

Fazit:

Wenn man die Verwandtschaftsverhältnisse beachtet und richtig einordnet, kann man wie so oft mit Wissen im Steuerrecht eine Menge Geld sparen. Hier sollte man sich daher im Vorfeld genaustens erkundigen. Im nächsten Teil der Erbschaft – und Schenkungssteuer schauen wir uns die Steuersätze inkl. Härteausgleich an.

27.03.2021 - Daniel Eilenbrock - de@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

-

Karl Lochner

-

29.03.2021 09:32:43 Uhr

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)