Beim Firmenwagen mit der 0,002%-Methode jetzt Steuern sparen!

Die steuerliche 0,002% Methode im Fokus

Nach § 8 Abs. 1 Einkommensteuergesetz (EStG) sind neben Geldzahlungen auch Zuflüsse von Gütern mit Geldeswert als Einnahme zu erfassen. Überlässt der Arbeitgeber dem Arbeitnehmer ein Kraftfahrzeug zur privaten Nutzung, liegt ein solcher Zufluss in Geldeswert, sprich ein geldwerter Vorteil, auf Seiten des Arbeitnehmers vor. Wenn kein ordnungsgemäßes Fahrtenbuch geführt wird, ist dieser Sachbezug gem. § 8 Abs. 2 S. 2 i. V. m. § 6 Abs. 1 Nr. 4 S. 2 EStG nach der sog. 1 %- Regelung zu bewerten. Der Bruttolistenpreis ist auf voll 100€ abzurunden.

Fahrten Wege-Wohnung-Arbeitsstätte

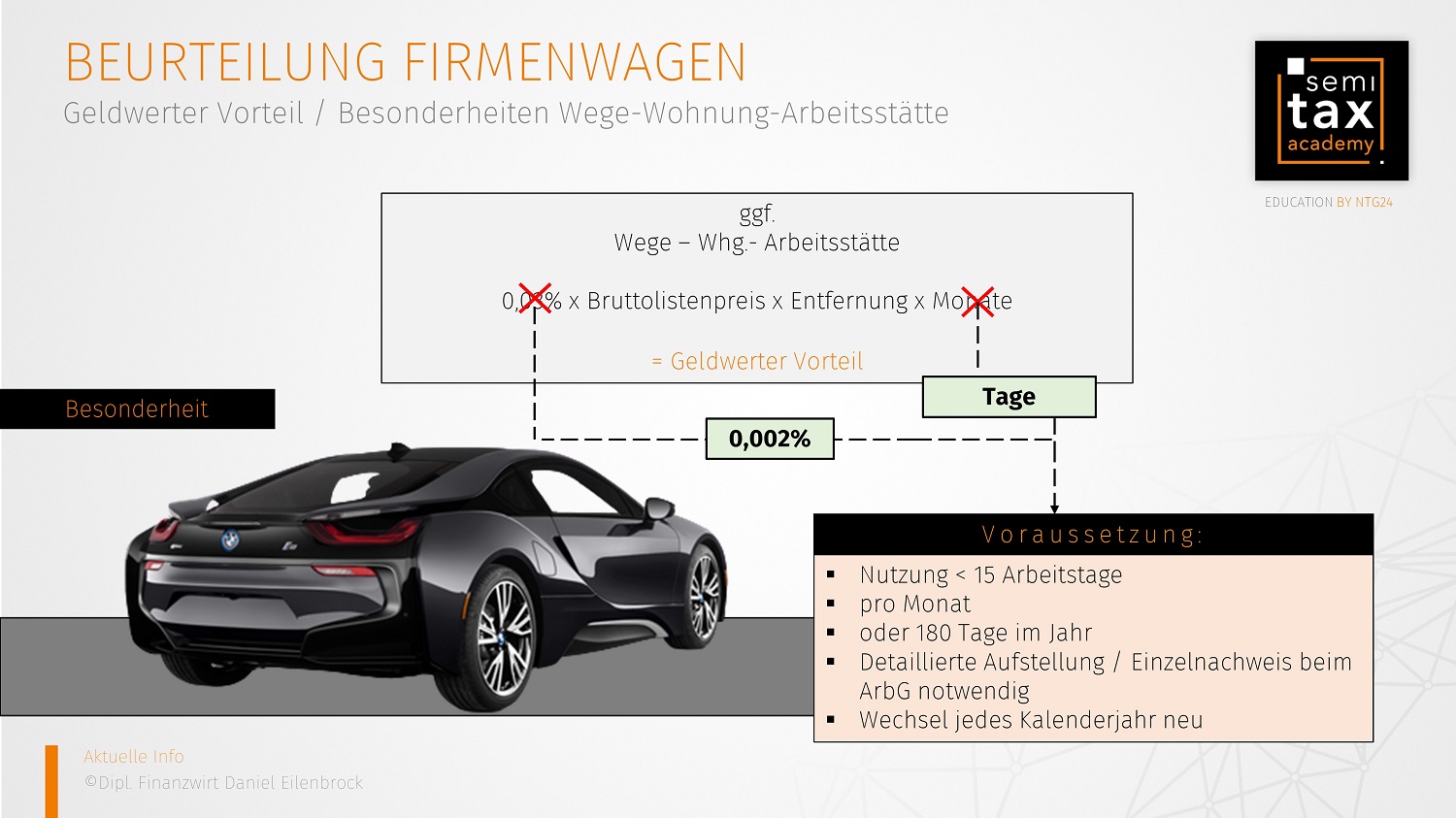

Wenn der Firmenwagen auch für die Wege-Wohnung-Arbeitsstätte benutzt werden kann, erhöht sich der Wert nach der 1% Methode um grds. 0,03% vom Bruttolistenpreis mal der Anzahl an Monaten und Entfernungskilometer.

Ob und wo der Arbeitnehmer eine erste Tätigkeitsstätte hat, ist gemäß § 9 Abs. 4 EStG in mehreren Stufen zu prüfen. Dabei ist zwingend die folgende Reihenfolge einzuhalten:

1. Schritt:

Der Arbeitgeber hat die erste Tätigkeitsstätte festgelegt.

2. Schritt:

Ohne Festlegung bzw. ohne eindeutige Festlegung durch den Arbeitgeber sind die gesetzlich vorgegebenen Merkmale entscheidend.

Hat der Arbeitgeber keine erste Tätigkeitsstätte bestimmt oder ist sie nicht eindeutig, hängt es von der Arbeitszeit ab, die der Arbeitnehmer an der jeweiligen Tätigkeitsstätte verbringt. Der Arbeitnehmer hat seine erste Tätigkeitsstätte dort, wo er entweder

- typischerweise arbeitstäglich tätig werden soll oder

- je Arbeitswoche mindestens 2 volle Arbeitstage verbringt oder

- mindestens 1/3 der vereinbarten regelmäßigen Arbeitszeit tätig werden soll.

Wenn einer dieser Punkte vorliegt, muss eine Besteuerung nach den eben beschriebenen Grundsätzen erfolgen.

Ausnahme: 0,002% Methode

Für die Anwendung der 0,002% Regel muss der Mitarbeiter dem Arbeitgeber kalendermonatlich fahrzeugbezogen schriftlich erklären, an welchen Tagen (mit Datumsangabe ist gem. des FG Nürnberg, Urteil vom 23.01.2020, Az. 4 K 1789/18 nicht mehr notwendig) der Dienstwagen für Fahrten zwischen Wohnung und erster Tätigkeitsstätte genutzt wurde. Die bloße Angabe der Anzahl der Tage reicht nicht aus bzw. sollte durch z.B. durch Zeiterfassungsgeräte, Excel Tabellen etc. belegt werden.

Für die Anwendung der 0,002% Regel muss der Mitarbeiter dem Arbeitgeber kalendermonatlich fahrzeugbezogen schriftlich erklären, an welchen Tagen (mit Datumsangabe ist gem. des FG Nürnberg, Urteil vom 23.01.2020, Az. 4 K 1789/18 nicht mehr notwendig) der Dienstwagen für Fahrten zwischen Wohnung und erster Tätigkeitsstätte genutzt wurde. Die bloße Angabe der Anzahl der Tage reicht nicht aus bzw. sollte durch z.B. durch Zeiterfassungsgeräte, Excel Tabellen etc. belegt werden.

Die 0,03% Methode geht von einem Monat mit mehr als 15 Arbeitstagen aus, an welchen der Arbeitnehmer / die Arbeitnehmerin beim Betriebsort tätig geworden ist, weshalb es zu Benachteiligungen kommen kann, wenn man weniger als 15 Tage vor Ort gewesen ist.

Daher gibt es die 0,002% Regel, mit welcher anstelle der monatlichen die tagegenauen Fahrten einbezogen werden und zwar wie folgt:

Steuersparen durch Corona:

Arbeitnehmer sind insbesondere seit Beginn der Corona-Krise wegen Homeoffice, Kurzarbeit oder auch Krankheit deutlich weniger zur ersten Tätigkeitsstätte/Firma/Betrieb gefahren. Da ist die 0,03%-Methode, wie eben beschrieben, steuerlich häufig nachteilig und der Arbeitnehmer / die Arbeitnehmerin sollte die 0,002% Regel kennen und anwenden.

Diese wird im folgenden Video komplett vorgestellt und mit Beispielen hervorgehoben:

Fazit:

Durch die 0,002% Methode kann in Zeiten von Corona ein erheblicher Steuervorteil erlangt werden, wenn die betroffenen Personen die entsprechenden Vorkehrungen getroffen haben. Vor allem eine Auflistung der Tage vor Ort ist entscheidend, um die Ausnahmeregel anwenden zu können. Hier sollten Sie daher bei Ihrem Arbeitgeber um Bescheinigungen fragen, damit Sie ggü. den Finanzämtern den Nachweis erbringen können, dass Sie vom Homeoffice aus gearbeitet haben.

14.03.2021 - Daniel Eilenbrock - de@ntg24.de & Daniel Denker - info@steuer-webinar.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)