Charles River: Anders als BioNTech und Moderna nach jüngstem Kurssturz weiter kaufenswert

Update zum Themendepot Zukunftstechnologien 07.11.2021

In der zurückliegenden Woche befestigte sich das Themendepot Zukunftstechnologien erneut kräftig um + 3,8 %, während der MSCI WORLD (Euro)-Index lediglich um + 2,0 % zulegte. Seit seiner Auflegung am 04.05.2020 generierte das Depot auf Währungsbasis Euro per 07.11. damit nun eine Nettoperformance unter Ausklammerung von Dividendenzahlungen von + 88,2 %. Dies stellte gegenüber dem MSCI World (Euro)-Index seit dem Depotstart eine erhebliche Outperformance um + 34,6 % dar.

Die hervorragende Performance des Themendepots Zukunftstechnologien war in der letzten Woche umso erfreulicher, als die auch im Strategiedepot Vermögensstreuung allokierte Aktie des weltführenden biomedizinischen Forschungsinstituts in diagnostischen Verfahrens- und Gerätetechnologie-Entwicklungen nahezu aller Therapiegebiete, CHARLES RIVER LABORATORIES (US1598641074), nach der gerade auf der Umsatzseite enttäuschenden Publikation ihrer Geschäftszahlen zum 3. Quartal am 03.11. im Wochenverlauf gleich um - 16,4 % abstürzte.

Charles River: Moderater Ausblick und Corona-Impfstoffaktien-Crash

Verschärft wurde diese massive Aktienkorrektur von Charles River dabei in der letzten Woche (gerade am Freitag, d. 5.11.) jedoch ohne jeden Zweifel auch nochmals dadurch, dass ab dem 4.11. nicht nur MODERNA (US60770K1079) sehr enttäuschende Umsatzzahlen zum 3. Quartal vermeldete, sondern Dr. Scott Gottlieb, Vorstandsmitglieds von PFIZER (US7170811035) sowie ehemaliger Angehöriger der FDA-Kommission verlauten ließ, dass infolge einer nunmehr mit überwältigenden Testungserfolgen erfolgten Corona-Medikamentenneuentwicklung von Pfizer auf Basis ehemaliger HIV-Pharmasubstanzen (nach Einnahme z.B. massive Abschwächung schwerster Corona-Infektionsverläufe in über 89 % aller Fälle, und dies selbst auch bei klassischen „Hoch-Risiko“-Patienten) die Pandemie zumindest in den USA nach der kommenden Neueinführung dieser Tabletten ab ca. Ende Januar 2022 wohl grundsätzlich zu den Akten gelegt werden könne und von da an nur noch ein übliches „national-endemisches“ Ausmaß (d.h. vergleichbar mit einer Grippewelle) annehmen dürfte.

Nahezu alle Aktien internationaler biotechnologischer Forschungskonzerne mit vermeintlich erhöhtem (positiven) Corona-Pandemie-Exposure büßten daher am 05.11. entgegen der um rd. + 11 % hochschnellenden Pfizer-Aktie durchweg mindestens rd. - 5 % ein, die Aktien von MODERNA wie auch BIONTECH (US09075V1026) crashten gar jeweils in der Spitze um über - 20 % (siehe auch in diesem zurückliegenden Wochenend-Börsenreport.

Nahezu alle Aktien internationaler biotechnologischer Forschungskonzerne mit vermeintlich erhöhtem (positiven) Corona-Pandemie-Exposure büßten daher am 05.11. entgegen der um rd. + 11 % hochschnellenden Pfizer-Aktie durchweg mindestens rd. - 5 % ein, die Aktien von MODERNA wie auch BIONTECH (US09075V1026) crashten gar jeweils in der Spitze um über - 20 % (siehe auch in diesem zurückliegenden Wochenend-Börsenreport.

Dies veranlasst uns auch - nebenbei bemerkt - dazu, speziell in BIONTECH und MODERNA, wie wir dies schon seit Monaten immer wieder sehr kritisch betont haben (siehe z.B. hier), infolge der nach den letzten Meldungen nochmals gesteigerten Absehbarkeit spätestens ab Ende 2022/Anfang 2023 eintretender drastischer Gewinneinbrüche beider Konzerne von einem Aktieninvestment nunmehr umso vehementer ab- oder gar zu einem fortgesetzten Ausstieg zu raten (und dies selbst auch weiterhin, so unerwartet stark die heute publizierten Q3-Zahlen von BIONTECH / Umsatz 6,1 Mrd. EUR (Vorjahr 67,5 Mio. EUR) sowie Nettogewinn 3,2 Mrd. EUR (Vorjahresnettoverlust - 210 Mio. EUR) auch ausgefallen sein mögen).

3. Quartal und Ausblick für 2021 im Umsatz zwar enttäuschend, aber unbedenklich

Doch nun zurück zu Charles River (siehe deren ausführliches Unternehmensprofil auch noch einmal hier) und ihrem letztwöchigen massiven, vorrangig durch die Vorlage enttäuschender Quartalszahlen ausgelösten Kurssturz:

Im 3. Quartal stiegen die Umsatzerlöse von Charles River um hoch solide + 20,6 % gegenüber dem Vorjahr auf knapp 896 Mio. USD (damit jedoch Verfehlung der Analysten-Konsensschätzung von 907 Mio. USD), was über einen unterproportionalen EBIT-Betriebsgewinnanstieg um + 13,6 % auf 192 Mio. USD (= fast auf dem Konsensschätzungsniveau von 194 Mio. USD) unter dem Strich einen gegenüber dem Vorjahr gar fast gänzlich stagnierenden Nettogewinn nach sich zog.

Gerade auf der Reingewinnebene wurden damit allerdings die nach rückläufigen Corona-Forschungsaufträgen weit pessimistischeren Analystenschätzungen noch deutlich übertroffen, was erst recht sogar auf der international üblichen sog. Non GAAP-Nettogewinn-Berechnungsmethodik, d.h. unter Herausrechnung sämtlicher einmaliger, nicht dem operativen Kerngeschäft zuzurechnender Nettogewinn-Bestandteile des Konzerns galt.

So stieg auf dieser Non GAAP-Basis der Nettogewinn je Aktie im 3. Quartal gegenüber dem Vorjahr nun wieder um ansehnliche + 15,9 % auf 2,70 USD, was damit klar über die Analysten-Konsensschätzung von nur 2,58 USD je Aktie hinausging.

Die gravierendste Schwäche im Q3-Ergebnisausweis, nämlich die Verfehlung der Umsatz-Konsensschätzungen der Analysten, war dabei jedoch ausschließlich auf eine allgemeine offensichtliche Unterschätzung des Effekts zurückzuführen, dass Charles River im 3. Quartal gleich zwei relevantere Geschäftsveräußerungen zur weiteren Schärfung wie auch Margensteigerung ihres Konzernprofils getätigt hatte, und zwar zum einen ihrer japanischen Aktivitäten in der Sparte „Forschungsmodelle und -Dienstleistungen“ (RMS), zum anderen ihres Werks zur Auftragsforschungsabwicklung und Pharmakomponenten-Herstellung (CDMO) in Schweden.

Dass trotz dieser Desinvestitionen die Gewinnentwicklungen des Konzerns jedoch dennoch den Analystenkonsens wenigstens halbwegs exakt trafen oder gar überstiegen, halten wir jedoch für einen untrüglichen Beleg der weiterhin grundsätzlich ungebrochen verzeichneten, anhaltend hohen Profitabilitäts- und Wachstumsstärke von Charles River (z.B. in der Division RMS Japan-Veräußerung durch gerade in China boomende Researchmodell-Aufträge nach Konzernangaben bereits weitgehend aufgefangen), weshalb wir das im 3. Quartal hinter den Erwartungen zurückgebliebene Umsatzwachstum, dem auch keinerlei sonstige Abschwächung des fortgeführten Kerngeschäfts zugrunde lag, nun in keiner Weise als bedenklich einstufen.

Vielmehr dürfte der starke Kursrutsch von Charles River nach der Ergebnisbekanntgabe dadurch ausgelöst worden sein, dass der Konzernvorstand nun einen unerwartet verhaltenen Ausblick auf das 4. Quartal abgab und dadurch implizit nun auch seine bisherigen Ergebnisankündigungen für das Gesamtjahr 2021 leicht nach unten korrigierte.

So führte der Vorstand unter Leitung des gleichzeitigen Konzern-Chairmans, Präsidenten & CEOs James C. Foster aus, dass die o.g. Desinvestitionen wie auch tendenzielle Fremdwährungsverluste den Umsatz des 4. Quartals insgesamt um rd. - 20 Mio. USD schmälern dürften, weshalb für das Gesamtjahr 2021 inklusive der bereits im 3. Quartal eingetretenen Umsatzenttäuschung nun „nur“ noch ein Umsatzwachstum um ca. + 19,5 - 20,5 % in Aussicht gestellt wird (ursprüngliche Ankündigung: ca. + 20,5 % - 22,5 % / bisheriger Analystenkonsens: ca. + 21,8 %).

Entsprechend der im 3. Quartal weitgehenden Erfüllung, wenn nicht gar Übererfüllung aller Analysten-Gewinnschätzungen behält der Konzernvorstand für 2021 seine Prognose des Nettogewinns je Aktie dagegen weiterhin grundsätzlich bei, engt hierbei aber die mögliche Bandbreite angesichts der weiter gestiegenen Prognosesicherheit nun von rd. 10,10 – 10,35 USD je Aktie auf 10,20 – 10,30 USD je Aktie ein.

Aktienreaktion auf Q3-Zahlen und Ausblick weit übertrieben, unverändert KAUFEN

Wir halten die scharfe Reaktion des Aktienkurses auf die moderaten umsatzseitigen Verfehlungen der Analystenprognosen sowohl im 3. Quartal wie folgerichtig auch im Ausblick auf das Gesamtjahr 2021 angesichts keinerlei gleichzeitig vorzunehmender Abstriche in den künftigen Gewinnperspektiven des Konzerns jedoch letztlich für hochgradig übertrieben.

Bei einer auch weiterhin von 2020 – 2023 im Analystenkonsens veranschlagten hoch dynamischen Umsatzausweitung von Charles River um ca. + 49 % sowie einem zudem noch weitaus stärkeren Nettogewinnanstieg um ca. + 82 % teilen wir daher den Analystenkonsens vollkommen, dass die Aktie des weltführenden und in allen Therapiegebieten bestens diversifizierten Biotechnologie- und Pharmazie-Forschungsdienstleisters mit ihrem aktuellen KGV (2023e) von nur noch rd. 28 aktuell in eine deutliche Unterbewertung um ca. - 14 % eingetaucht ist (aktuelles Konsenskursziel: 440 USD).

Bei einer auch weiterhin von 2020 – 2023 im Analystenkonsens veranschlagten hoch dynamischen Umsatzausweitung von Charles River um ca. + 49 % sowie einem zudem noch weitaus stärkeren Nettogewinnanstieg um ca. + 82 % teilen wir daher den Analystenkonsens vollkommen, dass die Aktie des weltführenden und in allen Therapiegebieten bestens diversifizierten Biotechnologie- und Pharmazie-Forschungsdienstleisters mit ihrem aktuellen KGV (2023e) von nur noch rd. 28 aktuell in eine deutliche Unterbewertung um ca. - 14 % eingetaucht ist (aktuelles Konsenskursziel: 440 USD).

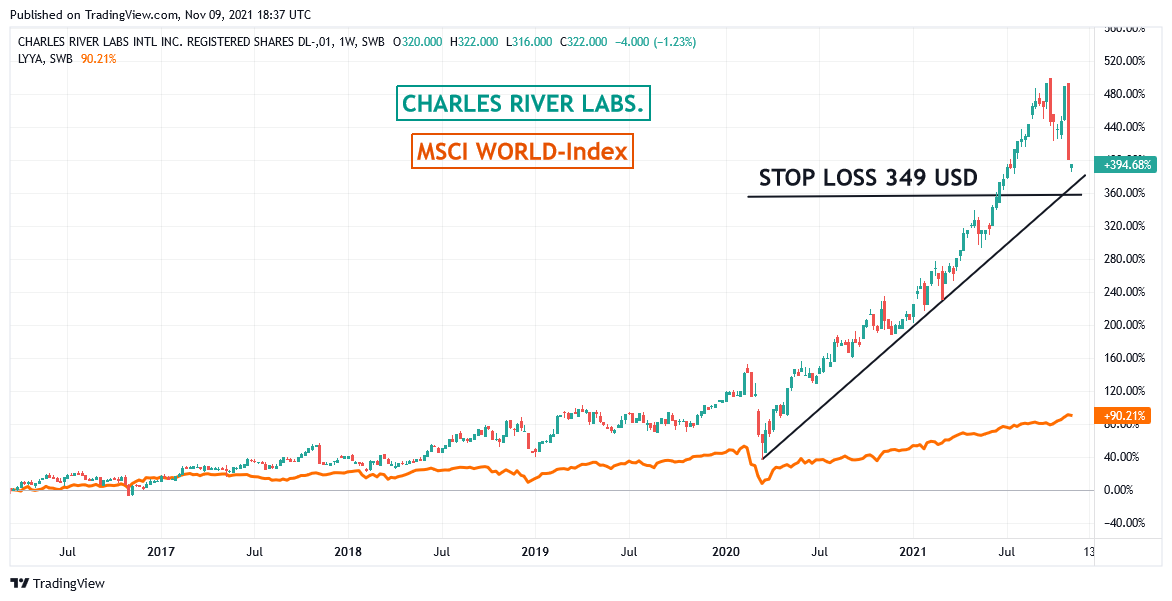

Unsere Kaufempfehlung selbst auch an konservativer eingestellte Investoren bekräftigen wir daher unter einer Stop Loss-Setzung bei 349 USD.

Chart: CHARLES RIVER LABORATORIES gegen MSCI WORLD-Index (jeweils in Euro)

Und abschließend auch noch eine Mitteilung in eigener Sache:

Im Rahmen des am 29.09. ab 19 Uhr in Essen abgehaltenen Seminars der ZÜRCHER BÖRSENBRIEFE in Kooperation mit unserem Vermögensverwaltungs- und Finanzberatungs-Partner LUCRUM CAPITAL unter dem Leittitel „Anlagestrategien für 2022“ werde u.a. auch ich einen Vortrag zum Thema "Zukunftstechnologien - Die Zukunft des Investierens" halten, in dem von mir nicht nur aussichtsreiche Innovationstrends und -Aktien wie die z.B. der oben genannten CHARLES RIVER LABORATORIES, sondern auch jegliche weitere richtungsweisende Zukunftsfelder inklusive interessantester zugehöriger Aktien präsentiert werden.

Auf Ihr zahlreiches Erscheinen zu diesem Seminar und den hiermit verbundenen regen persönlichen Austausch mit Ihnen würden meine Kolleginnen / Kollegen und ich uns daher sehr freuen.

Den Link zur Seminaranmeldung inklusive aller ergänzenden Programminformationen finden Sie auch noch einmal hier: https://www.zuercher-boersenbriefe.ch/Seminar.

09.11.2021 - Matthias Reiner

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

08.10.2021

08.10.2021

28.09.2021

28.09.2021

13.09.2021

13.09.2021

12.09.2021

12.09.2021