Comeback 2020: Die degressive AfA ist zurück

Die wiedererwachte AfA nach §7 Abs. 2 EStG

Die Corona Pandemie zieht weiter ihre Kreise. Um die Liquidität zu verbessern und die Steuerlast zumindest vorerst zu senken, hat der Gesetzgeber die degressive AfA wiedereingeführt, welche letztmalig für angeschaffte Wirtschaftsgüter in den Jahren 2009 und 2010 galt. Die Abschreibungsbeträge sind in den ersten Jahren der Nutzung relativ hoch und werden dann von Jahr zu Jahr geringer. Insgesamt handelt es sich daher um eine weitere aktuelle Steuervergünstigung zur Abmilderung der Folgen aus der Coronakrise.

Voraussetzungen:

Der Wortlaut des neuen §7 Abs.2 EStG orientiert sich an der bisherigen Regelung und gilt rückwirkend für bewegliche Wirtschaftsgüter des Anlagevermögens, die nach dem 31.12.2019 und vor dem 01.01.2022 angeschafft oder hergestellt werden. Durch die Rückwirkung und dem entsprechenden Beginn, kann die Vorschrift somit bereits Anfang 2020, also vor Beginn der Corona Krise in Anspruch genommen werden.

Der Steuerpflichtige hat für jedes einzelne Wirtschaftsgut das Wahlrecht, zwischen der degressiven AfA und der linearen AfA nach § 7 Abs. 1 S. 1 EStG zu entscheiden. Aufgrund der Zuordnung in das Anlagevermögen, ist eine Anwendung jedoch bei den Überschusseinkünften ausgeschlossen.

Begünstigung:

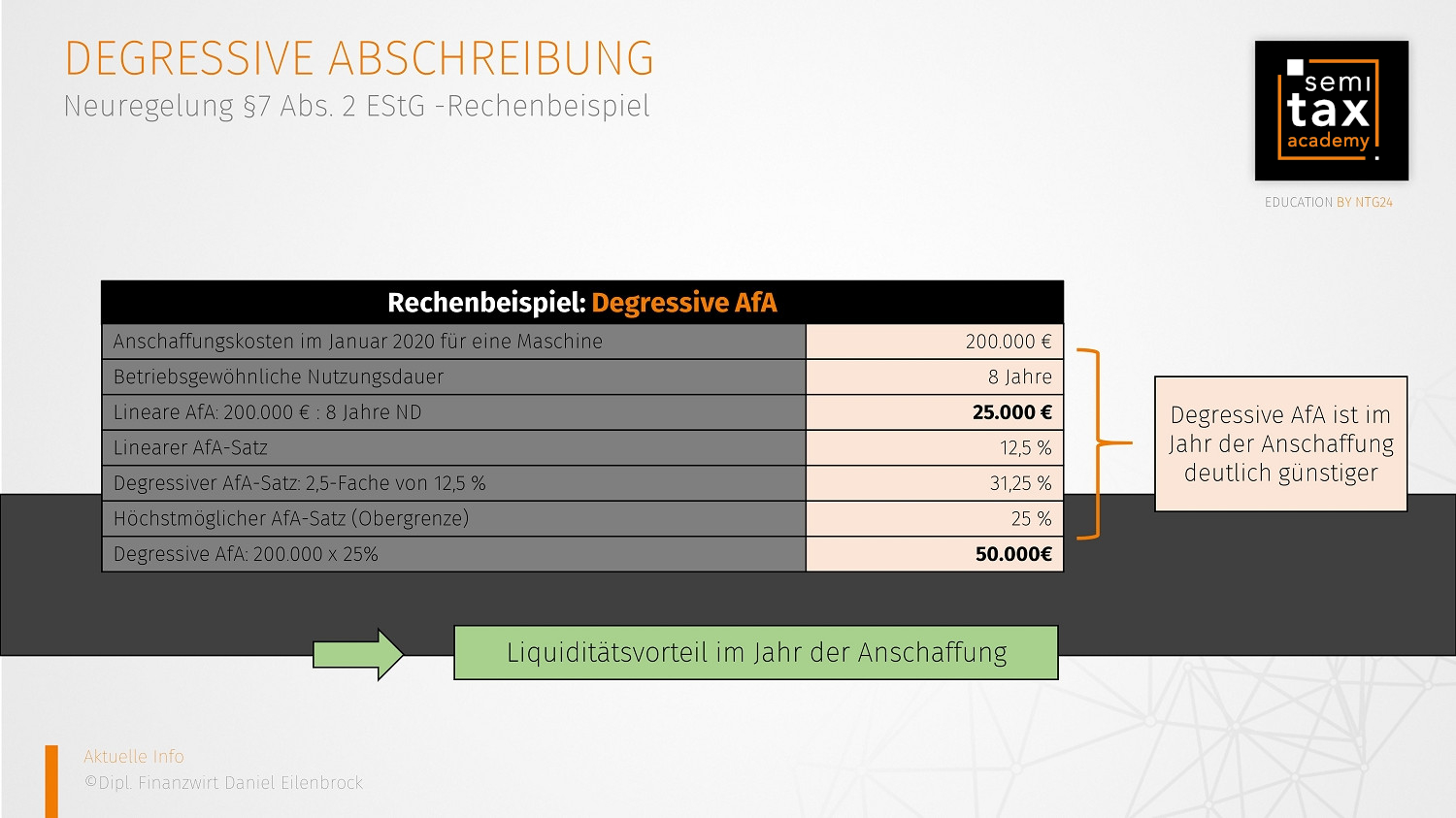

Der degressive Abschreibungssatz beträgt das 2,5-fache der linearen AfA, jedoch maximal 25% (Obergrenze) der Anschaffungs- oder Herstellungskosten im Erstjahr bzw. des Restbuchwerts in den Folgejahren.

Die degressive AfA wird nach § 7 Abs. 2 S. 2 EStG mit einem gleich bleibenden Prozentsatz von den Anschaffungs- bzw. Herstellungskosten und vom jeweiligen Restbuchwert eines Wirtschaftsguts vorgenommen. Im Anschaffungs- bzw. Herstellungsjahr kann die degressive AfA gem. § 7 Abs. 2 S. 3 i.V.m. § 7 Abs. 1 S. 4 EStG ebenfalls nur zeitanteilig berücksichtigt werden.

Auf dem folgenden Schaubild erhalten Sie ein kurzes Rechenbeispiel:

Übergang zur linearen AfA:

Gem. §7 Abs. 3 EStG ist ein Wechsel zur linearen AfA zulässig. In diesem Fall bemisst sich die AfA vom Zeitpunkt des Übergangs an nach dem dann noch vorhandenen Restwert und der Restnutzungsdauer des einzelnen Wirtschaftsguts (vgl. § 7 Abs. 3 S. 2 EStG).

Da es bei der degressiven AfA nie zu einer Abschreibung auf 0€ kommen kann, wechseln die Steuerpflichtigen in der Praxis regelmäßig die Abschreibungsmethode und zwar ab dem Zeitpunkt, von dem an die lineare Restwertabschreibung größer ist als die degressive Abschreibung.

Fazit:

Die neue degressive Abschreibungsmöglichkeit wirkt sich zwar erst im Veranlagungsverfahren aus, aber es besteht ja bereits die Möglichkeit eine Anpassung der Vorauszahlungen zu beantragen. Hierbei kann dann bereits die degressive AfA in Anspruch genommen werden und die Senkung der Vorauszahlungen kann für den jeweiligen Unternehmer etwas mehr Geld in die Unternehmenskasse spülen. Gerade in Zeiten wie dieser, kann dies Engpässe vermeiden.

29.09.2020 - Daniel Eilenbrock - de@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)