Der Wandel des Investitionsabzugsbetrages nach §7g EStG

BMF Entwurf vom 20.7.2020 bzgl. §7g EStG für ein Jahressteuergesetz 2020 – Kurzinfo

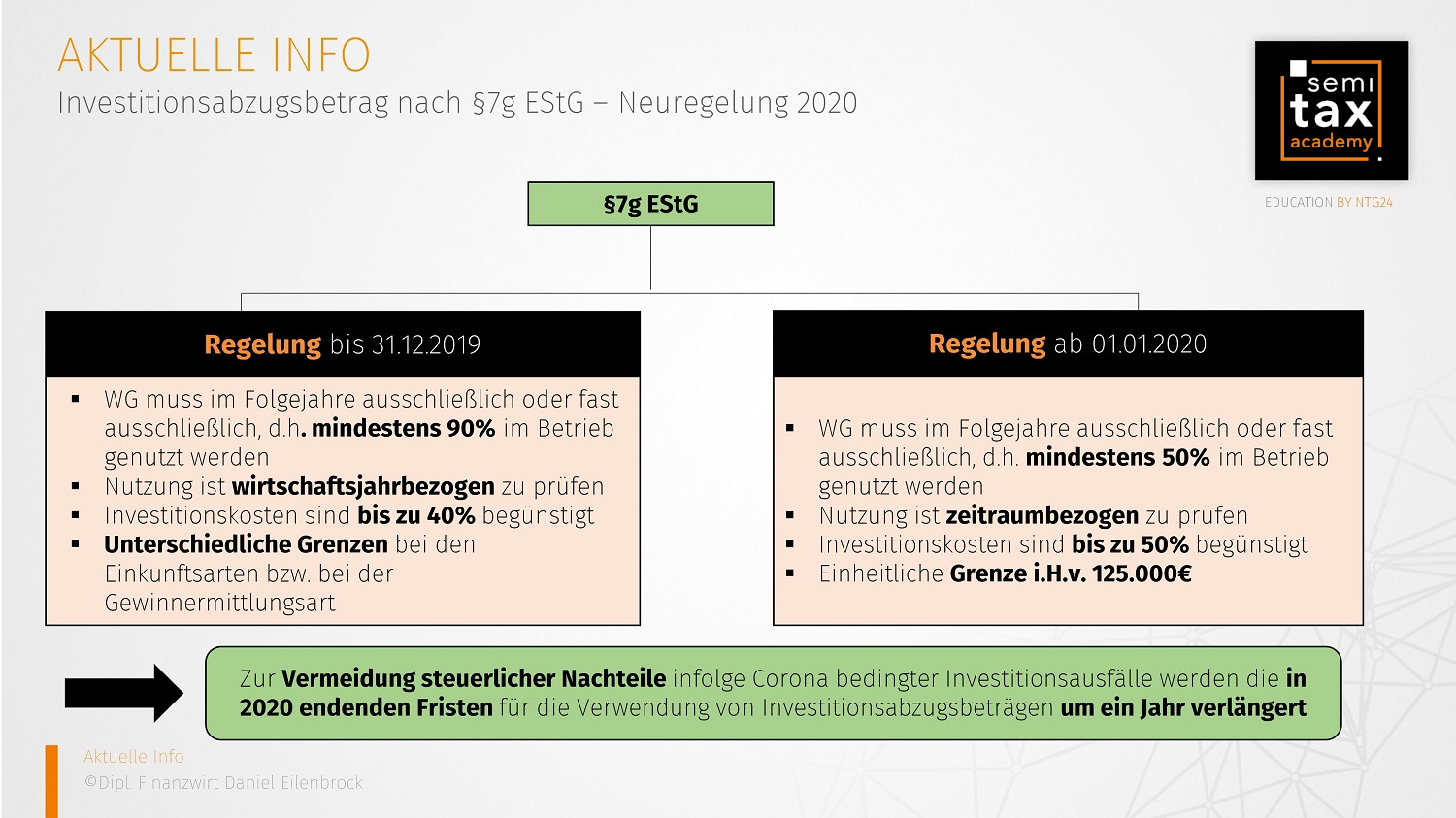

Investitionsabzugsbeträge nach § 7g EStG ermöglichen die Vorverlagerung von Abschreibungspotential in ein Wirtschaftsjahr vor Anschaffung oder Herstellung begünstigter Wirtschaftsgüter. Mit Hilfe der Abzugsbeträge, die zu einer Steuerstundung führen, können Mittel angespart werden, die die Finanzierung geplanter Investitionen erleichtern können. Passend zur aktuellen Corona Zeit sieht der aktuelle BMF Entwurf eine flexiblere Inanspruchnahme des Investitionsabzugsbetrages vor. Welche Änderungen sind geplant und vor allem welche Regelung galt bisher. Mit diesem Artikel erhalten Sie einen Kurzüberblick über den §7g EStG.

Achtung: Dieser Artikel beinhaltet lediglich die Änderungswünsche des BMF und ist mittlerweile überholt, da die endgültige Fassung vorliegt. Lesen Sie hier die vorgenommenen Änderungen und erfahren Sie, wie sich die aktuelle Fassung vom Entwurf unterscheidet.

Neugestaltung §7g EStG

Bislang waren nur Wirtschaftsgüter begünstigt, die im Jahr der Investition und im Folgejahr ausschließlich oder fast ausschließlich, d. h. zu mindestens 90 %, im Betrieb genutzt werden. Diese Grenze soll nun auf 50% herabgesetzt werden.

Die Nutzung ist zeitraumbezogen und nicht wirtschaftsjahrbezogen zu prüfen. Eine schädliche betriebsfremde Nutzung liegt nicht nur bei einer Privatnutzung, sondern auch bei einer Verwendung in einem anderen Betrieb des Steuerpflichtigen vor. Hiervon abzugrenzen ist jedoch z.B. die Vermietung eines zum notwendigen Betriebsvermögen gehörenden Wirtschaftsguts, da dies eine betriebliche Nutzung darstellt und somit unschädlich ist.

Vorgesehen war in der alten Fassung des §7g EStG eine Begünstigung von 40% der voraussichtlichen Anschaffungskosten. Zukünftig sollen bis zu 50% abzugsfähig sein. Ebenfalls überarbeitet wird die Anwendungsgrenze des §7g EStG. So war es bislang nur möglich wenn folgende Größenmerkmale nicht überschritten wurden:

- bei Gewerbebetrieben oder der selbständigen Arbeit dienenden Betrieben, die ihren Gewinn nach §4 (1) oder §5 ermitteln, ein Betriebsvermögen von 235.000€;

- bei Betrieben der Land- und Forstwirtschaft einen Wirtschaftswert oder einen Ersatzwirtschaftswert von 125.000€ oder

- bei Betrieben im Sinne der Buchstaben a und b, die ihren Gewinn nach § 4 (3) ermitteln, ohne Berücksichtigung der Investitionsabzugsbeträge einen Gewinn von 100.000€;

Insgesamt also unterschiedliche Voraussetzungen je Einkunftsart. Mit dem neuen Gesetzesentwurf wird einheitliche Gewinngrenze i.H.v. 125.000€ eingeführt. Die von der Einkunftsart unabhängige einheitliche Gewinngrenze führt zu einem zielgenaueren und in der Praxis auch ohne besonderen Verwaltungsaufwand anwendbaren Abgrenzungskriterium.

Die Änderungen sind erstmals für Investitionsabzugsbeträge und Sonderabschreibungen anzuwenden, die nach dem 31.12.2019 in Anspruch genommen werden.

Corona Update:

Zur Vermeidung steuerlicher Nachteile infolge Corona bedingter Investitionsausfälle werden die in 2020 endenden Fristen für die Verwendung von Investitionsabzugsbeträgen um ein Jahr verlängert. Dies schafft einen zeitlichen größeren Investitionszeitraum für Unternehmer und sorgt für liquide Mittel, um durch die Corona-Zeit so gut es geht durchzukommen.

Fazit:

Eine radikale Änderung sieht zwar anders aus, aber an den entscheidenden Stellschrauben wurde einmal mehr gedreht. Durch die einheitliche Gewinngrenze oder der gesenkten Betriebsverwendung in den Folgejahren, schafft der Gesetzeber eventuell eine neue Investitionsfreude bei den Unternehmern. Ob dies bereits in der Corona-Zeit passiert, bleibt abzuwarten, aber für die Zukunft werden bestimmt weitere Investitionen folgen.

27.07.2020 - Daniel Eilenbrock - de@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

-

Ulrich Schaper

-

30.07.2020 14:00:11 Uhr

Hallo Herr Eilenbrock,

eine Frage stellt sich für mich (bzw. für einen Mandanten): Wenn er noch dieses Jahr einen LKW für € 100.000,00 kauft, kann er dann die Sonderabschreibung in Anspruch nehmen? - In 2019 hat sein Gewinn weniger als € 125.000,00 betragen, das Betriebsvermögen war aber größer als € 235.000,00. Ganz konkret: Gilt die neue Gewinngrenze bereits für 2019 (unter Wegfall der alten BV-Grenze)?

Würde mich sehr über eine Antwort freuen und bedanke mich schon einmal in voraus!

MfG

Ulrich Schaper

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)