Die Mehrwertsteuersenkung – Der Wahnsinn geht los

Aktuelle Info über die Mehrwertsteuersenkung – Alltägliche Probleme

Die neuen Umsatzsteuersätze sind da – Hurra? Eher weniger!

In der Gesellschaft ist die herrschende Meinung, dass die Mehrwertsteuersenkung vom 01.07-31.12.2020 keine geeignete Maßnahme darstellt, sondern mehr Arbeit als Freude macht. Kassensysteme umzustellen ist die eine Sache, aber genau zu betrachten welche Steuersätze wann anzuwenden sind, eine ganz andere. Mit dem Artikel sollen praxisnahe Problematiken besprochen und durch Schaubilder vertieft werden.

Wonach richtet sich der Steuersatz?

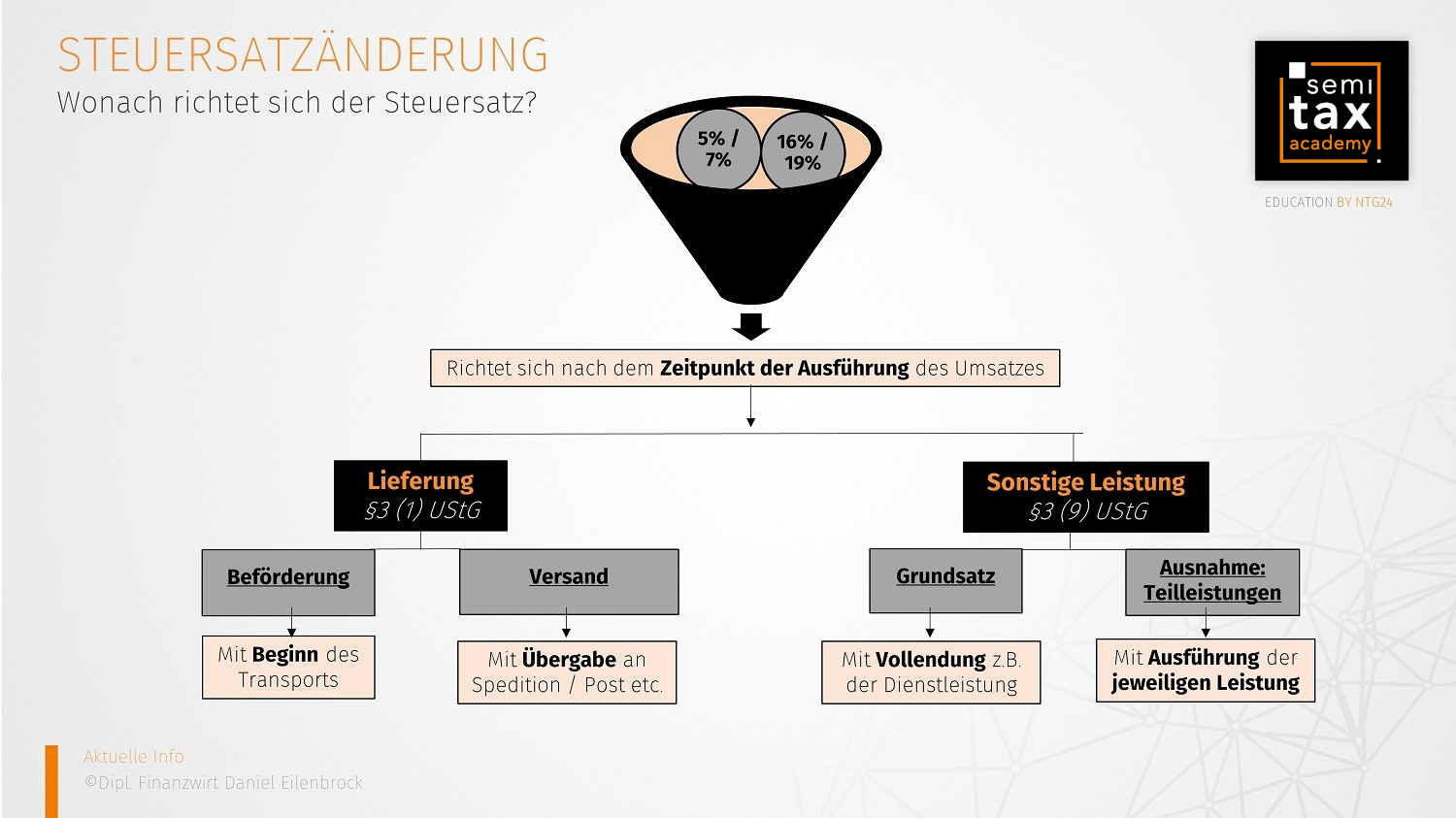

Der Steuersatz richtet sich auf der einen Seite nach der Art (Lieferung oder sonstige Leistung) und auf der anderen Seite nach dem Zeitpunkt der Ausführung dieses Umsatzes. Dieser hängt dann auch wieder unmittelbar mit der Art zusammen. Eine Lieferung liegt im Kernpunkt vor, wenn Eigentum übertragen wird. Für die sonstigen Leistungen formuliert der Gesetzgeber eine ganz vereinfachte Definition: "Alles was keine Lieferung darstellt ist eine sonstige Leistung". Klassischerweise die Dienstleistungen. Soweit so gut. Zurück zur eigentlichen Mehrwertsteuersenkung.

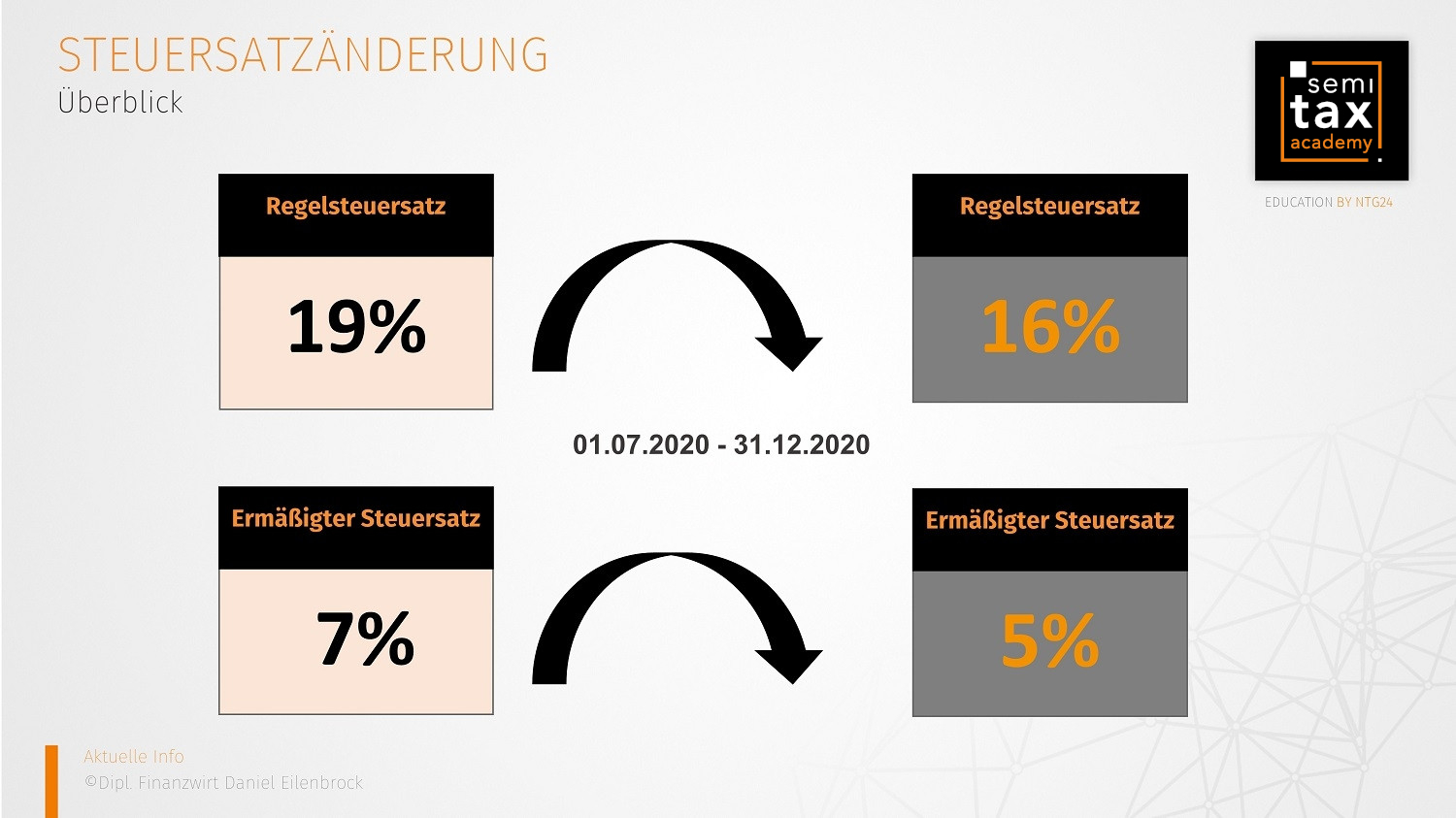

Der bisherige Regelsteuersatz von 19% und der ermäßigte Steuersatz von 7% gelten für alle bis zum 30.06.2020 ausgeführten Umsätze.

Für alle in der Zeit vom 01.07.2020 bis zum 31.12.2020 ausgeführten Leistungen gelten der Regelsteuersatz von 16% und der verminderte Steuersatz von 5%. In der Zeit ab dem 01.01.2021 gelten wiederum der alte Regelsteuersatz von 19% und der verminderte Steuersatz von 7%.

Unabhängig davon, ob der Unternehmer seine Umsätze nach vereinnahmten Entgelten (Ist-Besteuerung) oder nach vereinbarten Entgelten (Soll-Besteuerung) besteuert, ist ausschließlich die Ausführung der Leistung für die Entstehung der Umsatzsteuer und damit für den Steuersatz entscheidend.

Für einen weiteren Überblick verweise ich auf das folgende Schaubild:

Teilleistungen liegen im Übrigen vor, wenn eine Leistung nach wirtschaftlicher Betrachtungsweise überhaupt teilbar ist. Ferner gilt auch, dass sie nicht im Ganzen, sondern in Teilen geschuldet und bewirkt wird. Eine Leistung ist in Teilen geschuldet, wenn für bestimmte Teile das Entgelt gesondert vereinbart wird. Vereinbarungen dieser Art werden im Allgemeinen anzunehmen sein, wenn für einzelne Leistungsteile gesonderte Entgeltsabrechnungen durchgeführt werden. Der Klassiker Teilleistungen liegt bei Mietverträgen vor, da hier monatliche Leistungen üblich sind und vertraglich fixiert werden.

Was passiert mit einer Anzahlung?

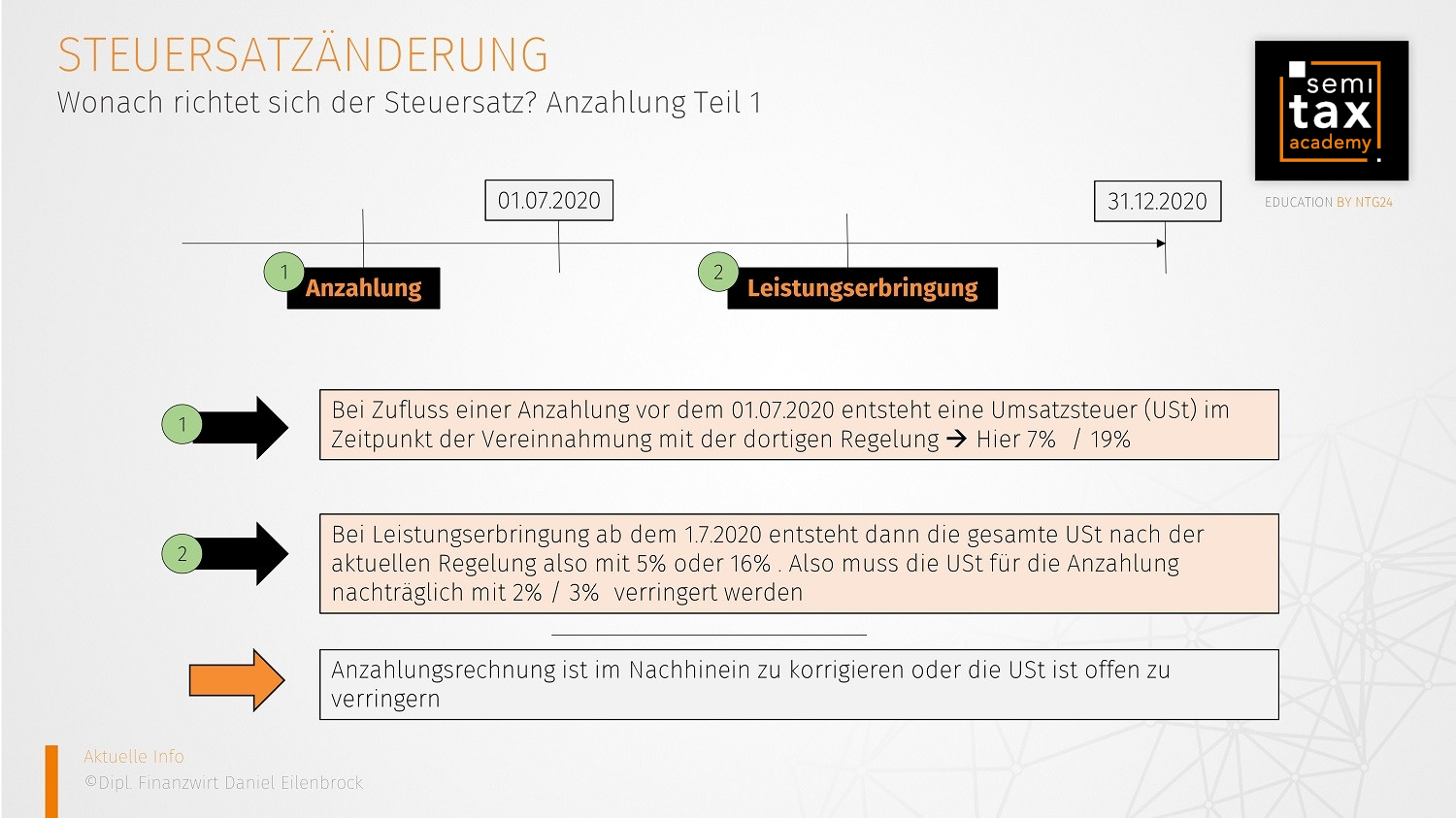

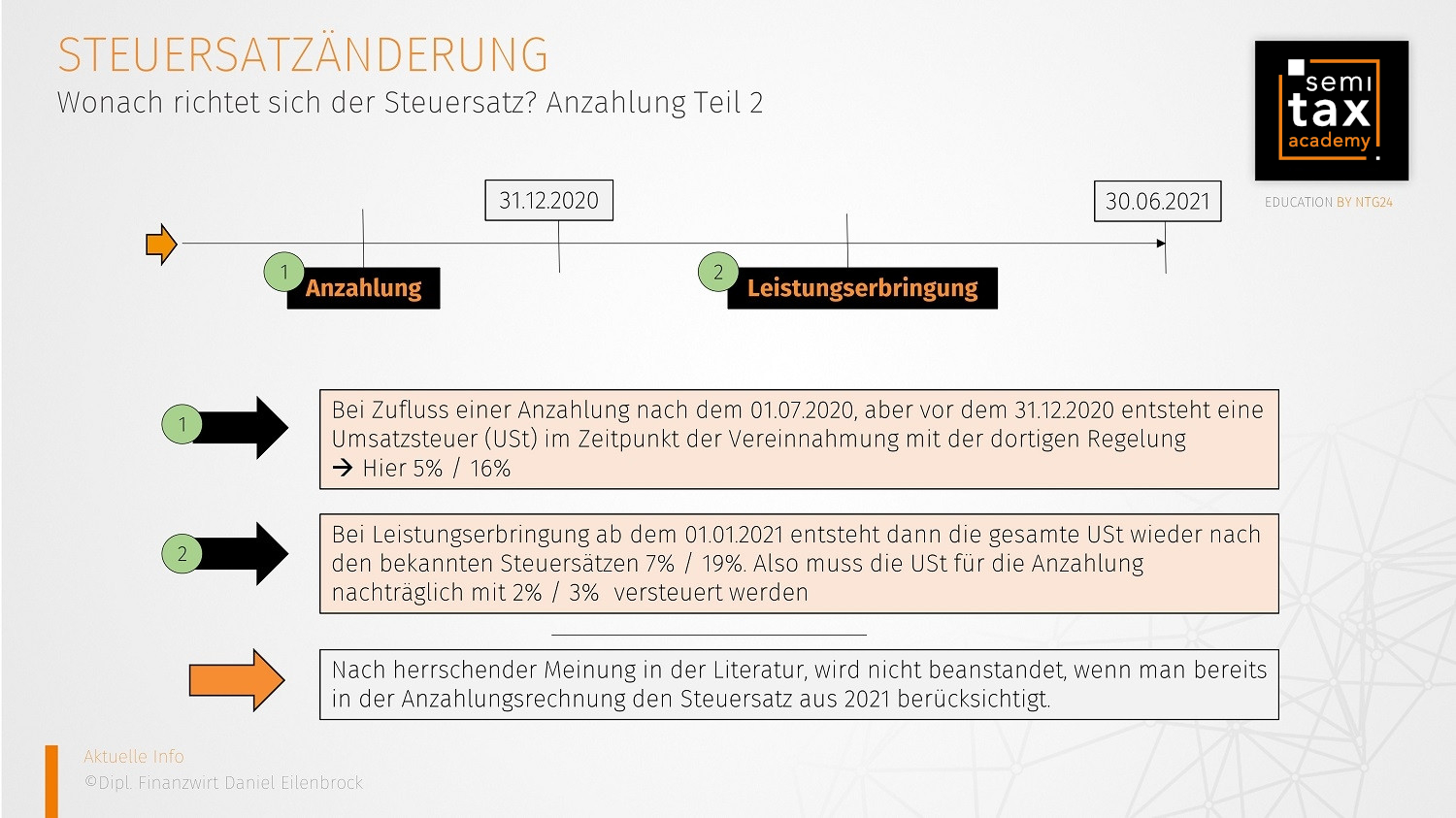

Problematisch wird es jedoch, wenn eine Anzahlung vor Leistungsausführung gezahlt wird und beide Ereignisse in unterschiedlichen Steuersatzeiträumen erfolgen. Grundsätzlich entsteht die Umsatzsteuer nämlich auch schon bei Anzahlungen. Welche Regelungen sind hierzu zu beachten? Anbei erhalten Sie zwei Schaubilder, welche zwei Kernprobleme genauer betrachten und Ihnen einen Lösungsvorschlag mit an die Hand geben.

Anzahlung vor dem 01.07.2020:

Anzahlung im Zeitraum vom 01.07.2020 - 31.12.2020:

Anhand der Schaubilder lässt sich erkennen, wie wichtig auch wieder das Dokument „Rechnung“ ist, um nicht erhöhte Steuern zahlen zu müssen. Hierzu erhalten Sie in einem separaten Artikel weitere Infos.

03.07.2020 - Daniel Eilenbrock - de@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)