Verlustverrechnung bei Kapitalvermögen

Anhebung der Grenzen für Verlustverrechnung bei Kapitalvermögen

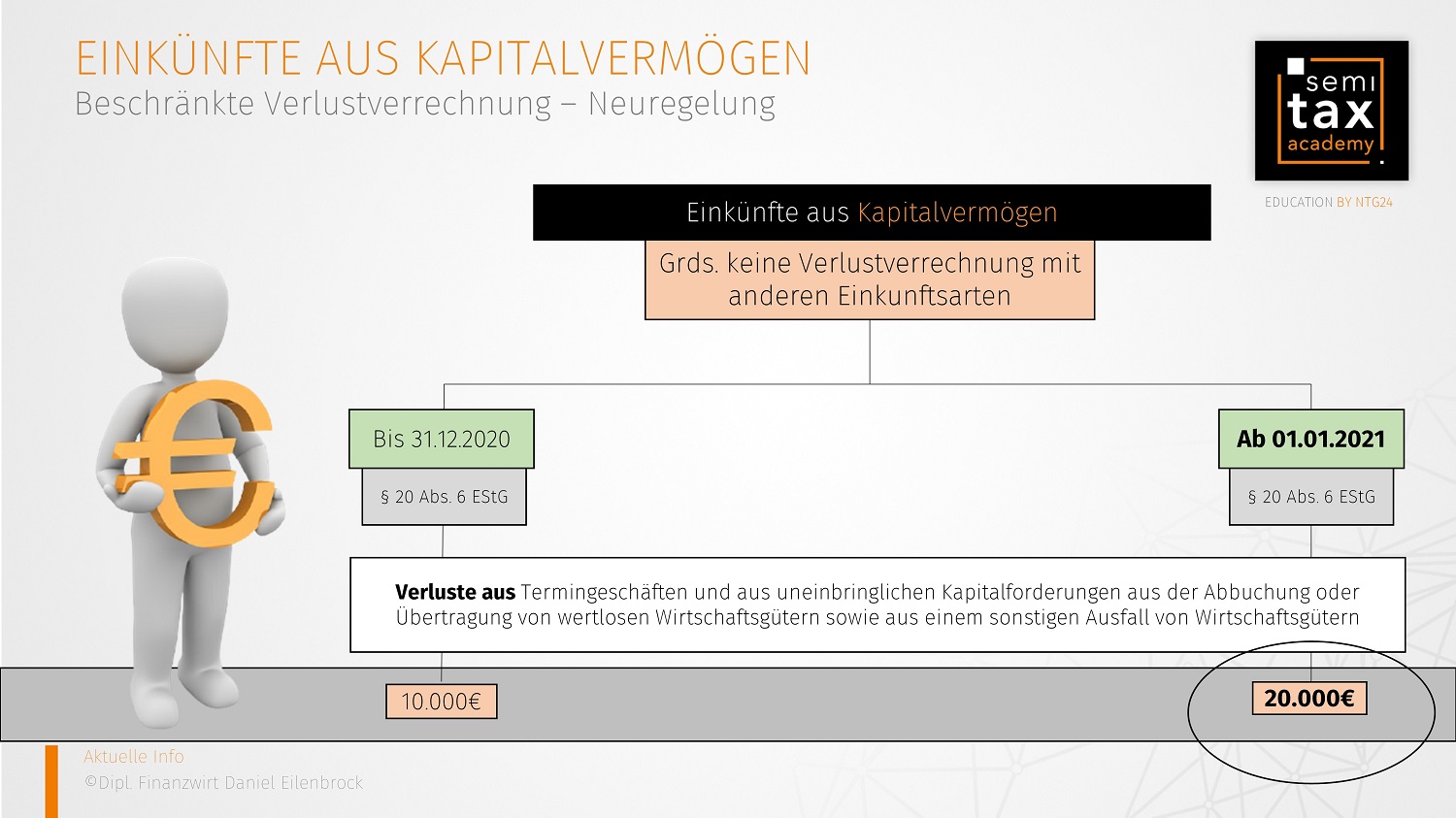

Bei Einkünften aus Kapitalvermögen ist die Verrechnung der Verluste beschränkt.

Allgemeine Verrechnungsbeschränkung:

Verluste aus Kapitalvermögen dürfen nicht mit anderen Einkünften verrechnet werden. Für die Einkünfte aus Kapitalvermögen liegt ein eigener Verlustverrechnungskreis vor. Zudem können Verluste aus einzelnen Geschäften auch nur mit den entsprechenden Gewinnen wieder verrechnet werden z.B. Gewinne und Verluste aus Aktienverkäufen.

Erhöhung der Grenzen:

Gem. § 20 Abs.6 S.5,6 EStG dürfen Verluste aus Termingeschäften und aus uneinbringlichen Kapitalforderungen, aus der Ausbuchung oder Übertragung von wertlosen Wirtschaftsgütern, sowie aus einem sonstigen Ausfall von Wirtschaftsgütern nur in Höhe von 10.000 € verrechnet werden.

Gem. § 20 Abs.6 S.5,6 EStG dürfen Verluste aus Termingeschäften und aus uneinbringlichen Kapitalforderungen, aus der Ausbuchung oder Übertragung von wertlosen Wirtschaftsgütern, sowie aus einem sonstigen Ausfall von Wirtschaftsgütern nur in Höhe von 10.000 € verrechnet werden.

Diese Grenze wurde nun auf 20.000 € angehoben.

Dies gilt für Verluste gem. § 20 Abs.6 S.6 EStG, die nach dem 31.12.2019 entstehen.

Die Anhebung der Grenze für Verluste aus Termingeschäften findet dagegen erst Anwendung auf Verluste die nach dem 31.12.2020 entstehen.

25.02.2021 - Tanja Schwedtmann - ts@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

-

Tanja Schwedtmann

-

08.03.2021 15:55:46 Uhr

Hallo Tom,

Danke für das positive Feedback.

Die gesetzliche Entwicklung und die noch ausstehende praktische Umsetzung sind definitiv sehr interessant.

Sollten sich neue Erkenntnisse ergeben, werde ich darüber bei NTG24 berichten.

-

Tom

-

06.03.2021 21:12:02 Uhr

Hallo Frau Schwedtmann,

danke für die Diskussion. Ich bin gut in der Szene drin. Die Leute, die die Regelung kennen, sind sehr wütend. Die allermeisten kennen das aber noch gar nicht und werden 2022 überrascht sein. Die gehen halt noch davon aus, dass der Broker die Abgeltungsteuer normal abzieht und erwarten keine Nachzahlung.

Es gibt übrigens sogar schon eine Verfassungsbeschwerde von Herrn Martin Hlouschek gegen Satz 5, liegt seit Ende Oktober in Karlsruhe, habe ich mit gespendet.

Das Thema wird in den Foren breit diskutiert, v.a. bei wallstreet online ("Das Ende des Tradings durch neue Steuerregel?"), mit fast 7.000 Beiträgen bisher. Leider findet man in den Medien noch recht wenig, Sie sind da eine positive Ausnahme. Nochmal danke dafür, bleiben Sie bitte dran.

-

Tanja Schwedtmann

-

06.03.2021 12:20:37 Uhr

Hallo Tom,

die Einführung des § 20 Abs. 6 S.5,6 EStG durch das Jahressteuergesetz 2019 bringt durch die Beschränkung der Verlustverrechnung Nachteile für die Privatanleger mit sich. Derzeit ist ein Verfahren zur Verfassungsmäßigkeit vor dem BFH anhängig Az. VIII R 11/18.

Die Verlagerung der Verlustverrechnung von den Banken in das Veranlagungsverfahren erfolgt aus administrativen Gründen. Die Verlustverrechnungsgrenzen können von den Banken nicht überwacht werden, da sie keinen Einblick über alle Geschäfte des Steuerpflichtigen haben. Die Berücksichtigung im Veranlagungsfahren führt natürlich zu einer Umstellung. Die Banken sind jedoch dazu verpflichtet Bescheinigungen über die entsprechenden Verluste auszustellen. Die Gewinne werden auf Ebene der Banken der Abgeltungssteuer unterworfen. Die Deklarierung der Verluste im Rahmen der Steuererklärung würde demnach im Sinne des Steuerpflichtigen sein und meines Erachtens erfolgen.

Zum jetzigen Zeitpunkt ist es nicht vorhersehbar, wie die allgemeine Reaktion im Veranlagungszeitraum 2021 sein wird, da dieser Veranlagungszeitraum noch nicht abgeschlossen ist. Zudem bleibt abzuwarten, wie das anhängige BFH-Verfahren entschieden wird.

-

Tom

-

03.03.2021 16:05:05 Uhr

Hallo Frau Schwedtmann,

danke für Ihre Antwort, aber die überrascht mich schon. Die Regelung (Satz 5) wird ja in 2021 durch die Banken nicht angewandt. Aber so wird die Steuerschuld nur auf die Veranlagung und damit in den Nachzahlungsbescheid für 2021 verlagert. Das wird doch viele Anleger total auf dem falschen Fuß erwischen. Im Gegenzug werden auch manche ihre Verluste gar nicht erklären, also saldieren, was dann Steuerhinterziehung ist. Also ich wäre da ungern Finanzbeamter, wenn ich die Wut der Anleger gegen mich erwarten muss. Und das sind ja deutschlandweit wohl über 500.000.

-

Tanja Schwedtmann

-

01.03.2021 16:45:56 Uhr

Hallo Tom,

durch die Erhöhung der Grenzen für die separaten Verlustverrechnungskreise bei den Einkünften aus Kapitalvermögen entsteht meines Erachtens kein erhöhter Handlungsbedarf. Die Verlustverrechnungsbeschränkung für die Einkünfte aus Kapitalvermögen haben sich dem Grunde nach nicht verändert. Inwieweit diesbezüglich Problematiken auftreten, lässt sich nach derzeitigem Stand noch nicht beurteilen.

-

Tom

-

27.02.2021 11:14:27 Uhr

Wie stehen Sie als Betriebsprüfern zu der Regelung? Das wird doch sicher in der Praxis zu großem Ärger führen. Und kennen Sie schon Fälle, wo wegen der EST-Vorauszahlungen für Q1/2021 die Regelung bereits angewandt wurde?

-

Ana

-

25.02.2021 17:07:10 Uhr

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)