Urenkel schenkungssteuerlich keine Enkel

BFH Beschluss II B 39/20 vom 27.07.2020

Vermögensübertragungen finden in Familien nicht erst im Wege der Erbschaft, sondern vielfach bereits unter Lebenden statt. Doch was gibt es steuerrechtlich eventuell zu beachten, auch wenn Übertragungen zwischen Verwandten in gerader Linie oft begünstigt sind?

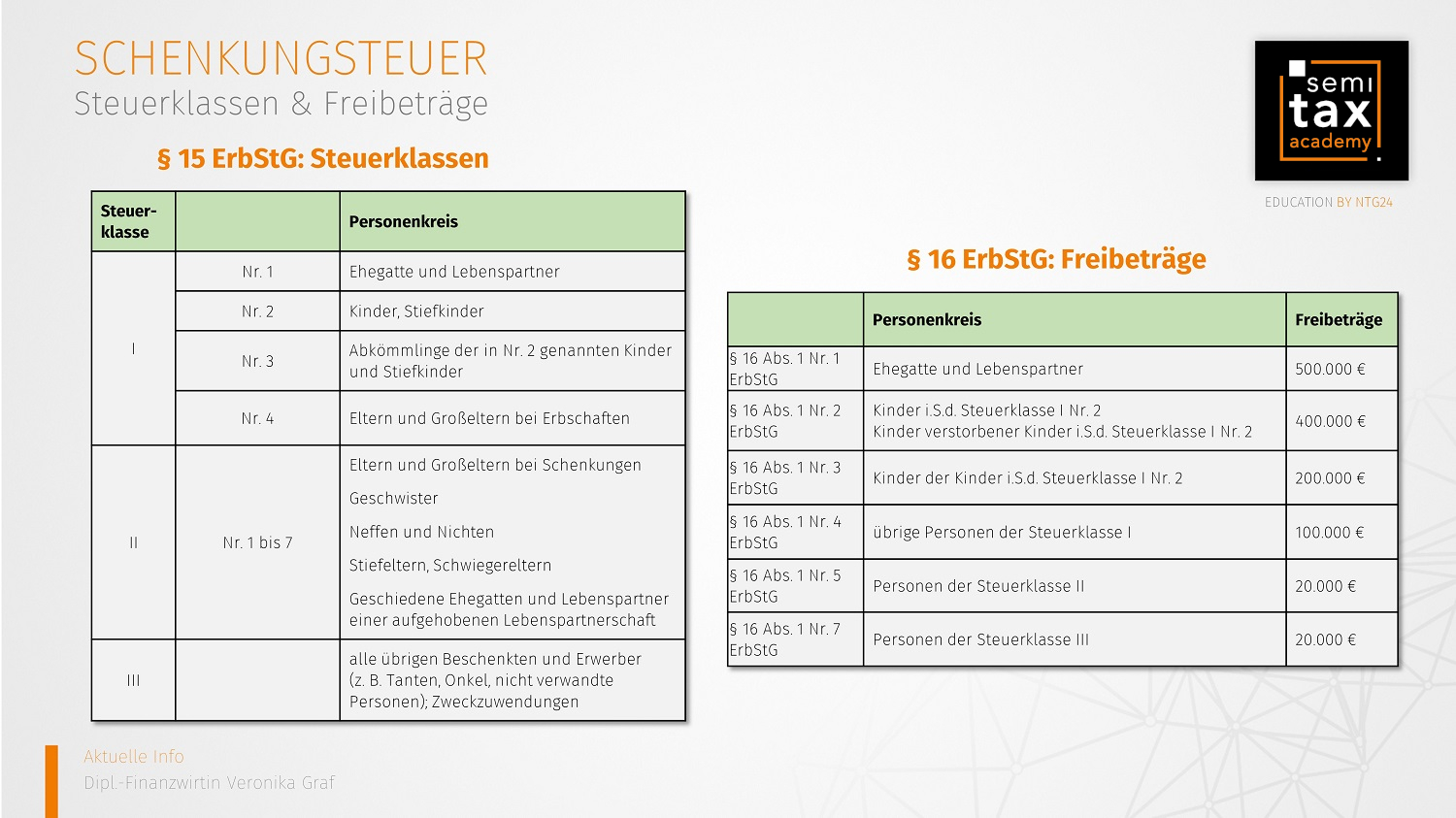

Das Erbschaft- und Schenkungssteuergesetz differenziert die steuerliche Belastung zum einen über die Steuerklasse und zum anderen über Freibeträge. Die Steuerklasse ist abhängig von dem individuellen Naheverhältnis und in § 15 ErbStG geregelt. Die sich daraus ergebenden persönlichen Freibeträge ergeben sich aus § 16 ErbStG.

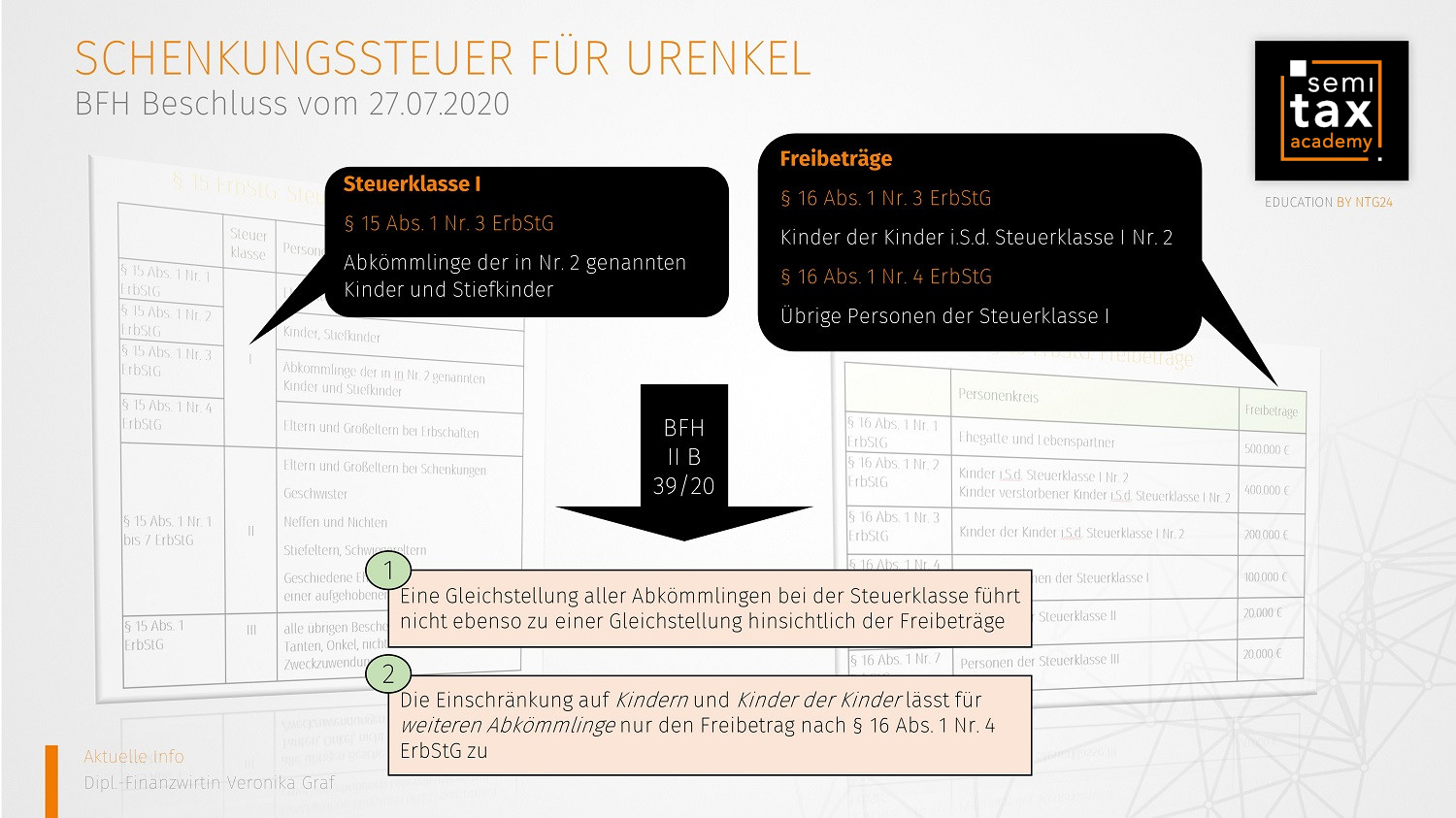

Der Unterschied zwischen Kindern und Abkömmlingen nach § 15 Abs. 1 Nr. 3 ErbStG war zuletzt beim BFH im Beschwerdeverfahren zu klären.

Der Sachverhalt:

Eine Urgroßmutter schenkte ihren beiden Urenkeln eine Immobilie. Die Großmutter der beiden Urenkel erhielt an der Immobilie ein Nießbrauch. Das Finanzamt setzte den Urenkeln gegenüber Schenkungsteuer fest und berücksichtigte dabei einen Freibetrag von je 100.000 € nach § 16 Abs. 1 Nr. 4 Erbschaftsteuergesetz (ErbStG). Die Urenkel dagegen beantragten mittels Einspruchs und später Klage vor dem Finanzgericht einen Freibetrag von je 200.000 € nach § 16 Abs. 1 Nr. 3 ErbStG. Über die Klage wurde noch nicht entschieden, jedoch wurde der Antrag auf Aussetzung der Vollziehung sowohl vom Finanzamt als auch vom Finanzgericht abgelehnt. Gegen diesen Beschluss wandten sich die Urenkel mittels Beschwerde beim BFH. Die Freibeträge für Abkömmlinge seien in § 16 Abs. 1 Nr. 3 ErbStG geregelt, auch wenn Urenkel nicht eigens aufgeführt werden. Die Gleichstellung aller Abkömmlinge in § 15 Abs. 1 Nr. 3 ErbStG spreche dafür, es im § 16 Abs. 1 Nr. 3 ErbStG ebenso zu handhaben sei. Unter dem Begriff „Kinder“ sei daher eher „Abkömmlinge“ zu verstehen. Es dürfe keinen Unterschied machen, ob der Schenker oder Erblasser eine oder mehrere Generationen überspringe.

Die Entscheidung:

Die Beschwerde wurde als unbegründet zurückgewiesen.

Urenkeln steht nach Ansicht des BFH lediglich ein Freibetrag nach § 16 Abs. 1 Nr. 4 ErbStG zu, zumindest wenn Angehörige der dazwischenliegenden Generationen noch am Leben sind.

§ 16 Abs. 1 ErbStG stellt in Fällen der unbeschränkten Steuerpflicht den Erwerb der Kinder i.S.d. Steuerklasse I Nr. 2 und der Kinder verstorbener Kinder i.S.d. Steuerklasse I Nr. 2 in Höhe von 400.000 € steuerfrei (§ 16 Abs. 1 Nr. 2 ErbStG). Der Erwerb der Kinder der Kinder i.S.d. Steuerklasse I Nr. 2 bleibt i.H.v. 200.000 € steuerfrei (§ 16 Abs. 1 Nr. 3 ErbStG), für die übrigen Personen der Steuerklasse I ein Erwerb i.H.v. 100.000 € (§ 16 Abs. 1 Nr. 4 ErbStG).

Wortlaut und Systematik des Gesetzes wird zwischen Kindern und Kindeskindern oder weiteren Abkömmlingen klar unterschieden. Folglich gilt das auch im Fall des § 16 Abs. 1 Nr. 3 ErbStG bei der doppelten Verwendung des Wortes „Kinder“, sodass hier ausschließlich die Enkel, nicht jedoch die Urenkel erfasst werden.

Der Gesetzgeber hat den Begriff „Kinder“ zielgenau eingesetzt. Werden sämtliche nachfolgenden Generationen in direkter Linie gemeint, nutzte er den Begriff der Abkömmlinge. Im Fall des § 16 Abs. 1 Nr. 3 ErbStG wird entgegen des § 15 Abs. 1 Nr. 3 ErbStG aber der Freibetrag auf Kinder der Kinder i.S.d. Steuerklasse I Nr. 2 begrenzt.

Der Gesetzgeber hat den Begriff „Kinder“ zielgenau eingesetzt. Werden sämtliche nachfolgenden Generationen in direkter Linie gemeint, nutzte er den Begriff der Abkömmlinge. Im Fall des § 16 Abs. 1 Nr. 3 ErbStG wird entgegen des § 15 Abs. 1 Nr. 3 ErbStG aber der Freibetrag auf Kinder der Kinder i.S.d. Steuerklasse I Nr. 2 begrenzt.

Eine Gleichstellung aller Abkömmlinge hinsichtlich der Steuerklasse führt nicht auch zu einer Gleichstellung in § 16 Abs. 1 ErbStG. Dem steht bereits entgegen, dass im § 16 Abs. 1 ErbStG zwischen verschiedenen Erwerbergruppen trotz gleicher Steuerklasse ausdrücklich unterschieden wird. So wird die Gruppe der Abkömmlinge bereits in § 16 Abs. 1 Nr. 2 und 3 ErbStG unterteilt. Nach Ansicht des BFH spricht daher nichts gegen eine weitere Differenzierung, mit der Folge, dass bestimmten Abkömmlingen nur der Freibetrag nach§ 16 Abs. 1 Nr. 4 ErbStG zuzubilligen ist.

Fazit:

Je nachdem wie viele Generationen bei einer Vermögensübertragung übersprungen werden, kann es zu einer deutlich höheren Steuerbelastung kommen als vielleicht vermutet. Dies sollte im Hinterkopf behalten werden.

Da das Meinungsbild der Kommentarliteratur für diesen Bereich nicht einheitlich ist, ist der BFH Beschluss mit Sicherheit ein Richtungsbild. Es wird sich zeigen, wie sich der Beschluss auf das Hauptverfahren auswirken wird.

Der Beschluss in voller Länge: BFH II B 39/20 (AdV)

17.11.2020 - Veronika Graf - vg@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)