Steuerklassenwahl für das Jahr 2022

Merkblatt zur Steuerklassenwahl für 2022

Das Bundesministerium für Finanzen hat ein Merkblatt zu Steuerklassenwahl für 2022 veröffentlicht.

Merkblatt:

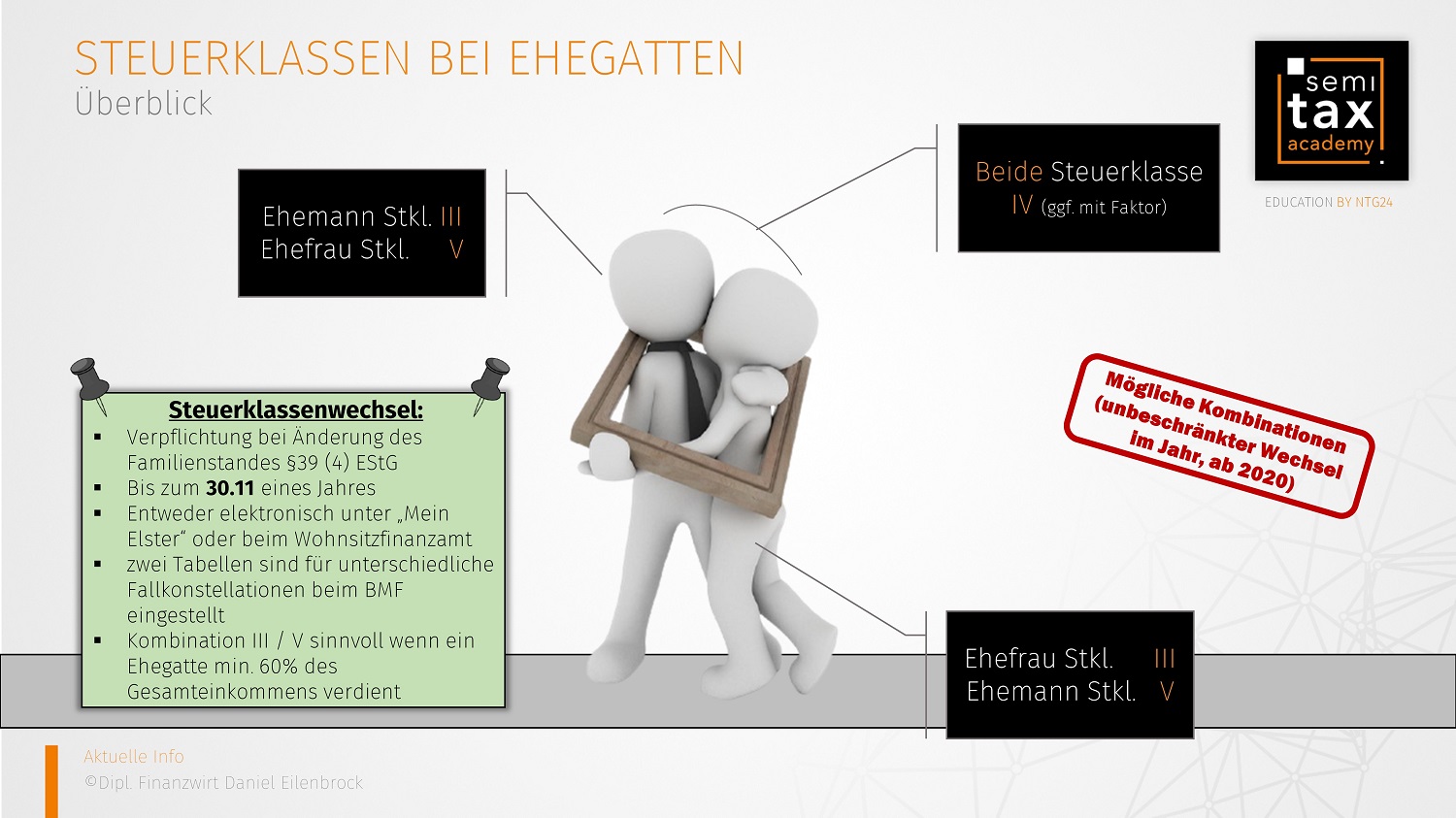

Unbeschränkt steuerpflichtige Ehegatten und Lebenspartner, die nicht dauernd getrennt lebend sind, haben die Möglichkeit zwischen verschiedenen Kombinationen von Steuerklassen zu wählen. Das Bundesministerium der Finanzen hat zu den Grundsätzen ein Merkblatt vom 08.11.2021 veröffentlicht.

Steuerklassen:

Ehegatten und Lebenspartner können für den Lohnsteuerabzug beide in Steuerklasse IV eingeordnet werden oder die Kombination aus Steuerklasse III und V wählen. In dieser Konstellation wird der Höherverdienende in die Steuerklasse III eingestuft und der andere Ehegatte bzw. Lebenspartner in die Steuerklasse V. Die Wahl der Steuerklassen III/V ist nur ratsam, wenn die in Steuerklasse III eingestufte Person 60 Prozent des gesamten Arbeitseinkommens erzielt und die weiteren 40 Prozent, von der Person mit der Steuerklasse V erwirtschaftet werden. Die Steuerabzugsbeträge der Steuerklasse III/V sind so gestaltet, dass die Summe der Steuerabzugsbeträge der zu erwartenden Jahressteuer entsprechen soll. Bei abweichenden Verhältnissen kann die Wahl der Steuerklassen III/V zu einer Steuernachzahlung führen. Aus diesem Grund besteht eine Pflicht zur Abgabe der Einkommensteuererklärung.

Zudem besteht die Möglichkeit die Steuerklassen IV/IV mit Faktor zu wählen.

Auswirkung der Steuerklassenwahl:

Die Wahl der Steuerklasse hat Auswirkung auf die Höhe der Entgelt-/Lohnersatzleistungen (z.B. Arbeitslosengeld I, Krankengeld, Elterngeld etc.). Eine von Jahresbeginn bestehende Steuerklassenwahl wird von der Agentur für Arbeit bei der Gewährung von Lohnersatzleistungen regulär anerkannt. Bei unterjährigem Wechsel der Steuerklassen kann sich dies auf die Zahlung von Lohn-/Entgeltersatzleistungen auswirken. Personen, die bereits Lohn-/Entgeltersatzleistungen beziehen bzw. in absehbarer Zeit in Anspruch nehmen müssen, sollten sich vor der Neuwahl der Steuerklasse über die Auswirkungen informieren.

Antrag:

Ein Antrag auf Steuerklassenwechsel oder Anwendung des Faktorverfahrens ist beim zuständigen Finanzamt (Wohnsitzfinanzamt) zu stellen. Die im Kalenderjahr 2021 verwendet Lohnsteuerklasse gilt grundsätzlich im Kalenderjahr 2022 weiter. Soweit eine Änderung für das Kalenderjahr 2022 bevorzugt wird, kann bis zum Ablauf des Kalenderjahres 2021 eine andere Steuerklasse oder abweichende Steuerklassenkombination beim Wohnsitzfinanzamt beantragt werden. Der „Antrag auf Steuerklassenwechsel bei Ehegatten/Lebenspartnern“ ist für das Kalenderjahr 2022 bis spätestens 30. November 2022 entweder elektronisch unter „Mein Elster“ (www.elster.de) oder beim Wohnsitzfinanzamt zustellen. Im laufenden Kalenderjahr sind mehrere Steuerklassenwechsel möglich und der Wechsel von Steuerklasse III/V zu IV/IV ist auf Antrag nur eines Ehegatten zulässig.

Steuerklassenwahl:

Das Bundesministerium für Finanzen hat zur Erleichterung der Steuerklassenwahl zwei Tabellen entwickelt, aus der die Ehegatten bzw. Lebenspartner anhand des monatlichen Arbeitslohns die Steuerklassenkombination mit der geringsten Lohnsteuerbelastung feststellen können. Bei Ehegatten bzw. Lebenspartnern bei deren Lohnsteuerabzug Freibeträge zu berücksichtigen sind, ist der monatliche Arbeitslohn, um den jeweiligen Freibetrag zu vermindern, um die Tabelle anwenden zu können. Die Tabellen sind von ihrer Aussagekraft her am genausten, wenn die Monatslöhne über das Jahr konstant bleiben. Die Tabellen beinhalten lediglich Aussagen zu den laufenden Lohnsteuerabzügen und nicht zur Jahressteuer.

Das Bundesministerium für Finanzen hat zur Erleichterung der Steuerklassenwahl zwei Tabellen entwickelt, aus der die Ehegatten bzw. Lebenspartner anhand des monatlichen Arbeitslohns die Steuerklassenkombination mit der geringsten Lohnsteuerbelastung feststellen können. Bei Ehegatten bzw. Lebenspartnern bei deren Lohnsteuerabzug Freibeträge zu berücksichtigen sind, ist der monatliche Arbeitslohn, um den jeweiligen Freibetrag zu vermindern, um die Tabelle anwenden zu können. Die Tabellen sind von ihrer Aussagekraft her am genausten, wenn die Monatslöhne über das Jahr konstant bleiben. Die Tabellen beinhalten lediglich Aussagen zu den laufenden Lohnsteuerabzügen und nicht zur Jahressteuer.

Die zwei Tabellen sind für unterschiedliche Fallkonstellationen anzuwenden:

1. Die Tabelle I ist zu benutzen, wenn der höher verdienende Ehegatte oder Lebenspartner in allen Zweigen sozialversichert ist (z. B. auch bei Pflichtversicherung in der gesetzlichen Rentenversicherung und freiwilliger Versicherung in der gesetzlichen Kranken- und sozialen Pflegeversicherung).

2. Die Tabelle II ist zu benutzen, wenn der höher verdienende Ehegatte oder Lebenspartner in keinem Zweig sozialversichert ist und keinen steuerfreien Zuschuss des Arbeitgebers zur Kranken- und Pflegeversicherung erhält (z. B. privat krankenversicherte Beamte).

Die Tabellen und eine genaue Anleitung sind auf der Seite des Bundesministeriums für Finanzen veröffentlicht.

Das Merkblatt inkl. Tabellen in voller Länge: Hier.

16.11.2021 - Tanja Schwedtmann

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

-

-

19.03.2022 10:41:04 Uhr

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)