TOKYO ELECTRON: Boomender Halbleiter-Konkurrent zu APPLIED MATERIALS als hoch prädestinierter Gewinner des US-chinesischen Technologiekriegs

Tokyo Electron: Basisdienstleister für alle Chip-Produktionsprozesse auf asiatischer Überholspur

Bereits am 28.04. durchbrach zum Börsenschluss die im Themendepot ZUKUNFTSTECHNOLOGIEN befindliche Aktienposition von ALBIOMA (FR0000060402), dem 1982 gegründeten Anlagenbetreiber und alternativen Energieversorger auf den Gebieten der Photovoltaik, der Biomasse und der Geothermie mit Standorten in Frankreich, Türkei, Brasilien und diversen französischen Überseegebieten die bei 38,40 Euro gesetzte Stop Loss-Marke und wurde auf dieser Kursbasis daraufhin sofort mit einer Veräußerungsgewinnrealisierung von + 16,7 % aus dem Depot eliminiert.

Hintergrund der bis zuletzt anhaltenden Kursschwäche von Albioma war zum einen die seit Anfang Februar generell weltweite scharfe Korrektur von Aktien des Segments „Erneuerbare Energien“, zum anderen aber auch das zusätzlich hinter den allgemeinen Analysten- und Anlegererwartungen zurückgebliebene Geschäfts-Update des Konzerns zum 1. Quartal, in dem der - 4 %ige Umsatzrückgang gegenüber dem Vorjahr auf 126 Mio. Euro (Gewinnpublikation grundsätzlich nur halbjährlich) die Analysten-Konsensschätzung von 132 Mio. Euro verfehlte.

Chart: ALBIOMA seit Juni 2018

Wir investierten diesen Veräußerungserlös mit der Eröffnung der Tokioter Börse am 06.05. in Höhe eines Depotgewichts von rd. 2,5 % nun zu einem Einstandskurs von 47660 JPY in die japanische Blue Chip-Aktie der TOKYO ELECTRON LTD. (JP3571400005 / Aktienmarktkapitalisierung knapp 60 Mrd. Euro ), womit nicht nur die aktuell als angebracht angesehene Liquiditätsquote des Depots wieder auf rd. 10 % reduziert wurde, sondern gleichzeitig auch die Quote asiatischer Aktien im Depot weiter auf ein angemesseneres Niveau von zunächst knapp 11 % erhöht wurde.

Bei der 1963 gegründeten TOKYO ELECTRON handelt es sich in Japan um den mit Abstand größten, jedoch auch asien- und weltweit zu den absoluten Marktführern zählenden Hersteller und Bearbeiter zum einen von unverzichtbaren Komponenten der Halbleiterproduktion (z.B. der Herstellung der ultradünnen Oberflächenleitungs-Filme von Wafern auf Silizium-, Titanium- oder Tantalum-(Di)Oxid- oder Nitrit-Basis, der Aufbringung dieser Filme auf Wafer sowie deren anschließende Bemusterung im Photolithographie-Verfahren als einer Alternative z.B. zum weltführenden EUV-Beschichtungsverfahren der niederländischen ASML, der Oberflächenreinigung von Roh-Wafern z.B. von herstellungsbedingten Kontaminations- und Staubpartikeln, der Herstellung von Signaltransistoren und deren Aufbringung auf Silizium-Wafer sowie der Entwicklung von modernsten Anlagen und zugehörigen Verfahren zur Schneidung von Waferplatten sowie zur Funktions- und Performancetestung von Wafern). Ferner stellt Tokyo Electron innerhalb dieser Division zugleich auch ganze integrierte Schaltkreise (ICs) zur Aufbringung auf die Halbleiterplatten her.

Diese bereits weltführende Position von Tokyo Electron als unverzichtbarer Basisdienstleister für jegliche Chipproduktion nahm Ende 2020 mit rd. 91 % den weitaus größten Anteil am gesamten Konzernumsatz ein, und der japanische Konzern wäre hierin sogar zum eindeutig weltgrößten Konzern aufgestiegen, wäre ihr im September 2013 angestrebtes Fusionsvorhaben mit dem größten direkten Konkurrenten APPLIED MATERIALS (US0382221051) nicht erst im April 2015 von den US-Kartellbehörden wegen wettbewerbsrechtlicher Anti Trust-Bedenken endgültig untersagt worden.

Der zweite, weitaus kleinere Geschäftsteil von Tokyo Electron (= rd. 9 % des Konzernumsatzes) erstreckt sich zusätzlich vor allem auf die Herstellung von Flachbildschirm- und Plasma-Displays inklusive deren traditioneller Oberflächenchemikalien insbesondere auf Phosphat- und Carbonat-Basis wie auch die Herstellung von Solarenergie-Modulen. Trotz des relativ geringen Umsatzanteils dieser Division zählt Tokyo Electron auch in diesem Bereich zu den internationalen Marktführern.

Angesichts des damaligen Scheiterns der Fusion mit Applied Materials erstrecken sich bei Tokyo Electron aktuell weiter insgesamt nur rd. 27 % des Konzernumsatzes auf Regionen außerhalb Asiens (dabei rd. 18 % USA, 6 % Europa, 3 % übrige Teile der Welt), die verbleibenden 73 % entfallen auf Taiwan (23 %), China (22 %), Japan (14 %) und Südkorea (14 %). Weltweit erstrecken sich die Aktivitäten von Tokyo Electron derzeit über insgesamt 28 eigene Produktions- und Vertriebsniederlassungen sowie Tochterunternehmen auf 76 Standorte in 18 Ländern der Erde.

In diesem gesamten Geschäftsprofil ist Tokyo Electron weiterhin grundsätzlich als der schärfste asiatische Wettbewerber vor allem zu APPLIED MATERIALS anzusehen (deren weitaus dominierender Konzernumsatzanteil aktuell sogar zu 86 % auf Asien entfällt, damit deutlich stärker als das Asien-Gewicht von Tokyo Electron).

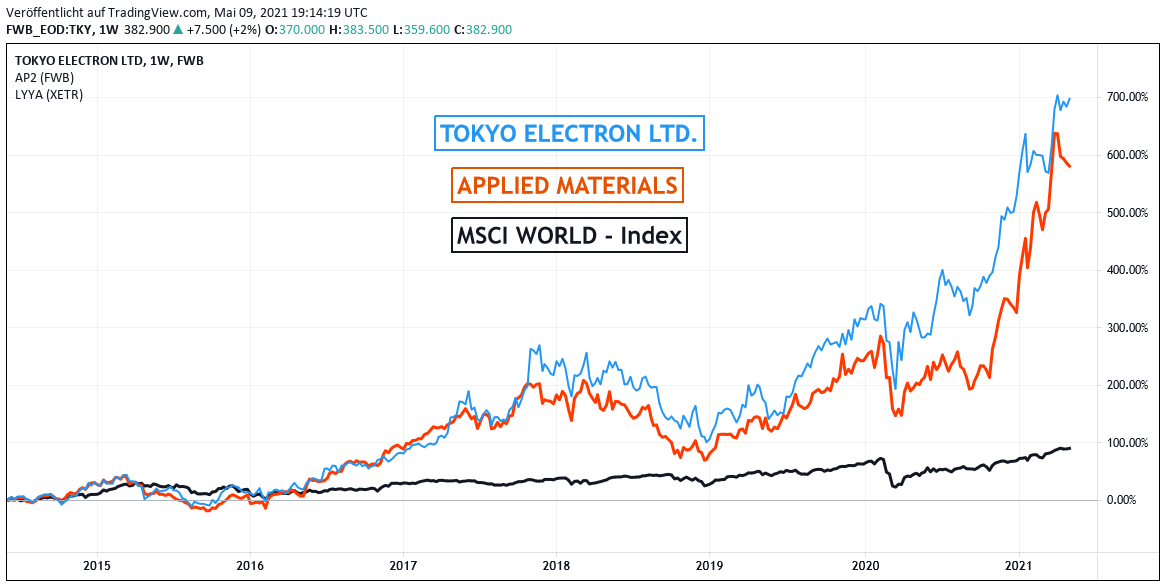

Chart: TOKYO ELECTRON und APPLIED MATERIALS gegen MSCI WORLD – Index (jeweils in Euro)

Folglich stand Tokyo Electron in ihrer beeindruckenden operativen Expansionsdynamik Applied Materials historisch seit Ende März 2015 auch nicht im Geringsten nach, und verzeichnete nun bis Ende März 2021 (dabei im letzten Jahr auch in der Corona-Krise in einem völlig ungebrochenen Geschäftsboom) bei einer Ausweitung des Konzernumsatzes um + 128 % gleichzeitig ein beinahe doppelt so starkes Nettogewinnwachstum um + 238 %.

In den 3 Folgejahren bis Ende März 2024 erwarten die Analysten im Konsens nun eine weitere Umsatzsteigerung um + 32 %, die nach wie vor mit einer deutlich überproportionalen Ausweitung des Nettogewinns um + 62 % einhergehen dürfte.

Aus diesen nach unserer Einschätzung sehr plausiblen Analystenprognosen ergibt sich per März 2024 gerade einmal nur ein geschätztes KGV von rd. 19, was damit jedoch auf nahezu identischer Höhe des KGVs per Geschäftsjahresende Ultimo Oktober 2023 von Applied Materials liegt.

Beiden Unternehmen attestieren die Analysten daher, in unseren Augen mit Fug und Recht, deutliche fundamentalanalytische Unterbewertungen, wobei derzeit jedoch für Tokyo Electron besonders der zusätzliche Umstand spricht und auch deren jüngste Outperformance gegenüber Applied Materials stark erklärt, dass diese als asienweit angesehenster Großkonzern japanischer Herkunft gegen eine mögliche künftige Ausweitung des US-chinesischen Handelskonflikts und etwaige beiderseitige Sanktionsmaßnahmen (die bislang gerade auch zuvorderst den Technologiebereich betroffen haben) in ihrer eigenen handelspolitischen Positionsneutralität weit immuner bzw. sogar ein direktester Begünstigter der zunehmend autarken innerkontinentalen Technologie- und Halbleiterexpansion Chinas sein dürfte, als dies vergleichsweise für Applied Materials zu unterstellen ist.

Gerade in Ergänzung zu Applied Materials, aber auch natürlich ebenso als isoliertes Technologie-Investment stellt die Aktie von Tokyo Electron damit derzeit in unseren Augen eine sehr vielversprechende langfristige Kaufgelegenheit für risikobereite Anleger dar, womit wir ebenso auch die Neuaufnahme in unser Themendepot ZUKUNFTSTECHNOLOGIEN begründen (und in dem die Aktie von Applied Materials derzeit ebenso allokiert ist).

09.05.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

29.10.2020

29.10.2020

16.09.2020

16.09.2020

26.08.2020

26.08.2020

22.06.2020

22.06.2020