Regelmäßig wiederkehrende Ausgaben innerhalb eines kurzen Zeitraums gem. § 11 Abs.2 S.2 EStG

Beurteilung der Umsatzsteuervorauszahlungen als wiederkehrende Ausgabe

Gesetzliche Regelung:

„Regelmäßig wiederkehrende Einnahmen, die dem Steuerpflichtigen kurze Zeit vor Beginn oder kurze Zeit nach Beendigung des Kalenderjahres, zu dem sie wirtschaftlich gehören, zugeflossen sind, gelten als in diesem Kalenderjahr bezogen.“ gem. § 11 Abs.2 S.2 EStG.

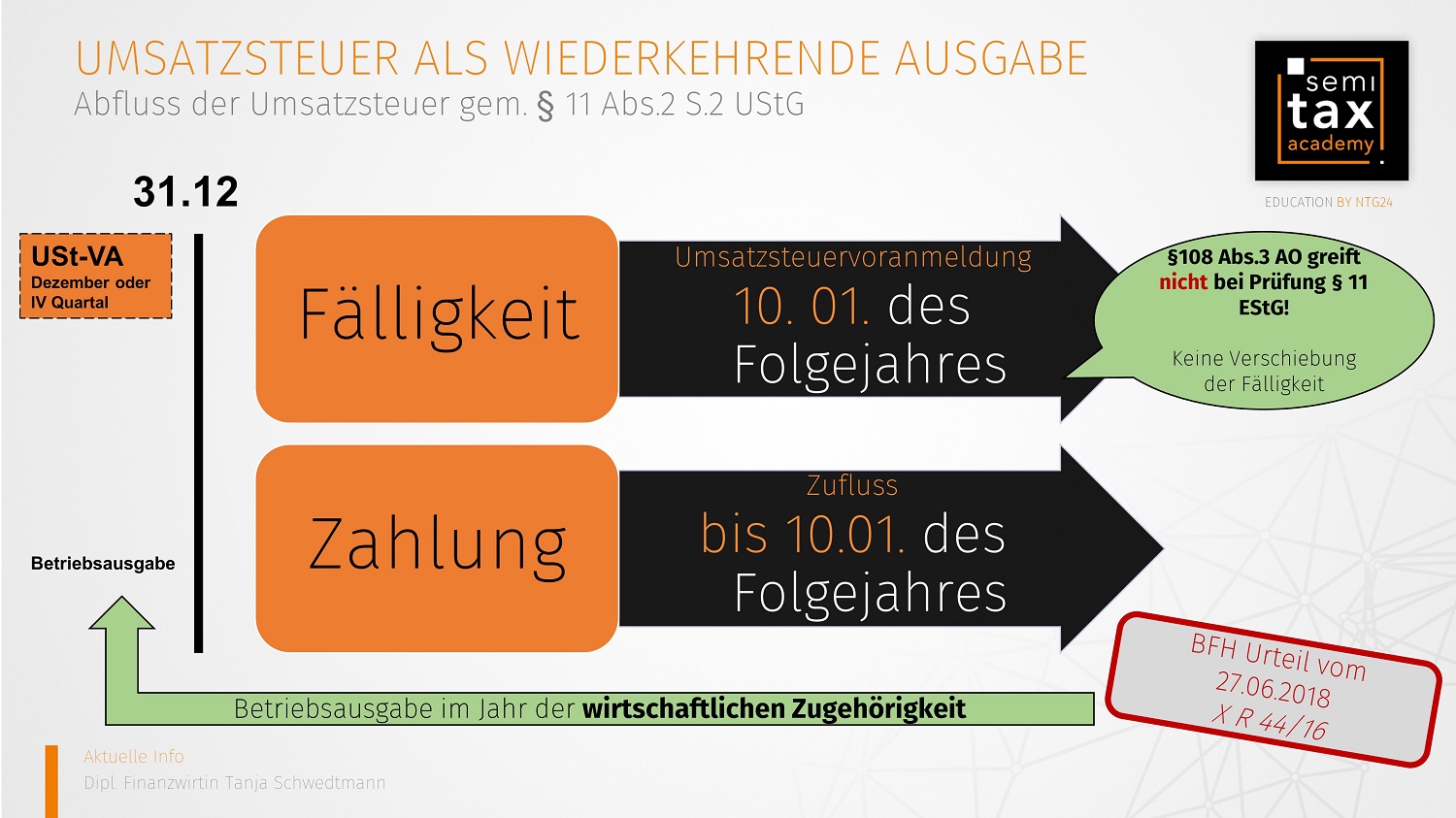

Fälligkeit und Zahlung:

Um die Umsatzsteuervorauszahlungen als Betriebsausgaben bei einer Gewinnermittlung nach

§ 4 Abs.3 EStG, dem Jahr der wirtschaftlichen Zugehörigkeit zuordnen zu können, muss die Fälligkeit und Zahlung innerhalb eines kurzen Zeitraums liegen.

Als kurze Zeit ist ein Zeitraum von bis zu 10 Tagen vor oder nach Beendigung des Kalenderjahrs anzusehen.

Anhängiges Verfahren:

Derzeit ist ein Verfahren beim BFH unter dem Aktenzeichen VIII R 1/20 anhängig, weil das FG Düsseldorf (Aktenzeichen 3 K 2040/18) in einem Fall entschieden hat, dass es allein auf die Zahlung der Umsatzsteuervorauszahlungen ankommt und die Fälligkeit unerheblich sei.

Die Finanzverwaltung setzt weiterhin die Fälligkeit und Zahlung für die Anwendung des § 11 Abs.2 S.2 EStG voraus.

Fälligkeit:

Die Fälligkeit des § 18 UStG unterliegt der Regelung des § 108 Abs.3 Abgabenordnung.

Diese Regelung sorgt dafür, dass ein Fristende nicht auf einen Sonnabend, Sonntag oder gesetzlichen Feiertag fallen darf. Die Frist wird auf den nachfolgenden Werktag verschoben.

Diese Regelung sorgt dafür, dass ein Fristende nicht auf einen Sonnabend, Sonntag oder gesetzlichen Feiertag fallen darf. Die Frist wird auf den nachfolgenden Werktag verschoben.

Bezüglich der Fristverschiebung durch § 108 Abs.3 AO hat der BFH mit Urteil vom 27.06.2018,

X R 44/16 BStBl II 2018, 781 entschieden, dass für die Anwendung der Regelung zu wiederkehrenden Ausgaben die gesetzliche Frist des § 18 UStG maßgebend ist, somit der 10. Tag nach Ablauf jedes Voranmeldungszeitraums.

Die Verschiebung der Frist durch § 108 Abs.3 AO, soweit das Fristende auf einen Sonnabend, Sonntag oder gesetzlichen Feiertag fällt, ist nicht zu berücksichtigen. Durch dieses Urteil wird vermieden, dass § 108 Abs.3 AO den Fälligkeitstag auf einen Tag nach der gesetzlichen Fälligkeit des § 18 UStG (jeweils der 10. des Monats) schiebt, und somit die Voraussetzung des § 11 Abs,2 S.2. EStG bezüglich des kurzen Zeitraums von 10 Tagen gesichert wird.

Zahlungsweisen:

Bei einer Lastschrifteinzugsermächtigung wird der Zahlungszeitpunkt immer auf den Zeitpunkt der Fälligkeit fingiert, soweit das Konto gedeckt ist. Der tatsächliche Abfluss ist hier nicht maßgebend. Die Anwendung des § 11 Abs.2 S.2 UStG ist durch die Ermächtigung zum Lastschrifteinzugsverfahren gesichert.

Bei Überweisungen ist auf den Zeitpunkt des tatsächlichen Geldflusses abzustellen, sodass Überweisungen außerhalb des kurzen Zeitraums nicht im Jahr der wirtschaftlichen Zugehörigkeit als Betriebsausgabe angesetzt werden können.

20.01.2021 - Tanja Schwedtmann - ts@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)