Dollar General, Zoetis, Texas Instruments, Steris: Umschichtungen Strategiedepot Aktien Konservativ

Update zum Strategiedepot Aktien Konservativ 24.01.2021 - Teil 3

In den letzten Wochen gingen im Strategiedepot AKTIEN KONSERVATIV vor allem zwei US-amerikanische Aktien in eine zunehmende Underperformance und technische Kursschwäche, gerade auf Währungsbasis des gegenüber dem US-Dollar anhaltend festen Euro, über, die zwar zuletzt mit ihren Quartalsergebnisvorlagen uneingeschränkt überzeugten, denen gemeinhin jedoch in ihrem Geschäftsprofil eine nicht unwesentliche operative Begünstigung und damit hochgradige Widerstandsfähigkeit durch / gegen die bisherige Corona-Pandemie nachgesagt wird.

Die Rede ist hier zum einen von der Aktie der US-weit größten Kette von stark unter dem allgemeinen Marktpreisniveau liegenden Alltags-Billigwarenangeboten aller Art, DOLLAR GENERAL (US2566771059), zum anderen vom Titel des weltgrößten tiermedizinischen Dienstleistungsspezialisten mit Fokus auf Haustieren aller Art, ZOETIS INC. (US98978V1035).

Der nachstehende, exemplarische Aktienchart von ZOETIS auf Währungsbasis Euro illustriert diese aktuell zunehmend unerfreuliche Performanceschwäche der Aktie in absoluter Hinsicht, wie auch im relativen Gesamtkontext des Strategiedepots AKTIEN KONSERVATIV deutlich, und auch das Chartbild von DOLLAR GENERAL stellt sich aktuell ähnlich bedenklich dar.

Aktienchart: ZOETIS INC. (in Euro)

Im Falle von DOLLAR GENERAL, die im abgelaufenen 3. Quartal (per 30.10.2020) gegenüber dem Vorjahr einen stattlichen Umsatzanstieg um + 17 % (ohne Neuakquisitionen: + 12 %) sowie sogar einen weit über die Analystenschätzungen hinausgehenden Nettogewinnsprung um + 63 % vermeldet hat, liegt die hiermit verbundene Begünstigung durch den Ausbruch der Covid 19-Pandemie natürlich besonders offensichtlich auf der Hand.

So gestand selbst die Konzernleitung von Dollar General im Rahmen ihrer Berichtsvorlage zum 3. Quartal offen ein, dass der Ausbruch der Corona-Pandemie unverkennbar eine erhebliche Verstärkung des Kostenbewusstseins wie auch des Online-Bestellverhaltens der Kundschaft mit sich gebracht habe und diese Auswirkungen sowohl auf die Entwicklung der Brutto- wie auch Nettoumsätze (= abzüglich umsatzabhängiger Kosten) wörtlich „signifikant positiv“ gewesen seien.

Weiter führte der Vorstand aus, dass die moderate coronabedingte Erhöhung der operativen Kosten durch den Effekt der von der Coronakrise begünstigten Umsatzausweitung „klar überkompensiert“ worden sei, was infolge der hiermit zusätzlich verbundenen operativen Margenausweitung den o.g. weit überproportionalen Nettogewinnsprung bewirkt hat.

Wir halten daher den aktuellen Analystenkonsens mit zunehmender zurückliegender Aufhebung diverser Corona-Lockdown-Maßnahmen in den USA auch für sehr plausibel, dass im 4. Quartal 2020/21 (Ergebnisvorlage: 18.03.) der Konzernumsatz weitgehend auf dem Niveau des 3. Quartals stagniert haben dürfte und nur noch durch anhaltend positive Margen- und Profitabilitäts-Effekte der Nettogewinn gegenüber dem vorangegangenen 3. Quartal um weitere + 20 % gesteigert werden dürfte.

Auch wenn die Dollar General-Aktie mit einem langfristigen KGV (01/2023e) von nur 18 ohne jede Frage weiterhin sehr günstig bewertet ist, haben wir den grundsätzlich sehr defensiven Titel angesichts seiner aktuell unübersehbaren technischen Schwächeneigung im Umfeld des gerade in den USA derzeit wieder deutlich anziehenden Konsumentenvertrauens nun mit der heutigen Börseneröffnung der Wall Street zum Verkauf gestellt, was genauso auch im Strategiedepot VERMÖGENSSTREUUNG der Fall war.

Ebenso haben wir uns mit heutiger Eröffnung der New Yorker Börse auch von der Aktie des weltgrößten Dienstleisters für tiermedizinische Versorgungen aller Art, ZOETIS, getrennt.

Hier sehen wir eine ausgesprochene Begünstigung der zurückliegenden Geschäftslage von Zoetis durch den Corona-Ausbruch zwar nicht gerade als gegeben an, allerdings lässt sich doch zumindest aus den letzten Quartalsberichten entnehmen, dass der Effekt der wochen- und monatelangen Schließungen vieler Tierarztpraxen offenkundig sehr erfolgreich durch verstärkte, margensteigernde „Notfall“-Hausuntersuchungen von Tierärzten (unter Wahrung aller Corona-Hygienevorschriften) und gerade auch durch ein deutlich verstärktes Engagement in der Diagnostik des tierischen Covid 19-Basisviruses Sars Cov2 kompensiert werden konnte.

Dies erklärt, warum auch bei Zoetis die allgemeine Geschäfts- und Ertragslage bis zuletzt weiterhin zumindest äußerst widerstandsfähig gegen alle Negativeffekte der Corona-Pandemie gewesen sein dürfte (Ergebnis 3. Quartal: Umsatz + 13 %, Nettogewinn + 17 % ggü. Vorjahr).

Bedingt durch das Abflauen von coronabegünstigten Teilen der tiermedizinischen Versorgung von Zoetis erwarten die Analysten im Konsens für das 4. Quartal gegenüber dem vorangegangenen 3. Quartal nun zwar einen weiteren Umsatzanstieg um ca. + 7 %, allerdings nunmehr zumindest vorübergehend einen gewissen aufkommenden Margendruck und dadurch einen Rückgang des Nettogewinns um ca. - 5 % gegenüber dem Vorquartal.

Vor diesem Hintergrund ist uns die momentane Anlegerzurückhaltung gegenüber dieser gleichfalls betont defensiven Aktie mit ihrem gegenwärtigen KGV (2022e) von rd. 33 ebenfalls durchaus erklärlich, womit wir ebenfalls den heutigen Verkauf der Aktie von Zoetis begründen.

Vor diesem Hintergrund ist uns die momentane Anlegerzurückhaltung gegenüber dieser gleichfalls betont defensiven Aktie mit ihrem gegenwärtigen KGV (2022e) von rd. 33 ebenfalls durchaus erklärlich, womit wir ebenfalls den heutigen Verkauf der Aktie von Zoetis begründen.

Wir haben diese Verkaufserlöse unter vollständiger Beibehaltung der von uns auch weiter als vollauf geboten erachten Investitionsquote von ca. 40 % in US-Aktien mit der heutigen Börseneröffnung der Wall Street nun direkt in folgende ebenfalls klar konservativen Anlegeransprüchen genügende, dabei aber derzeit von einem weit günstigeren Kursmomentum gekennzeichnete und dennoch weiterhin zweifellos unterbewertete US-Aktien reinvestiert:

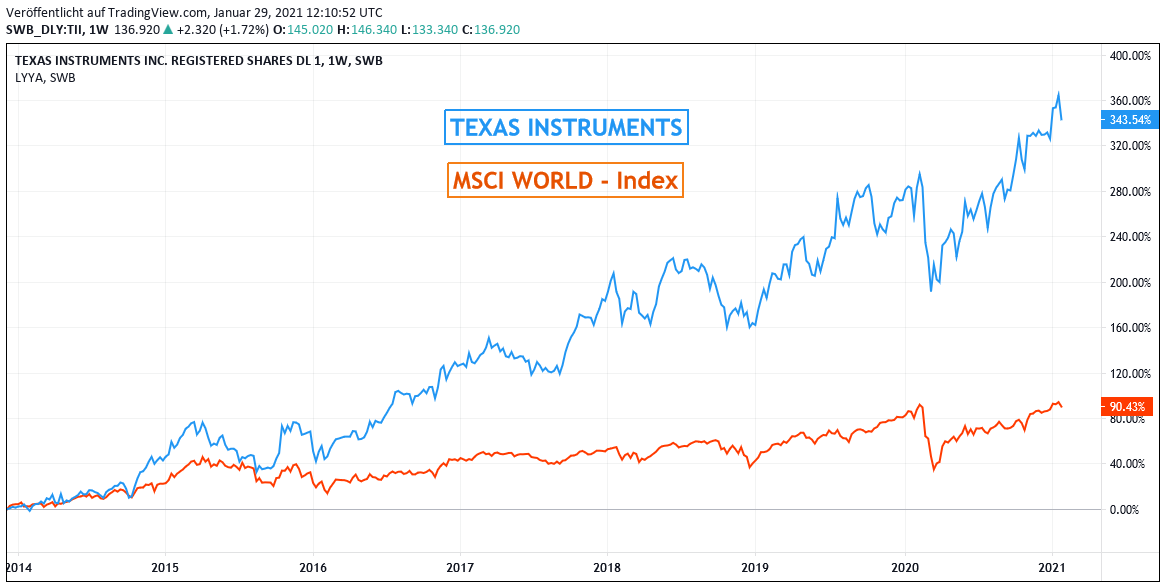

1) TEXAS INSTRUMENTS (US8825081040)

Am 26.02. fügte der unbestrittene Weltmarktführer in Spezialhalbleiter- und Prozessor-Herstellungen insbesondere für industrielle Kraft- und Signalübertragungs-Anwendungen aller Art (d.h. Kundenfokus auf die Sektoren Automobil-, Verkehrs-, Luft-/Raumfahrt-, Maschinen- und Anlagenbau, Computertechnik-, Telekommunikations- sowie Energieversorgungswesen) seiner Serie seit Jahren hoch beständiger wie auch dynamischer Umsatz- und Gewinnausweitungen mit der Vorlage eines exzellenten Geschäftsergebnisses zum 4. Quartal 2020 ein weiteres Erfolgskapitel hinzu.

So konnte der Konzern (aktuelle Aktienmarktkapitalisierung 156 Mrd. USD) seinen Umsatz im 4. Quartal um nicht weniger als + 22 % gegenüber dem Vorjahr auf 4,08 Mrd. USD ausbauen, der Nettogewinn schoss gar um + 61 % auf 1,80 USD je Aktie in die Höhe.

Mit dieser herausragenden Ergebnisvorlage wurden natürlich auch die Analystenkonsensschätzungen, die zuvor nur die Erzielung eines Umsatzes von 3,60 Mrd. USD sowie eines Nettogewinns von 1,34 USD je Aktie prognostiziert hatten, meilenweit übertroffen.

Insbesondere ermutigend war innerhalb dieser exzellenten Quartalszahlen auch, dass nach Vorstandsangaben die wesentlichen Impulse für die Umsatzausweitungen nicht etwa nur der eher Privatkunden-orientierte PC- und Konsumelektronikbereich (Umsatz + 39 % ggü. Vorjahr) lieferten, sondern selbst auch die Sparten des hoch zyklischen Automobil- (+ 25 % ggü. Vorjahr) und Industrieelektronikwesens (+ 16 % ggü. Vorjahr) eine gemessen am Umfeld der Coronakrise hervorragende Umsatzentwicklung verzeichneten.

Darüber hinaus gibt der Vorstand in der Erwartung einer weiter breitflächig hoch soliden Geschäftslage von Texas Instruments für das laufende 1. Quartal nun eine sehr optimistische Prognose einer Umsatzerzielung von ca. 3,79 - 4,11 Mrd. USD (= im Mittel rd. + 19 % gegenüber dem Vorjahr) sowie einer Nettogewinnerzielung von ca. 1,44 - 1,66 USD je Aktie (= im Mittel + 25 % gegenüber dem Vorjahr) ab, was ebenfalls weit über den bis zuletzt gültigen Analystenkonsens (Umsatz: 3,59 Mrd. USD, Nettogewinn 1,34 USD je Aktie) hinausgeht.

Nur folgerichtig markierte die Aktie daraufhin in den letzten Tagen ein neues Rekordhoch, was trotz der zurückliegenden Euro-Stärke gegenüber dem US-Dollar sogar selbst auf Euro-Basis galt (ein Beleg für die aktuell bestechende Trendsolidität der Aktie).

Mit einem aktuellen KGV (2022e) von nur gerade einmal 23 ist die Aktie in dem auch weiter dank der glänzenden operativen Diversifikation kaum gefährdeten, dynamischen Geschäftsaufschwung von Texas Instruments ohne Frage als klar unterbewertet einzustufen, was auch der Analystenkonsens mit einem aktuell genannten Konsenskursziel von rd. 185 USD (aktueller Kurs: 167 USD) selbst trotz des bereits erreichten Rekordniveaus der Aktie völlig zu Recht ebenso sieht.

Damit ist die Aktie nun in unseren Augen für eine Neuaufnahme in das Strategiedepot AKTIEN KONSERVATIV geradezu prädestiniert.

Chart: TEXAS INSTRUMENTS gegen MSCI WORLD-Index (jeweils in Euro)

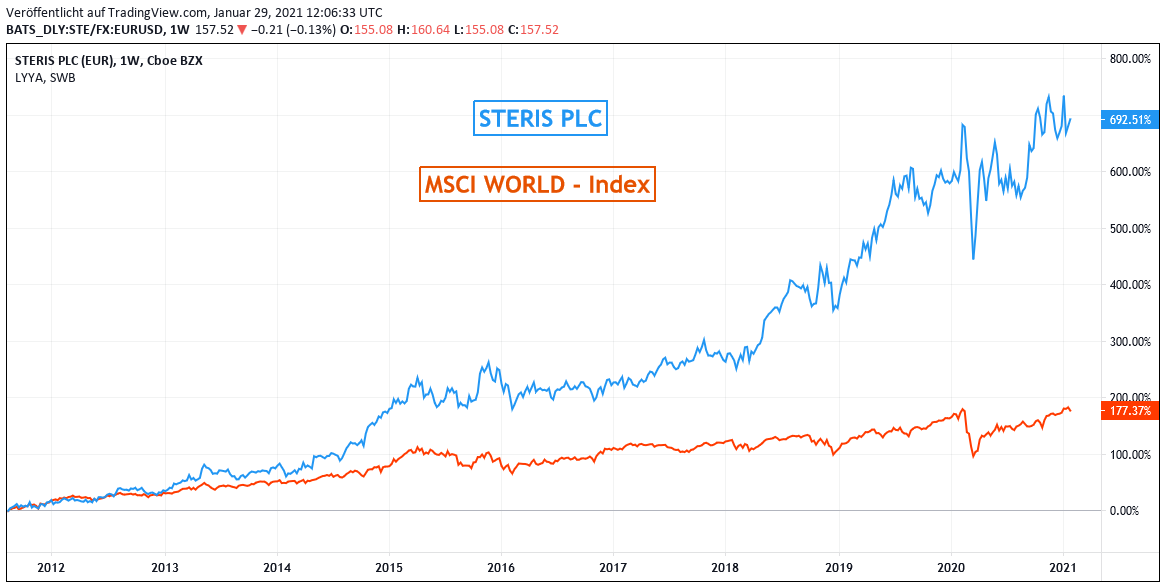

2) STERIS PLC (IE00BFY8C754 / Primärlisting an der NYSE)

Die 1985 gegründete STERIS PLC (aktuelle Aktienmarktkapitalisierung über 16 Mrd. USD) ist mit ihrem steuerbegünstigten Finanzsitz in Irland, der operativ jedoch seit Anbeginn im US-Bundesstaat Ohio liegenden Geschäftszentrale, sowohl in den USA (Umsatzanteil: rd. 73 %) wie auch in Großbritannien (Umsatz: rd. 20 %; restliche 7 % übrige Länder der Welt) ein absolut führender und dabei schon seit Jahren (und nicht erst seit dem Corona-Ausbruch) äußerst wachstumsstarker Anbieter aller nur denkbaren Produkte und Dienstleistungen rund um das Generalthema des medizinischen sowie industriellen Infektionsschutzes. Diese Dienstleistungen von Steris zielen dabei vor allem auf Krankenhäuser und Arztpraxen ab, sind aber ebenso auch an Unternehmen und öffentliche Stellen gerichtet.

Im medizinischen Segment stellt Steris dabei z.B. OP-Tische und OP-Utensilien sowie zugehörige Sterilisationsausrüstungen und -lösungen bereit, produziert strahlungsreduzierte Energiespar-Halogenleuchten, entwickelt integrative Gerätemanagementsysteme für Operationssäle, liefert dauerhaft steril zu haltende Operationsinstrumente wie z.B. Endoskope für alle Anwendungsbereiche und sorgt mit vielfältigen patentierten Verfahren beispielsweise für die dauerhafte Keimreduktion von medizinischen Instrumenten und Laboren sowie in der Wiederaufbereitung bereits verwendeter Einweg-Medizinausrüstungen.

Für den Bereich industrieller Anwendungen werden dagegen vor allem innerbetriebliche Reinigungs-, Sterilisations- und Dekontaminations-Anlagen sowie Großwaschmaschinen und Waschmittel für Industrie- und Textilreinigungsbetriebe hergestellt.

In dieser exzellenten und mit höchster Kompetenz wahrgenommenen Nischenpositionierung glänzte Steris PLC nicht nur bereits zurückliegend mit einer höchst robusten Wachstumsdynamik (2014 – 2020 / Geschäftsjahresende jeweils 3103.: Umsatz + 87 %; Nettogewinn sogar + 216 %), sondern bedient mit dem Bereich des Infektionsschutzes ein Spezialsegment, welches gerade nach den Lehren der Corona-Krise künftig noch generell eine nachhaltig geschäftsverstärkende Aufwertung erfahren dürfte.

Allein in den kommenden beiden Jahren von Ende März 2021 bis Ende März 2023 rechnen die Analysten im Konsens daher mit einem weiterhin hoch soliden Umsatzwachstum von Steris um + 25 %, gepaart mit einer überproportionalen Nettogewinnausweitung um + 30 %.

Mit einem KGV (03/2023e) von nur gerade einmal 21 ist die Aktie nach einhelliger Auffassung des Analystenkonsenses, den wir vollauf teilen, gegenwärtig gemessen am historischen und auch weiterhin ungebrochen bestehenden Wachstumspotenzial des Konzerns als erheblich unterbewertet einzustufen, was auch im aktuellen offiziellen Konsenskursziel von 221 USD (aktueller Kurs nur 187 USD) klar zum Ausdruck kommt.

Die bereits in 4 Tagen am 02.02. erfolgende Vorlage der Zahlen zum 3. Quartal 2020/21 könnte daher durchaus einen weiteren nennenswerten Aktienschub auslösen, sollten die Umsatz- und Nettogewinnzahlen, wie zuletzt 11 Quartale in Folge, erneut besser ausfallen, als durch die Analysten derzeit im Konsens erwartet (aktuell sehr konservative Prognosen: Umsatz nur + 3 %, Nettogewinn + 5 % über dem Vorjahresniveau).

Chart: STERIS PLC gegen MSCI WORLD-Index (jeweils in Euro)

29.01.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

02.12.2020

02.12.2020

02.09.2020

02.09.2020

01.06.2020

01.06.2020

18.05.2020

18.05.2020