Daiichi Sankyo: Strategiedepot Vermögensstreuung

Update zum Strategiedepot Vermögensstreuung 16.08.2020

In der abgelaufenen Woche verzeichneten die internationalen Aktienmärkte eine freundliche Tendenz. Der MSCI World (Euro)-Index legte um weitere + 0,8 % zu.

Das Thema einer möglicherweise anstehenden 2. Welle der Corona-Pandemie tangierte auch in der letzten Woche die weltweiten Börsen kaum, da sich in den USA die Neuinfektionszahlen seit 24.07. weiterhin stetig zurückbilden und sich außerdem die Nachrichten relativ zeitnah bevorstehender (z.B. Moderna / USA und CUREVAC / Europa) bzw. in China und Russland angeblich sogar bereits erfolgter Impfstoffzulassungen gegen das COVID 19-Virus weltweit zunehmend häuften.

Zudem setzte sich der bislang sehr erfreuliche Verlauf der Gewinnberichtsperiode in den USA zum 2. Quartal auch weiterhin nahtlos fort. Nachdem per 14.08. 91 % aller S&P 500-Konzerne ihre Zahlen präsentiert hatten, konnten weiterhin in 81 % aller Fälle die Nettogewinnerwartungen der Analysten überboten werden, was ein hervorragender Wert ist, der den historischen Langfrist-Durchschnitt von nur 65 % und auch die durchschnittliche positive Gewinnüberraschungsquote der letzten 4 Quartale von 71 % weit übertrifft. Für das 3. Quartal erwarten die Analysten im Konsens nun eine weitere Reingewinnkorrektur im S&P 500-Index um - 23 % gegenüber dem Vorjahr, nachdem im 2. Quartal bislang ein Gewinneinbruch von - 34 % gegenüber dem Vorjahr zu verzeichnen war.

Gegenüber den USA präsentiert sich Europa im Gesamtbild seiner Quartalsberichtperiode dagegen weiterhin in einer deutlich schlechteren Verfassung. Nachdem bislang 45 % aller STOXX 600-Konzerne ihre Zahlen veröffentlicht haben, konnten nach wie vor nur 60 % von ihnen die Gewinnkonsensprognosen der Analysten übertreffen, was allerdings ebenfalls klar über dem langfristigen Durchschnitt von nur 50 % liegt. Andererseits überragt der bislang eingetretene Reingewinnrückgang von - 52 % innerhalb des STOXX 600-Index gegenüber dem Vorjahr die in den USA gesehenen Nettogewinneinbußen ebenfalls bei weitem.

Von globaler makroökonomischer Seite war in der letzten Woche besonders erwähnenswert, dass gemäß der ZEW-Konjunkturumfrage im August die aktuelle Lagebeurteilung in der Eurozone (- 89,8) wie auch in Deutschland (- 81,3) unverändert miserable Werte unterhalb jeglicher vorheriger Expertenprognosen aufweist, während hingegen die im August überraschend stark gestiegenen zukunftsgerichteten ZEW – Konjunkturerwartungswerte in der Eurozone (+ 64,0) und Deutschland (+ 71,5) derzeit jeweils sogar die höchsten Stände seit ca. 15 Jahren aufweisen.

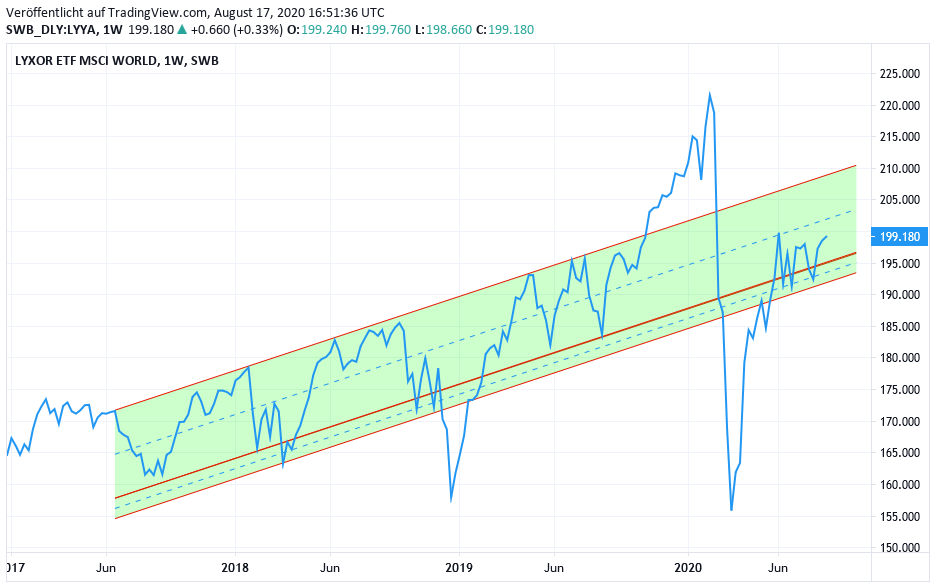

Von charttechnischer Seite ist der MSCI World-Index, durch die sehr positiven ZEW-Konjunkturerwartungswerte für Europa unverkennbar stimuliert, nun weiter in seinen primären historischen Aufwärtstrendkanal vorgedrungen, was bis zur Erreichung seiner Grenze auf kurze Sicht prinzipiell ein weiteres Index-Kurspotenzial von mindestens rd. 5 % eröffnet. Dennoch ist die weltweite Aktienbewertung mit einem für 2021 geschätzten MSCI World Index-KGV von derzeit 20 auch weiterhin ohne Frage angespannt und befindet sich, vor allem geprägt durch den Bewertungsaufschlag des MSCI USA (KGV 2021e: 22,5), aktuell auf dem höchsten Stand seit Anfang 2002. Hier müssen die Unternehmenspräsentationen der kommenden Quartale also schon sehr positiv ausfallen, um den aktuell großzügig verteilten Vorschusslorbeeren tatsächlich auch gerecht zu werden.

Chart: MSCI WORLD (Euro) – Index

Die aktuelle Aktienquote von rd. 88 % behalten wir in unseren fundamental- wie bewertungsanalytisch grundsätzlich sehr sorgfältig und risikokontrolliert gesteuerten Strategie- und Themendepots vorläufig unverändert bei.

Unter Allokationssteuerungs-Gesichtspunkten, die gerade im defensivsten Strategiedepot VERMÖGENSSTREUUNG besonders im Vordergrund stehen, halten wir zudem aufgrund Bewertungs- wie auch Währungsrisikokalkülen eine Depotquote von rd. 40 % in US-Aktien (z. Vgl. im MSCI World-Index: 66 %) gegenwärtig für vollauf ausreichend. Dies kann sich allerdings bereits dann zugunsten einer weiteren Anhebung der US-Aktienquote ändern, sollte der jüngste Höhenflug des EURO zum US-DOLLAR an der charttechnisch wichtigsten Widerstandsmarke von ca. 1,20 EUR/USD nun beendet sein und der Euro von dieser Widerstandsmarke in Kürze nun wieder entscheidend nach unten abprallen. Hierfür sehen wir derzeit aus Gründen der gegen die Eurozone weiterhin klar für die USA sprechenden Konjunktur- wie auch Zinsdifferenzen weiterhin einen fundamental triftigen Anlass.

Auch unser aktuell rd. 5,8 %iges Edelmetall-Engagement im Strategiedepot VERMÖGENSSTREUUNG halten wir angesichts der unverändert wackligen internationalen Konjunkturperspektiven weiterhin für angezeigt und behalten wir daher bei.

Chart: Wechselkurs EURO / USD

Entgegen dem in der letzten Woche stark konjunkturzyklisch und somit risikofreudig geprägten Anstieg des MSCI World-Aktienindexes gab das grundsätzlich defensiv und wachstumsstetig ausgerichtete Strategiedepot VERMÖGENSSTREUUNG in der letzten Woche um - 0,5 % nach.

Hierdurch errechnet sich auf Euro-Währungsbasis aktuell eine Nettoperformance des Depots (vor Dividenden) von + 15,3 % seit Auflegung am 30.04.2019, womit gegenüber dem MSCI World (Euro) - Index weiterhin eine signifikante Outperformance von + 11,6 % behauptet werden konnte.

Spitzenreiter in der Depotentwicklung war in der vergangenen Woche einmal mehr die Aktie des sehr breit aufgestellten, international führenden Pharmaproduzenten DAIICHI SANKYO (JP3475350009 / + 6,1 %).

Nachdem der Konzern am 27.07. eine sehr weitreichende und wegweisende langfristige Pharmaentwicklungspartnerschaft mit AstraZeneca über nicht weniger als 6 Mrd. USD auf dem Gebiet der Krebsforschung abgeschlossen hat (wovon Daiichi Sankyo bereits 1 Mrd. USD als vertraglich vereinbarte Upfront-Zahlung erhielt), ließen die Konzerne hierzu bereits am 07.08. erste Taten folgen. Es wurde nämlich bekanntgegeben, dass nun zunächst eine weltweit erstmalige Therapierung selbst fortgeschrittener metastatischer Lungenkrebsausbreitungen allein auf natürlicher menschlicher Antikörper-Basis in Kombination mit einem Hemmstoff gegenüber der Enzymgruppe der Tyrosinkinasen (deren menschliche Überproduktion stark für die Begünstigung von Tumorentwicklungen verantwortlich gemacht wird) erforscht werden soll. Daneben ist Daiichi Sankyo derzeit auch bevorzugter Kooperationspartner von AstraZeneca in der künftig anvisierten gemeinsamen Entwicklung eines ersten COVID 19-Impfstoffs in Japan.

Von dieser Großkooperation der beiden Pharmariesen wird künftig aus unserer Sicht noch Vieles an weiteren Forschungsresultaten zu vermelden sein, was dem hervorragenden internationalen Ruf, den Daiichi Sankyo gerade auf dem Therapiegebiet tumorinduzierter innerer Organ- und Gefäßerkrankungen genießt, vollauf gerecht wird. Wir behalten diese Bestandsposition im Strategiedepot VERMÖGENSSTREUUNG auch weiterhin unverändert bei.

Dem gegenüber gab infolge des in der letzten Woche stark ausgeprägten Konjunkturoptimismus an den Finanzmärkten sowie einer entsprechenden kurzfristigen Korrektur aller relevanten Edelmetallpreise der entsprechend hierauf fokussierte Multi-Edelmetall(-Aktien)-Mischfonds HANSAWERTE (DE000A0RHG59) deutlich um - 5,2 % nach.

Wie oben beschrieben, halten wir jedoch auch an dieser Position weiter fest, da wir die globale Konjunkturlage auch weiterhin grundsätzlich als fragil einstufen und wir zudem auch aufgrund der herrschenden internationalen Angebots-Nachfrage-Strukturen mittelfristig für die weitere Entwicklung aller Edelmetallpreise sowie zugehöriger Aktien in jedem Fall optimistisch gestimmt sind.

18.08.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

11.10.2020

11.10.2020

16.09.2020

16.09.2020

04.08.2020

04.08.2020

08.06.2020

08.06.2020