BFH Urteil: Verkauf von Fußballtickets im steuerlichen Fokus

Steuerpflichtige private Veräußerung von Fußballtickets i.S.d. §23 EStG

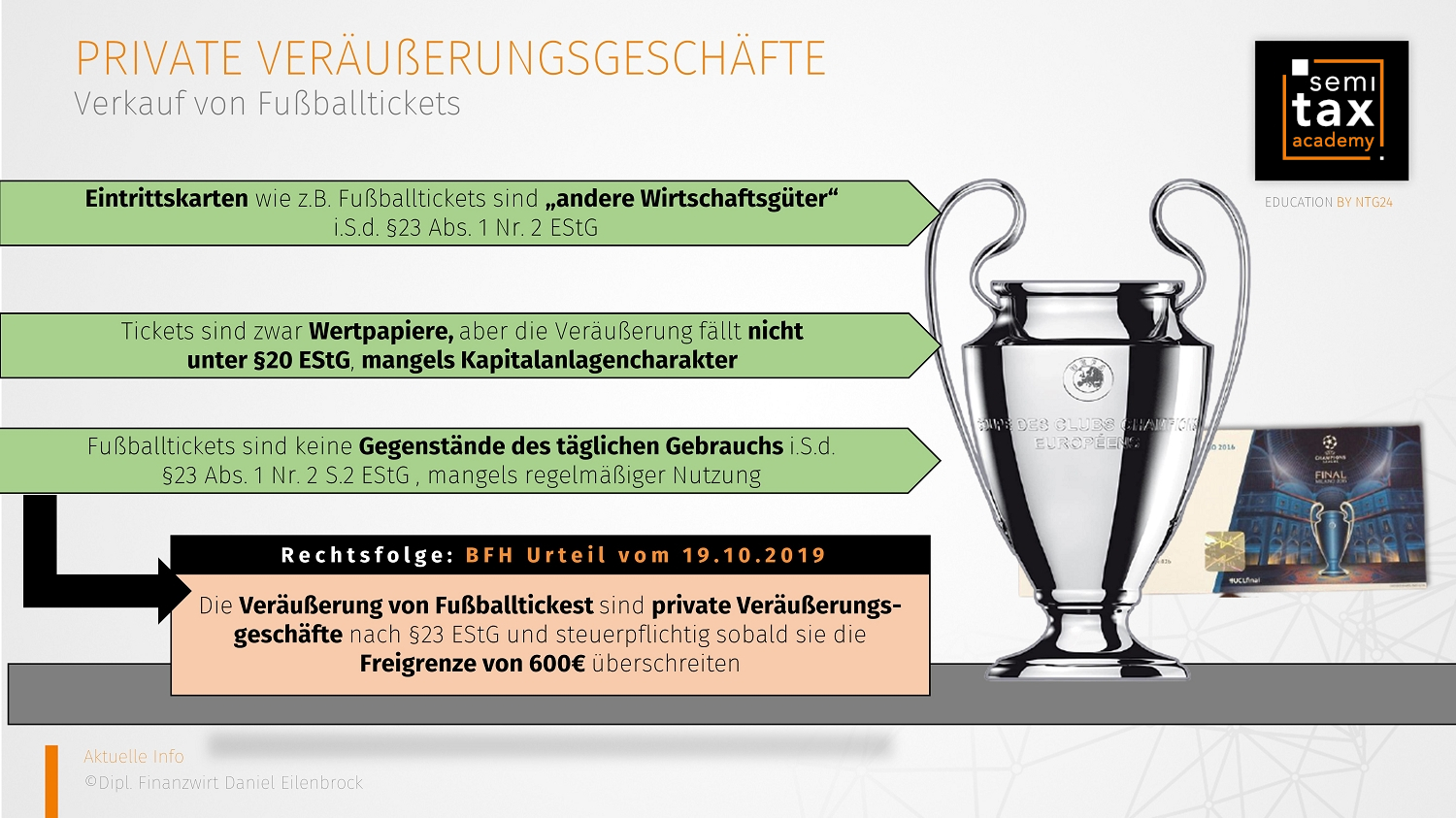

Private Veräußerungsgeschäfte können der Einkommensteuer unterliegen, das ist nichts Neues, doch wird dies eher mit Grundstücken oder mit Wirtschaftsgütern wie z.B. Pkws in Verbindung gebracht als mit Fußballtickets. Doch der BFH hat sich jetzt in einem Urteil positioniert und einen entsprechenden Streitfall klargestellt.

Sachverhalt:

Ein Steuerpflichtiger hatte zwei Tickets für sich und seinen Sohn für das Finale der UEFA Champions League zum Preis von 330 € erworben. Aufgrund persönlicher Umstände besuchte er jedoch das Spiel nicht und verkaufte die Tickets über eine Ticketplattform für insgesamt 2.907 € weiter.

In seiner Steuererklärung erklärte er den Verkauf der Tickets pflichtbewusst und setzte einen Gewinn gem. § 23 EStG mit 0 € an, mit der Begründung die Tickets seien Gegenstände des täglichen Gebrauchs, welche vom Gesetzgeber explizit von der Besteuerung ausgenommen sind.

Hinweis:

Nach § 23 Abs. 1 Nr. 2 EStG ist die Veräußerung von Wirtschaftsgütern mit Ausnahme von Grundstücken, die gem. § 23 Abs. 1 Nr. 1 EStG besteuert werden, steuerpflichtig, wenn die Veräußerung innerhalb eines Jahres nach der Anschaffung der Wirtschaftsgüter erfolgt.

Ausgenommen sind gem. § 23 Abs. 1Nr. 2 S. 2 EStG Gegenstände des täglichen Gebrauchs, wie z.B. der eigene Pkw.

Das zuständige Finanzamt sah dies jedoch anders und begründete den steuerpflichtigen Veräußerungsgewinn i.H.v. 2.577€ damit, dass der Besuch eines Fußballspiels lediglich ein einmaliges Ereignis sei und somit ein täglicher Gebrauch nicht vorläge.

Nach einem erfolglosen Einspruchsverfahren, klagte der Steuerpflichtige seine Rechte beim Finanzgericht ein, welches die Auffassung der Finanzverwaltung nicht vertrat, da es sich bei den Tickets um Wertpapiere handele, die jedoch nicht gem. §20 EStG zu besteuern sind und seit dem Unternehmensteuerreformgesetz nicht mehr dem Anwendungsbereich des § 23 EStG unterliegen. Die Finanzverwaltung ging hiergegen in Revision und so landete der Sachverhalt beim BFH. Dieser hob das Urteil vom Finanzgericht auf.

Weitere interessante Schaubilder und Visualisierungen zu aktuellen steuerlichen Themen finden Sie auch bei unserer Partnerfirma Semitax zum kostenlosen Download: Kurz, knapp & visuell.

BFH Urteil vom 29.10.2019 (IX R 10/18):

Auch der BFH bezeichnete die Fußballtickets als Wertpapier, welche aber mangels Anlagencharakter nicht unter §20 EStG zu subsumieren sind.

Auch der BFH bezeichnete die Fußballtickets als Wertpapier, welche aber mangels Anlagencharakter nicht unter §20 EStG zu subsumieren sind.

Tickets werden schließlich normalerweise mit der Absicht erworben, das Spiel zu sehen und nicht durch deren Veräußerung einen Gewinn zu erwirtschaften. Wertpapiere ohne Anlagecharakter stellen daher „andere Wirtschaftsgüter“ i.S.d. §23 Abs. 1 Nr. 2 S. 1 EStG dar.

Die vom Finanzgericht vertretende rechtliche Würdigung entkräftende der BFH mit der Begründung, dass das Unternehmensteuerreformgesetz lediglich solche Wertpapiere von der Versteuerung nach §23 EStG ausnimmt, welche einen Anlagecharakter haben, was in diesem Fall jedoch nicht vorliegt.

Darüber hinaus bestätigte der BFH die Ansicht, die Fußballtickets seien keine Gegenstände des täglichen Gebrauchs, da diese ein Wertsteigerungspotential aufweisen und nicht zur regelmäßigen Nutzung bestimmt sind.

Die Veräußerung der Tickets ist daher als steuerbares privates Veräußerungsgeschäft einzuordnen.

Fazit:

Im Streitfall wurde die Ehrlichkeit des Steuerpflichtigen bestraft, da normalweise solche Veräußerungen nicht mal erklärt werden. Hier ist daher absolute Vorsicht geboten. So sollten Sie im Rahmen der Erstellung der Steuererklärung darauf achten, dass auch Einkünfte aus privaten Veräußerungsgeschäften, wie z.B. Ticketverkäufen, dem FA gegenüber anzugeben sind. Alles andere wäre (versuchte) Steuerhinterziehung.

Hierbei gilt jedoch zu beachten, dass die Freigrenze für derartige Gewinne bei 600€ liegt, womit die Besteuerung der meisten Veräußerungsgeschäfte wieder hinfällig ist. Doch gerade auf dem berüchtigten Schwarzmarkt werden teilweise horrende Summen verlangt und bezahlt.

Für den Fiskus wären gezielte Prüfungen auf solchen Märkten daher zukünftig ein durchaus lohnenswerter Gedanke.

BFH Urteil in voller Länge

https://www.bundesfinanzhof.de/de/entscheidung/entscheidungen-online/detail/STRE202010064/

26.12.2020 - Daniel Eilenbrock - de@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)