Canadian Pacific Railway: Überzeugende Geschäftszahlen zum 1. Quartal / Gegenangebot CNR für Kansas City Southern

Canadian Pacific Railway: Aktienbewertung relativ zur Wachstumsdynamik weiter attraktiv

Der zweitgrößte kanadische, rein auf den Schienenfrachttransport von Gütern konzentrierte Eisenbahnkonzern CANADIAN PACIFIC RAILWAY / CPR (CA13645T1003), deren Aktie zum 29.03. neu in unsere beiden Strategiedepots AKTIEN KONSERVATIV und VERMÖGENSSTREUUNG aufgenommen wurde, veröffentlichte vorgestern, am 21.04., nachbörslich seine Ergebniszahlen zum 1. Quartal 2021.

Diese gewannen auch dadurch eine umso größere Aufmerksamkeit der breiten Analysten- und Anlegerschaft, da CPR am 21.03. ihr Vorhaben einer Übernahme der aktuell siebtgrößten US-amerikanischen Eisenbahngesellschaft KANSAS CITY SOUTHERN / KCS (US4851703029) zu einem Kaufpreis von 29 Mrd. USD inkl. der Abdeckung der KCS-Schulden von 3,8 Mrd. USD bekanntgab. Sollte dieser Übernahmeplan Umsetzung finden, wäre dies damit die historisch bisher umfangreichste Transaktion im Sektor internationaler börsennotierter Schienentransport-Unternehmen.

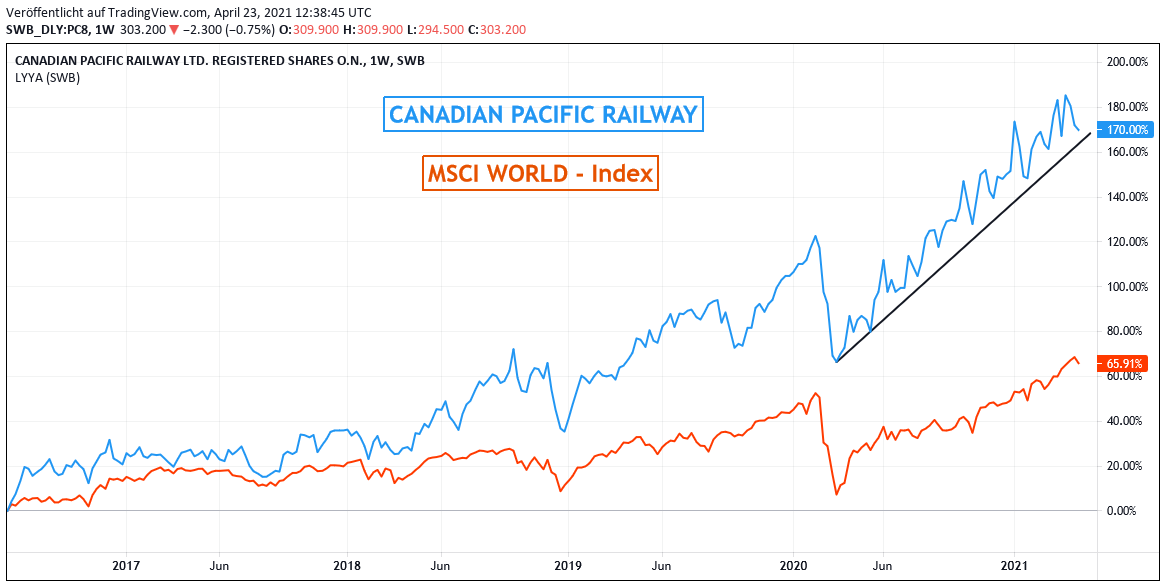

Chart: CANADIAN PACIFIC RAILWAY gegen MSCI WORLD – Index (jeweils in Euro)

Sehr solide Ergebniszahlen zum 1. Quartal 2021

Insgesamt fielen die Geschäftszahlen von CPR sehr solide aus und wurden am gestrigen Donnerstag an den Aktienmärkten positiv aufgenommen, was sowohl an ihrer kanadischen Heimatbörse Toronto wie auch der NYSE in Aktienkursaufschlägen von jeweils rd. + 3,4 % seinen Ausdruck fand.

Der gegenüber dem Vorjahr im 1. Quartal 2021 moderat um - 4 % auf 1,96 Mrd. CAD verminderte Umsatz verfehlte die Analystenkonsensschätzung 1,98 Mrd. CAD zwar knapp, jedoch wurde dies bei weitem durch eine hervorragende Entwicklung des Nettogewinns überkompensiert, der um stolze + 47 % gegenüber dem Vorjahr von 409 Mio. CAD auf 602 Mio. CAD bzw. je Aktie um + 51 % gegenüber dem Vorjahr von 2,98 CA auf 4,50 CAD je Aktie stieg.

Hierbei ist allerdings zu berücksichtigen, dass der Nettogewinn von CPR im 1. Quartal 2020 durch Währungsumrechnungsverluste ihrer Schulden und Leasingverbindlichkeiten massiv um rd.- 215 Mio. CAD gedämpft wurde (dagegen vergleichbarer Effekt im 1. Quartal 2021: + 29 Mio. CAD). Rechnet man diesen Effekt gemäß international üblichen sog. Non-GAAP-Bilanzierungsmethoden als nicht mit dem tatsächlichen operativen Kerngeschäft zusammenhängend hinaus, wäre im 1. Quartal 2021 jedoch nur noch ein Non-GAAP-Nettogewinnanstieg um + 1 % von 4,42 auf 4,48 CAD je Aktie verblieben. Auch hiermit wurde die Analystenkonsensschätzung einer lediglich 4,35 CAD je Aktie betragenden Non GAAP-Nettogewinnerzielung jedoch deutlich übertroffen.

Stark begünstigt wurde dieser relativ zur Umsatzentwicklung wesentlich erfreulichere Gewinnanstieg dabei durch einen weiteren Rückgang der sog. „Operating Ratio / OR“ (Verhältnis Betriebskosten zu Umsatz) von 59,2 auf 58,5 %, während diese bei ihrem größenmäßig noch überlegenen kanadischen Hauptkonkurrenten CANADIAN NATIONAL RAILWAY COMPANY / CNR (CA1363751027) bis zuletzt weiterhin noch bei deutlich ungünstigeren 61,9 % gelegen hat.

Allerdings ist in diese aktuellste OR-Zahl von 58,5 % noch nicht die Ausgabenbelastung von 33 Mio. CAD inkludiert, die für CPR bislang schon jetzt durch das KCS-Übernahmevorhaben angefallen sind, und z.B. in allen Ausgaben für die zurückliegenden bilanziellen Due Diligence-Prüfungen von KCS, Erstellung der Übernahmeverträge, Verfassung der Übernahmeabsichtserklärung und deren sowie weiteren Dokumenteneinreichungen bei den US-amerikanischen und kanadischen Aufsichts- und Wettbewerbsbehörden zur Genehmigung dieses Übernahmeplans bestehen. Unter Einbeziehung all dieser akquisitionsbezogenen Aufwendungen wäre die OR-Belastung von CPR im 1. Quartal 2021 von 59,2 auf 60,2 % gestiegen.

Für die Ergebnisentwicklung im Gesamtjahr 2021 ist der Vorstand von CPR weiterhin sehr optimistisch gestimmt und geht vor dem Einschluss der grundsätzlich schwierig prognostizierbaren Wechselkurs-Effekte von einer im laufenden Geschäftsjahr in jedem Fall prozentual zweistellig ausfallenden Betriebs- und Nettogewinnausweitung aus. Dieser Prognose liegt dabei die Überzeugung des Vorstands zugrunde, dass sich das mengenmäßige Frachtbeförderungsaufkommen von CPR (gemessen in sog. „verkauften Tonnenmeilen“ / RTM) in 2021 in einem hoch einstelligen Prozentbereich ausweiten sollte. In der Passagierbeförderung ist CPR dagegen bereits seit 1978 in keiner Weise mehr tätig, da dieser Bereich seinerzeit an die kanadische Staatsgesellschaft VIA RAIL übertragen wurde.

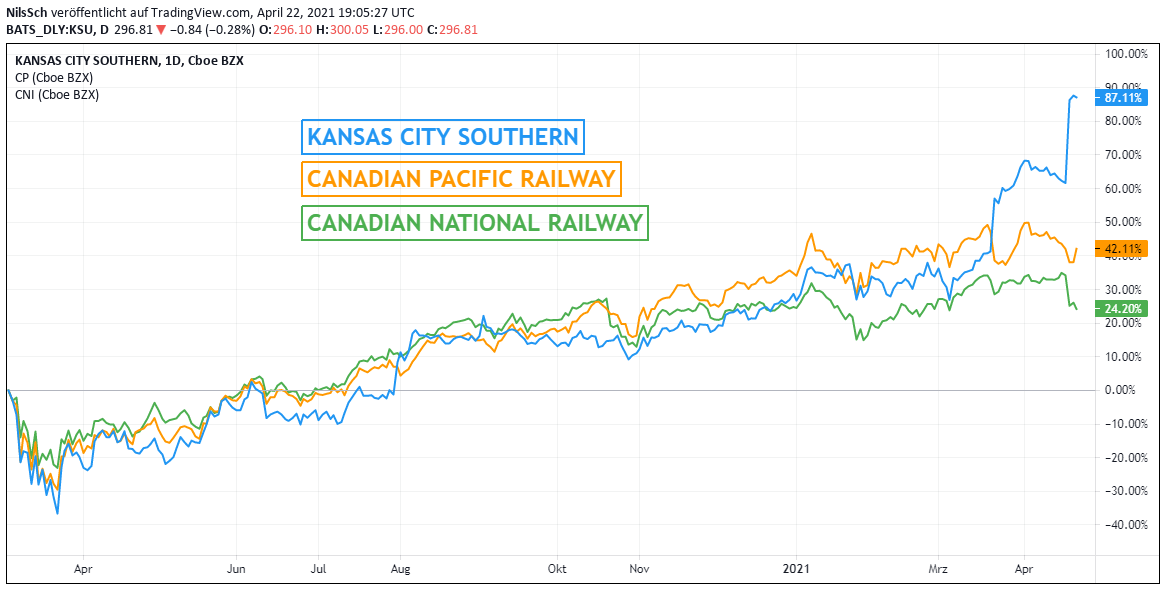

Chart: CANADIAN PACIFIC, CANADIAN NATIONAL und KANSAS CITY SOUTHERN im Vergleich (jeweils in USD)

Konkurrierende KCS-Übernahmeofferte durch Canadian National Railway (CNR)

Gedämpft wurde eine ansonsten sicher sogar noch positiver ausgefallene Aktienmarktreaktionen auf die Ergebnis- und Prognosezahlen von CPR jedoch zeitgleich dadurch, dass gerade einen Tag zuvor, am 20.04., ausgerechnet der größte und direkteste Konkurrent CANADIAN NATIONAL RAILWAY / CNR nun seinerseits ein eigenes konkurrierendes Übernahmeangebot für KCS vorlegte und damit nun möglicherweise einen Bieterwettstreit mit CPR auslösen wird.

Mit ihrem Angebot eines KCS-Übernahmepreises zu 200 USD in bar sowie 1,059 CNR-Aktien bewertet dieses neue Übernahmeangebot von CNR die KCS-Aktie auf aktueller Kursbasis mit rd. 316 USD, das ursprüngliche Übernahmeangebot der CPR (= 90 USD in bar sowie 0,489 CPR-Aktien) die KCS-Aktie aktuell hingegen nur mit 270 USD. CNR bietet damit aktuell also einen stattlichen KCS-Preisaufschlag von 17 % auf die CPR-Übernahmeofferte, so dass die KCS-Aktie auf dieses Konkurrenzangebot folgerichtig seit 20.04. mit einem weiteren starken Kurssprung reagierte und derzeit bei rd. 298 USD notiert (also halbwegs in der Mitte beider Preisofferten, jedoch eher mit einer Kurstendenz hin zum CNR-Angebot).

Dieses Gegengebot von CNR für KCS, welches natürlich ausschließlich darauf ausgerichtet ist, im wahrsten Sinne des Wortes „um jeden Preis“ den weiteren Ausbau der Netz- und Marktmacht von CPR nach einem Zusammenschluss mit KCS rigoros verhindern zu wollen (wir wiesen in unserer Analyse zu dem Übernahmevorhaben ja ausführlich auf die strategisch exzellente, fast völlig überlappungsfreie Netzangrenzung von CPR und KCS von Kanada über die USA bis nach Mexiko hin) hat nach klar mehrheitlicher Analysteneinschätzung jedoch trotz der deutlichen Preisüberlegenheit des Angebots von CNR nur sehr geringe Erfolgsaussichten und wurde von CPR‘s CEO Keith Creel daher auch sofort mit der sarkastischen Bewertung dieses Angebots als „Fool’s Gold“ (= Narren-Gold), also eine (weitere Wortwahl von Creel) reine „undurchführbare Fantasie“ von CNR abgetan.

Denn nicht nur ist die ebenfalls allein in der Güterfracht tätige CNR, z.B. gemessen am 2020er Jahresumsatz (CNR = 13,8 Mrd. CAD; CPR = 5,8 Mrd. CAD) weiterhin mehr als doppelt so groß wie CPR und damit der mit Abstand größte Eisenbahn-Logistikdienstleister Kanadas. Auch würde der Zusammenschluss mit KCS wegen ihres Größenvorteils bereits die dann drittgrößte US-Eisenbahngesellschaft schmieden, während ein Zusammenschluss aus CPR und KCS lediglich den sechstgrößten US-Eisenbahnkonzern bilden würde (KCS allein: bislang Größenrang 7).

Außerdem zieht sich in diesem Größen- und Ausdehnungsvorteil das US-amerikanische Streckennetz von CNR schon seit der Übernahme der „Illinois Central Railroad“ in 1998 von der Nordgrenze zu Kanada über die Bundesstaaten Illinois (Knotenpunkt Chicago) und Tennessee (Knotenpunkt Memphis) bis in den Süden nach Lousiana (Endpunkt New Orleans), d.h. bis zum unmittelbar östlich angrenzenden Golf von Mexiko, was damit bisher schon ein erheblich größeres Streckennetz in der Nord-Süd-Achse der USA darstellte, als es CPR bislang unterhielt.

Der weitere Netzzukauf von KCS über die von ihr bereits abgedeckten 10 (!) US-Bundesstaaten Illinois, Missouri, Kansas, Oklahoma, Arkansas, Tennessee, Alabama, Mississippi, Louisiana und Texas würde die Marktstellung von CNR in den USA, abgesehen von ihrem Größengewinn, also derart verstärken (mit einer zudem bereits bestehenden direkten Netzparallelität über rd. 110 Meilen), dass – auch nach Einschätzung des CPR-Vorstandschefs Creel selbst, daher seine Wortwahl „Fool’s Gold“ – insbesondere eine Zustimmung der für den Schienenverkehr maßgeblichen US-amerikanischen Regulierungsbehörde Surface Transportation Board (STB) zu einem Zusammenschluss von CNR und KCS wettbewerbsrechtlich nahezu ausgeschlossen sein dürfte.

Zudem ignoriert das Übernahmeangebot von CNR auch völlig, dass KCS selbst auf ihrer eigenen Website am 20.04. vor Eingang dieses Angebots zuvor noch ein Update publiziert hatte, dass über 400 Kernkunden und -Aktionäre bereits ihre Unterstützung des Übernahmeangebots von CPR zugesagt hätten, was nur als Signal gedeutet werden kann, dass auch KCS selbst diesem Übernahmeplan von CPR grundsätzlich positiv gegenübersteht.

Creel ließ daher bereits durchblicken, dass die CPR (bislang) keinerlei Veranlassung sieht, ihr Übernahmeangebot für KCS zu erhöhen, wohl auch deshalb, weil ein offizielles Befürwortungs- oder Ablehnungs-Statement von KCS selbst zur eingereichten Offerte von CNR bislang noch völlig aussteht.

Fazit

Es bleibt somit sehr spannend abzuwarten, wie der Übernahmepoker um den Erwerb von KCS zwischen der CPR und ihrem „Erzfeind“ CNR nun weiter verlaufen wird, wobei wir die größeren Realisierungschancen, gerade aufsichtsrechtlich, weiterhin auf der Seite des CPR-Angebots gegeben sehen (selbst wenn die CNR natürlich auch bereits ihrerseits am 21.04. ihren Übernahmeantrag proaktiv bei der Aufsichtsbehörde STB eingereicht hat).

Was die aktuelle Aktienbewertung von CPR angeht, so ist diese angesichts ihres weiterhin gänzlich intakten, jährlich voraussichtlich stabil prozentual zweistelligen Geschäftswachstums trotz des nun (leicht) gestiegenen Risikos eines künftigen Fehlschlags ihres KCS-Übernahmevorhabens mit einem KGV (2023e) von gerade einmal nur 19 weiterhin als hoch attraktiv anzusehen. Die Bestandspositionen in unseren Strategiedepots AKTIEN KONSERVATIV und VERMÖGENSSTREUUNG behalten wir daher selbstverständlich bei.

23.04.2021 - Matthias Reiner - mr@ntg24.de & Nils Schilling - ns@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

12.04.2021

12.04.2021

08.04.2021

08.04.2021

07.04.2021

07.04.2021

07.04.2021

07.04.2021