Applied Materials, Lululemon, Generac, Maruwa Unyu: Weitere Transaktionen Strategiedepot Aktien Spekulativ

Aktienvolatilität aktuell wieder klar zunehmend, daher kurzfristig vorsichtigere Neuanlagen

Selbst noch in dem seit letzter Woche absehbaren Übergang der Weltaktienmärkte in eine kurzfristige Konsolidierungs- wenn nicht gar Korrekturphase präsentierte sich in dem im Wochenverlauf um - 0,8 % abgeschwächten Strategiedepot AKTIEN SPEKULATIV die Aktie der US-amerikanischen GENERAC HOLDINGS (US3687361044), einem weltführenden Produktanbieter zur Bewältigung kurzfristiger Energieausfälle, nämlich durch die Herstellung von Generatoren, Transformatoren, Notstromaggregaten, Lichtmaschinen, Standheizungen etc. in dieser weltweit erstklassigen Spezialkompetenz weiterhin in Höchstform und gewann im Wochenverlauf weitere + 11,2 % hinzu.

Hintergrund dieser gänzlich ungebrochenen Aktienhausse war weiterhin das am 11.02. vorgelegte exzellente Ergebnis des 4. Quartals 2020 (Umsatz + 29 %, Nettogewinn + 39 % gegenüber Vorjahr), welches zudem von kaum weniger euphorischen Geschäftsprognosen des Vorstands auch für das laufende Quartal 2021 begleitet war und wir zurückliegend auch bereits detailliert kommentiert hatten (siehe hier).

Im Zuge dieser nahtlos fortgesetzten Aktienkursrallye und einer hierdurch erzielten Performance seit Einstand von bisher + 182 % nahm die Aktie von Generac daher per Schlusskurs vom letzten Freitag als schwerster Depotwert hierin bereit ein Gewicht von 5,5 % ein, das wir jedoch - gerade auch angesichts des drohenden Eintretens einer allgemeinen Aktienmarktschwäche - für unvertretbar hoch hielten.

Direkt mit Eröffnung der Wall Street am Montag, d. 22.02. haben wir daher 1/3 der Position zum Verkauf gestellt und damit das aktuelle Depotgewicht des Titels auf rd. 3,7 % reduziert.

Ferner verzeichnete die Aktie des führenden japanischen Logistik-Spezialisten MARUWA UNYU KIKAN (JP3879170003), die nach der am 01.02. erfolgten Vorlage überzeugender absoluter, im Nettogewinn jedoch hinter den Konsensprognosen der Analysten zurückgebliebenen Zahlen zum 3. Quartal 2020/21 per 31.12. (Umsatz + 17 %; Nettogewinn vor einmaligen Sondereffekten + 22 % ggü. Vorjahr) schon seit dieser Zeit zunehmend konsolidierte, am heutigen generell sehr schwachen Handelstag in Japan einen weiteren Kursrückschlag um mehr als - 8 %, womit die von uns gesetzte Stop Loss-Marke von 2022 JPY (Tageschlusskurs: 2002 JPY) schlagartig verletzt und die Aktie zum genannten Stop Loss-Kurs sofort aus dem Depot eliminiert wurde.

Darüber hinaus haben wir mit heutiger Eröffnung der NASDAQ im Strategiedepot AKTIEN SPEKULATIV ebenfalls die Aktie des im US-Bundesstaat Delaware finanzansässigen (operative Zentrale jedoch im kanadischen Vancouver) führenden nordamerikanischen Herstellers speziell von Fitness-, Lauf- und Yoga-Bekleidung LULULEMON ATHLETICA (US5500211090) zum Verkauf gestellt und hierbei einen Veräußerungskurs von 319,25 USD realisiert (= in lokaler Währung US-Dollar + 13,5 % seit Einstand), obwohl der von uns rein charttechnisch bei 307 USD gesetzte Stop Loss-Kurs bei diesem Verkauf noch nicht erreicht war.

Lululemon hatte zwar zuletzt am 10.12.2020 ein sehr erfreuliches Ergebnis zum 3. Quartal 2020/21 (per 31.10.) präsentiert, bei dem der 22 %ige Umsatz- und 21 %ige Nettogewinn-Zuwachs gegenüber dem Vorjahr (der zudem auch eine deutliche Ergebnisverbesserung gegenüber dem Vorquartal darstellte) die Analystenerwartungen jeweils deutlich übertroffen hatte.

Jedoch verstimmt die Analysten wie Investoren bereits seit Sommer 2020 unübersehbar, dass der Vorstand von Lululemon unter Leitung seines CEO’s Calvin McDonald unumwunden ankündigte, der Konzern werde sowohl die aktuelle Corona-bedingte Sonderkonjunktur einer extrem hohen Nachfrage nach Outdoor-Lauf-, Fitness- und Yoga-Bekleidung wie auch das zusätzlich umsatzstarke Umfeld der Urlaubssaison zu forcierten (langfristig sicherlich zusätzlich absatzförderlichen) weiteren Marketing- und Image-Kampagnen nutzen, was langfristig die Wettbewerbsfähigkeit von Lululemon gegenüber anderen etablierten Sportmodeherstellern zwar nach Erwartungen des Konzerns noch klar weiter steigern, kurzfristig jedoch zwangsläufig mit einem kostenbedingten Druck auf die operativen und Netto-Gewinnmargen verbunden sein werde.

Zwar war von diesem angekündigten Margendruck in der Ergebnisvorlage vom 3. Quartal 2020/21 (s.o.) noch kaum etwas zu spüren gewesen, selbst die am 11.01. angehobene Ergebnis-Guidance des Konzerns für das 4. Quartal 2020/21 („Umsatzwachstum am oberen Rand der bisher prognostizierten Ausweitung um ca. 14 – 19 %“; „Nettogewinnwachstum am oberen Rand der bisher prognostizierten Ausweitung um ca. 4 – 7 %“) bekräftigt aber jedoch nunmehr untrüglich, dass der bereits im Sommer 2020 angekündigte marketingbedingte Kosten- und Margendruck nun wohl definitiv im 4. Quartal 2020/21 erstmals eintreten dürfte.

Wie lange dieser Margendruck in Abhängigkeit vom Ausmaß und der Zeitdauer der ausgedehnten Marketingkampagnen nach den Planungen des Vorstands anhalten könnte, ließ CEO McDonald bislang jedoch noch nicht durchblicken, so dass das erst am 31.03. zur Vorlage kommende Ergebnis des 4. Quartals 2020/21 und weiterer Ergebnisprojektionen bis dahin noch ebenso viel Raum für eine gesteigerte Unsicherheit offen lässt wie auch die schwierige Abschätzbarkeit, inwieweit Lululemon künftig geschäftlich von der zunehmenden Aufhebung von Corona-Lockdowns betroffen sein könnte (= zunehmende künftige Ersetzung von (zwangsweisem) Individual- und Breiten-Sportbetrieb, auf den Lululemon modisch ganz klar fokussiert ist, durch den wieder stärker in den Fokus rückenden Team- und Profi-Sportbetrieb, was eine weit größere Domäne der „etablierten“ Sportmode-Großkonzerne ist).

Wie lange dieser Margendruck in Abhängigkeit vom Ausmaß und der Zeitdauer der ausgedehnten Marketingkampagnen nach den Planungen des Vorstands anhalten könnte, ließ CEO McDonald bislang jedoch noch nicht durchblicken, so dass das erst am 31.03. zur Vorlage kommende Ergebnis des 4. Quartals 2020/21 und weiterer Ergebnisprojektionen bis dahin noch ebenso viel Raum für eine gesteigerte Unsicherheit offen lässt wie auch die schwierige Abschätzbarkeit, inwieweit Lululemon künftig geschäftlich von der zunehmenden Aufhebung von Corona-Lockdowns betroffen sein könnte (= zunehmende künftige Ersetzung von (zwangsweisem) Individual- und Breiten-Sportbetrieb, auf den Lululemon modisch ganz klar fokussiert ist, durch den wieder stärker in den Fokus rückenden Team- und Profi-Sportbetrieb, was eine weit größere Domäne der „etablierten“ Sportmode-Großkonzerne ist).

Infolge dieser derzeit gesteigerten operativen und zeitlichen Unsicherheiten um die weitere kurzfristige (längerfristige aber fraglos bestens intakte) Geschäftsentwicklung von Lululemon ist für uns daher deren unverkennbare jüngste Aktien-Underperformance und auch temporär weiterhin begrenzte Anlageattraktivität (dazu noch mit dem aktuell optisch recht hohen KGV 2022/23e von 38) sehr plausibel, weshalb wir uns nun mit heutiger NASDAQ-Eröffnung von der Aktie getrennt haben.

Chart: LULULEMON ATHLETICA (in US-Dollar)

Wir haben die Veräußerungserlöse in LULULEMON, MARUWA UNYU sowie 1/3 (= 9 St.) GENERAC heute in einer Gewichtung von 3,5 % mit Eröffnung der NASDAQ direkt in die Aktie von APPLIED MATERIALS (US0382221051) reinvestiert, so dass incl. der gestern eingegangenen und zunächst beibehaltenen, 2fach gehebelten Absicherung auf den NASDAQ 100-Index (= VONTOBEL FAKTOR-ZERTIFIKAT 2x SHORT-INDEX LINKED TO NASDAQ 100 / DE000VF5X0D1) die rechnerische Aktien-Investitionsquote im Strategiedepot AKTIEN SPEKULATIV derzeit nur noch bei ca. 83 % liegt.

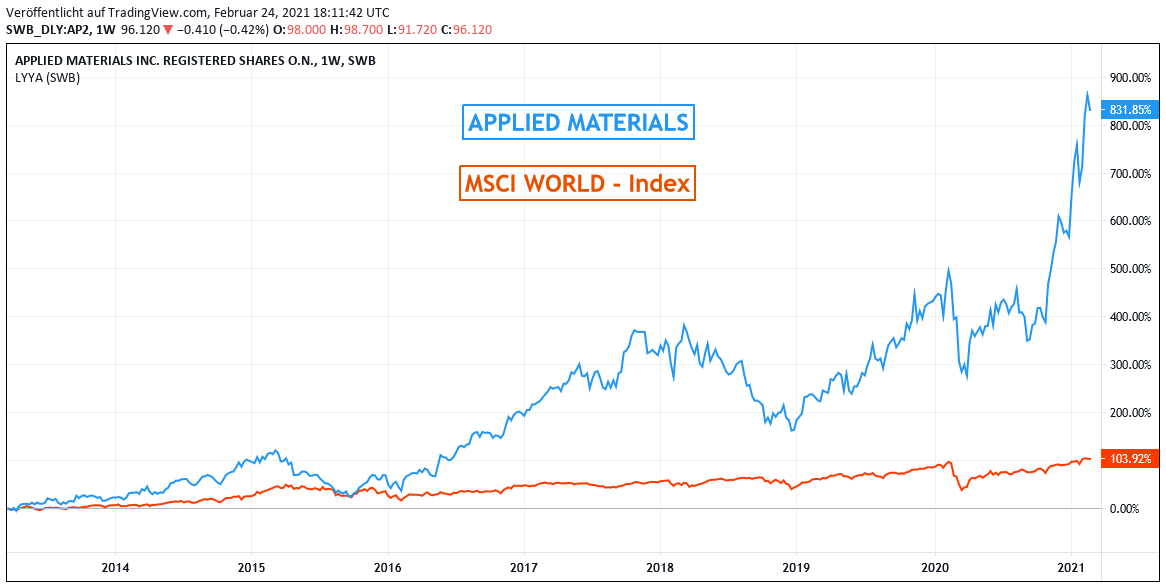

Unsere Wahl für die neu zu kaufende Aktie ist deshalb auf APPLIED MATERIALS (Aktienmarktkapitalisierung 107 Mrd. USD) gefallen, da der 1967 gegründete Konzern mit Sitz im „Silicon Valley“ in Santa Clara / Kalifornien dank seines hervorragenden weltführenden Diversifikationsgrads in unterschiedlichsten IT-Komponenten vor allem für Halbleiter, Displays und PCs (z.B. Halbleiterproduktionsanlagen, Halbleiter-Beschichtungen und -Testungen, Ionisierung und Verpackung von Wafern, Flüssigkristall-Displays, Leuchtdioden, Display-Technologien für Fernsehgeräte, PCs, Smartphones und andere Konsumelektronik-Geräte, Komponenten der Solarzellen- und -Modulproduktion) nun gerade erst vor 6 Tagen am 18.02. ein herausragendes Ergebnis zum 1. Quartal 2020/21 publiziert hat (per 31.01.2021), das gerade auch geprägt durch ein seit Jahren unvermindert boomendes Asien-Geschäft des Konzerns (86 % Konzernumsatz-Anteil, darunter 32 % in China) mit einem Umsatzanstieg um + 24 % sowie einem Nettogewinnsprung um gar + 42 % gegenüber dem Vorjahr sämtliche Analystenschätzungen um Längen übertraf.

Somit weist Applied Materials aktuell sogar noch eine zunehmend anziehende und dank seines Diversifikationsgrades und glänzender internationaler, speziell asiatischer Marktdurchdringung sicher auch nachhaltig fortbestehende Belebung seiner Geschäftsdynamik auf (zum Vergleich Historie Ultimo Oktober 2014 - 2020: Umsatz + 91 % / Nettogewinn + 238 %), womit die Aktie mit einem aktuellen KGV (10/2023e) von nur rd. 17 nach jeglicher, von uns auch voll geteilter Analystenkonsens-Meinung, selbst auch nach ihrem jüngsten Kurssprung weiterhin als erheblich unterbewertet einzustufen ist.

Der Titel erscheint uns daher in der aktuellen Form von Applied Materials momentan in jedem Fall kaufenswert. Allerdings ist hierfür aufgrund der historisch erhöhten Schwankungsanfälligkeit der Aktie (bedingt durch das sehr hohe Asien-Exposure des Konzerns) ein ausgeprägtes Risikobewusstsein unabdingbar, weshalb wir die Aktie derzeit auch lediglich nur im Strategiedepot AKTIEN SPEKULATIV (und künftig ggfs. auch im Themendepot ZUKUNFTSTECHNOLOGIEN) neu aufnehmen.

Chart: APPLIED MATERIALS gegen MSCI WORLD – Index (jeweils in Euro)

24.02.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

01.10.2024

01.10.2024

07.12.2021

07.12.2021

11.11.2021

11.11.2021

18.10.2021

18.10.2021