Was sagt das Gold-Silber-Ratio zum schwachen Silberpreis?

Wie schwach ist Silber relativ?

Der Silberpreis hat auch aus charttechnischer Sicht in der vergangenen Woche deutlich Federn gelassen. Nun stellt sich im Lichte langfristiger Trends und relativer Betrachtungen zu Gold die Richtungsfrage erneut. Das Abwärtsrisiko bleibt für den Monat Juli deutlich erhöht. Gleichwohl zeigt eine Szenario-Analyse, dass man das charttechnische Kind nicht mit dem Bade ausschütten sollte!

Der Spot-Preis Silberpreis in US-Dollar (XC0009653103) ist in der vergangenen Woche erstmals seit Juli 2020 wieder unter die Marke von 20 US-Dollar gefallen.

Dadurch ist eine mögliche Bodenbildung oberhalb des langfristigen Ausbruchsniveaus von 21,13 Dollar aus charttechnischer Perspektive erledigt. Allerdings bleiben einige Szenarien für den laufenden Monat, in dem der Silberpreis eine scharfe Drehung nach oben vollzieht (Slingshot-Move) und dabei anschließend nach oben ausbrechen könnte.

Auf dem aktuellen Kursniveau befinden sich auf Monatscandle-Basis bedeutende Unterstützungen, welche nahelegen, dass der Monatsultimo für Juli 2022 über der Marke von 20,34 Dollar liegt. Damit ist sogar ein zuvor weiterer Rückgang vereinbar. Der Juli 2020 wird also für den Silberpreis ein spannender Monat!

Silber in US-Dollar auf TradingView

Dabei gibt es sowohl gute Gründe für einen steigenden wie auch fallenden Silberpreis. Allerdings weist Silber als in bedeutendem Umfang genutztes Industriemetall eine höhere Sensitivität gegenüber Änderungen der Konjunkturdynamik auf als Gold. Eine Rezession drückt damit stärker auf den Silber- als auch den Goldpreis.

Aber wie sieht es mit einer Stagflation aus? Schließlich ist die Inflationsrate weltweit schonlange nicht mehr nur ,,vorübergehen‘‘ stark erhöht. Spätestens seitdem die US-Notenbank dies in die verbale Ablage ihrer Kommunikationspolitik legte, wäre es für Silber durchaus möglich gewesen, auf die stark erhöhten Inflationserwartungen mit einem neuen Aufwärtsimpuls zu reagieren. Ein stagflationäres Szenario ist also für Silber weniger ein Antriebsfaktor als ein rein inflationäres.

Aber wie sieht es mit einer Stagflation aus? Schließlich ist die Inflationsrate weltweit schonlange nicht mehr nur ,,vorübergehen‘‘ stark erhöht. Spätestens seitdem die US-Notenbank dies in die verbale Ablage ihrer Kommunikationspolitik legte, wäre es für Silber durchaus möglich gewesen, auf die stark erhöhten Inflationserwartungen mit einem neuen Aufwärtsimpuls zu reagieren. Ein stagflationäres Szenario ist also für Silber weniger ein Antriebsfaktor als ein rein inflationäres.

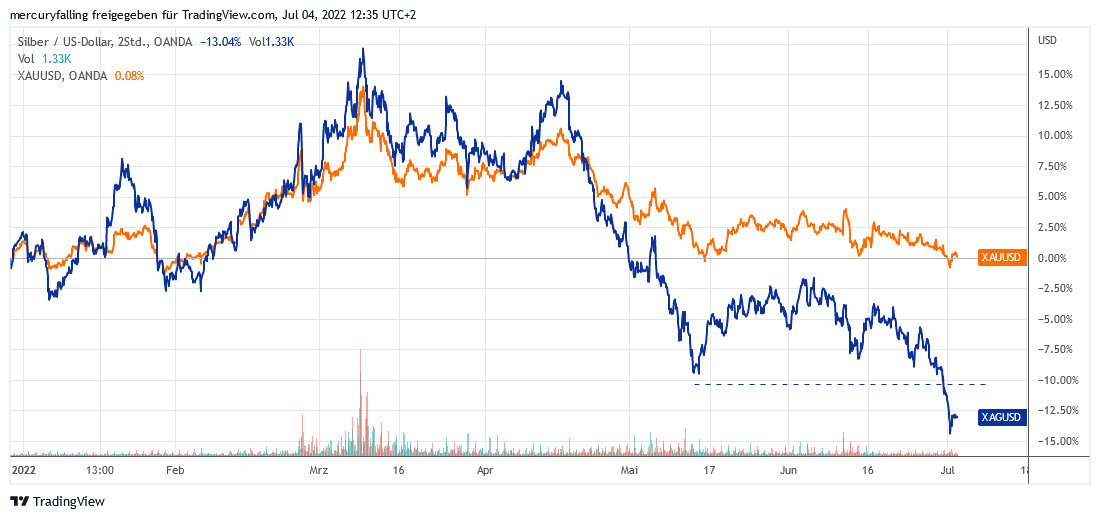

Und die Rückkopplung der Bremswirkung der Kombination aus hohen Energiepreisen und Sanktionen, die beide auf die Wirtschaftsdynamik drücken, belastete in der Folge des Einmarsches Russlands in die Ukraine und der darauffolgenden Sanktionen auch Silber deutlich stärker als Gold, wie ein Vergleich seit Jahresbeginn in Chart 2 zeigt.

Silber in US-Dollar auf TradingView

Wie billig Silber im Vergleich zu Gold inzwischen aus historischer Perspektive wieder geworden ist, zeigt schließlich ein Blick auf das aktuelle Gold-Silber-Ratio. Dieses steht nach der jüngsten Kursschwäche von Silber bei mehr als 91. Man erhält also für den Preis einer Unze Gold derzeit mehr als 91 Unzen Silber.

Diese Maßzahl läßt sich nicht zuletzt vor dem Hintergrund des Konzentrationsverhältnisses und des Abbauverhältnisses von Gold zu Silber bewerten. Das Konzentrationsverhältnis (in der Erdkruste) von Silber zu Gold liegt bei rund 16 : 1 und das Abbauverhältnis liegt bei rund 8 : 1.

Vor diesem Hintergrund ist ein Gold-Silber-Ratio von mehr als dem Elffachen des Abbauverhältnisses ein Signal, dass die aktuell ökonomisch abbaubaren Silbervorkommen sehr viel schneller zu Ende gehen als jene bei Gold.

Dies wiederum zeigt, dass dieses Gold-Silber-Ratio auf Dauer einen hohen operativen Abwärtsdruck entwickelt, denn ein Abbauverhältnis über einen längeren Zeitraum würde die Knappheit von Silber so stark erhöhen, dass diese Knappheit selbst deutliche Konjunkturschwächen wie die derzeitige überkompensieren würde.

Silber in US-Dollar auf TradingView

Chart 3 zeigt mit den gelben Rechtecken auch, wie lange sich das Gold-Silber-Ratio auf oder über dem aktuellen Niveau langfristig hielt.

Dabei zeigt sich, dass dieses sich bis auf die Monate Juni und Juli 2019 nur von Mitte Februar bis Mitte Juli 2020 darüber halten konnte. Zu diesem Zeitpunkt preiste der Markt ebenfalls einen Absturz der Weltwirtschaft ein.

Tut er dies jetzt auch?

Dies kann nicht ausgeschlossen werden. Allerdings zeigen die relativen Betrachtungen, dass die politischen Gegenmaßnahmen deutlich positiv für Silber zu werten sind, denn die historisch hohe und weiter steigende Inflationsrate wertet reale Vermögenswerte wie Gold und Silber gleichermaßen auf.

Wie lange der dämpfende Effekt nachlassender Industrienachfrage noch auf Silber drückt, läßt sich zwar derzeit nur schwer abschätzen. Allerdings sprechen bedeutende relative Argumente aus Sicht des Goldpreises dafür, Silber zu bevorzugen.

Und was ist das Fazit?

Der Silberpreis hat in der vergangenen Woche ein charttechnisches Verkaufssignal gegeben. Je nach Szenario läßt sich damit für oder gegen einen Kauf von Silber auf dem jetzigen Niveau argumentieren.

Ein Vergleich mit Gold bezüglich des Abbauratios und des Konzentrationsratios zeigt allerdings, dass beide durchaus den argumentativen Boden für einen ,,Slingshot-Move‘‘ also eine peitschenartige Gegen- und Ausbruchsbewegung bilden können. Aus technischer Sicht dürfte der Monatsschlusskurs für Juli 2020 einige Bedeutung haben, denn ein Unterschreiten der Unterstützung von 20,34 Dollar auf Monatsbasis würde auf der Zeitachse auch eine längere Korrektur wahrscheinlicher machen.

Ein Vergleich mit Gold bezüglich des Abbauratios und des Konzentrationsratios zeigt allerdings, dass beide durchaus den argumentativen Boden für einen ,,Slingshot-Move‘‘ also eine peitschenartige Gegen- und Ausbruchsbewegung bilden können. Aus technischer Sicht dürfte der Monatsschlusskurs für Juli 2020 einige Bedeutung haben, denn ein Unterschreiten der Unterstützung von 20,34 Dollar auf Monatsbasis würde auf der Zeitachse auch eine längere Korrektur wahrscheinlicher machen.

04.07.2022 - Arndt Kümpel

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

17.08.2022

17.08.2022

29.07.2022

29.07.2022

20.07.2022

20.07.2022

01.07.2022

01.07.2022