Tecan: Sehr solide Halbjahreszahlen

Corona-Testautomatisierungen im Fokus

Der international führende Schweizer Labordiagnostik-Konzern und Laborgeräte-Ausrüster TECAN GROUP (CH0012100191 / detaillierte Unternehmensprofildarstellung siehe in unserer zurückliegenden Analyse vom 26.04.) legte heute sein Ergebnis zum 1. Halbjahr vor, das den Erwartungen der Analysten insgesamt entsprach.

Dabei wurde allerdings deutlich, dass es diverse Aktivitätsbereiche des Konzerns gab, die im zurückliegenden Halbjahr von der Corona-Pandemie stark profitierten, wie aber auch solche Segmente, deren Geschäftsentwicklung durch die Corona-Krise erkennbar belastet wurde.

Per Saldo konnte der Konzern somit unter dem Strich ein Halbjahresergebnis ausweisen, welches auch den sonst üblichen historischen Wachstumsraten des Konzerns vollauf entsprach. Zudem hob Tecan ihre Ergebnisprognosen für das Gesamtjahr 2020 nunmehr leicht an.

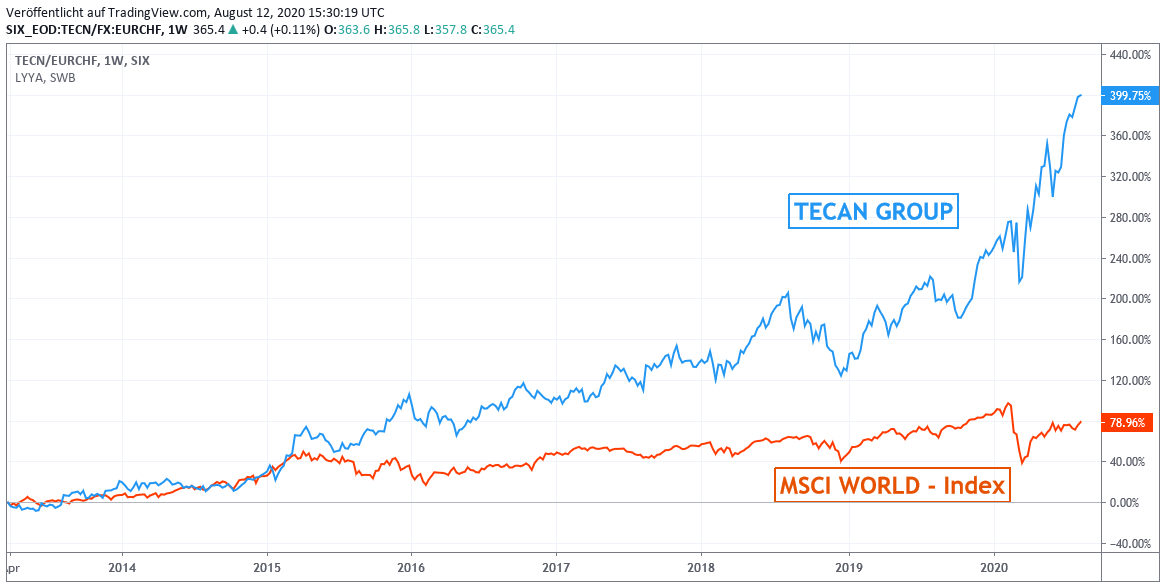

Die Aktie reagierte auf diese Zahlenvorlage sowie leicht verbesserten Unternehmensausblick heute recht positiv, und legte bis zum Handelsschluss in Zürich um + 0,92 % auf 396,40 CHF zu.

Da der Titel ein Bestandteil unserer Strategiedepots AKTIEN KONSERVATIV und VERMÖGENSSTREUUNG wie auch des Themendepots ZUKUNFTSTECHNOLOGIEN ist, erörtern wir die heutige Ergebnisvorlage des zurückliegenden Halbjahres sowie den Unternehmensausblick auf das Gesamtjahr 2020 nachstehend nun detaillierter.

Chart: TECAN GROUP gegen MSCI WORLD – Index (jeweils in Euro)

Ergebnis 1. Halbjahr 2020 und Ausblick Gesamtjahr 2020

Im zurückliegenden Halbjahr konnte die TECAN GROUP ihren Konzernumsatz gegenüber dem Vorjahr um + 4,7 % auf 310 Mio. CHF ausweiten, unter Herausrechnung des Währungsaufwertungs-Effekts des Schweizer Franken (vor allem gegenüber dem Euro und US-Dollar) hätte sich sogar eine Umsatzseigerung um + 8,0 % ergeben. Gleichzeitig erhöhte sich der Auftragseingang um + 20,4 % auf 374 Mio. CHF, womit der Konzern nun den (allerdings nicht konkret bezifferten) höchsten Auftragsbestand seiner Unternehmensgeschichte erreichte.

Das operative Ergebnis vor Abschreibungen (EBITDA) kletterte im 1. Halbjahr gegenüber dem Vorjahr dank niedrigerer Betriebskosten, einer Anpassung des Schweizer Versorgungsplans und einer Aktivierung von Entwicklungskosten zahlreicher kurz vor der Markteinführung stehender Neuprodukte weit überproportional um + 22 % auf 60,2 Mio. CHF, womit sich die entsprechende Betriebsmarge auf einen Schlag gleich von 16,6 % auf 19,4 % ausweitete.

Nach Abschreibungen zog der operative EBIT-Betriebsgewinn nochmals stärker um + 29 % auf 42,6 Mio. CHF an, was schließlich unter dem Strich dank einer zudem niedrigeren Steuerbelastungsquote sogar zu einem sprunghaften Nettogewinn-Anstieg um + 42 % auf 36 Mio. CHF führte.

Die Ergebnisausweitung des Konzerns gestaltete sich begleitet von entsprechenden Margensteigerungen also somit auf jeder Bilanzierungsstufe zunehmend stärker, was ein Beleg für die grundsätzlich sehr hohe Qualität dieser Zahlenvorlage und auch der Hintergrund dafür war, dass im Bereich der Umsätze der Analysten-Konsens (317 Mio. CHF) zwar verfehlt, auf der Ebene der Nettogewinne (Schätzung nur 31 Mio. CHF) jedoch deutlich übertroffen wurde.

Von der Geschäftsentwicklung des 1. Halbjahres wurden nach offenem Eingeständnis des Konzerns vor allem die Bereiche stark begünstigt, deren Aktivitäten einen direktem Zusammenhang mit der Bekämpfung der Corona-Pandemie aufwiesen, wie z.B. die Auslieferung von Einwegpipetten-Spitzen, von Flüssigkeits-Gebrauchssystemen sowie von Automationsplattformen zu einer schnelleren und mengenmäßig größeren Auswertung von Corona-Tests.

Beispielsweise gab zu letzterem Segment Tecan am 06.08. auch bekannt, den weltführenden Molekulardiagnostik-Konzern THERMO FISHER SCIENTIFIC (US8835561023 / Bestandteil unseres Strategiedepots VERMÖGENSSTREUUNG) nun ebenfalls zur Verwendung ihres automatisierten sog. „Hochdurchsatzsystems“ für COVID 19-Tests gewonnen zu haben, was eine Analyse von bis zu 6000 Testproben täglich ermöglicht und damit bisherige Testungskapazitäten verdoppelt bis verdreifacht.

Auf der anderen Seite gab Tecan hingegen zu erkennen, dass Geschäftsfelder ohne direkten Zusammenhang mit der Corona-Pandemie, wie die Bereiche Routinediagnostik, Gensequenzierung, Massenspektrometrie und Diagnoseinstrumente unter dieser Virenausbreitung und entsprechend eingeschränkten Labortätigkeiten eher litten.

Geographisch betrachtet verbuchte Tecan im 1. Halbjahr einen hervorragenden Umsatzanstieg von + 18,4 % gerade in Asien, wohin schon seit Januar die hoch gefragten Automationsplattformen des Konzerns serienweise ausgeliefert wurden, während in Europa die Umsätze lediglich um + 3,3 % sowie in den USA gar nur um + 0,1 % (jeweils auf CHF-Basis) zulegten. Der Konzernumsatzanteil in der bisher unterrepräsentierten Region Asien stieg somit im 1. Halbjahr auf 18 % , so dass damit auch das geographische Umsatzprofil des Konzerns durch die Corona-Pandemie zuletzt weiter klar an Ausgewogenheit gewonnen hat.

Für das Gesamtjahr 2020 peilt der Konzern aufgrund eines auch weiterhin als attraktiv eingeschätzten Geschäftsumfelds nun einen Umsatzanstieg im „hoch einstelligen“ (zuvor: „mittleren bis hoch einstelligen“) Prozentbereich an, in der operativen EBITDA-Marge die Erzielung eines Wertes von 20 % (bisher: „rd. 19,6 %“).

Aktienbewertung und Anlageurteil

Die Geschäftsentwicklung von Tecan wurde im abgelaufenen 1. Halbjahr unter dem Strich vom Ausbruch der Corona-Pandemie ohne Frage begünstigt. Andererseits dürften mit zunehmender Aufhebung der Lockdown-Beschränkungen im 2. Halbjahr auch o.g. medizinische Teilbereiche ohne direkten Corona-Bezug wieder zunehmend Tritt fassen, während hingegen inbesondere die Beiträge von Tecan zur Ausdehnung von Corona-Testungen weltweit weiterhin hoch gefragt bleiben dürften.

Die leichte Anhebung der Konzernprognosen zur Geschäftsentwicklung im Gesamtjahr 2020 erscheint uns daher sehr gut nachvollziehbar.

Von Ende 2020 bis Ende 2022 prognostizieren die Analysten im Konsens derzeit eine weitere Umsatzausweitung um + 16 % sowie eine deutlich überproportionale Nettogewinnsteigerung um + 26 %. Hiermit würde sich ein Aktien-KGV (2021e) von rd. 48 sowie (2022e) von rd. 42 einstellen, welches wir angesichts der hohen Wachstumsbeständigkeit des Konzerns sowie der sehr soliden EBIT-Marge von rd. 16 % im Sektorvergleich auch grundsätzlich für angemessen halten.

Die Aktie bleibt daher in jedem Fall grundsätzlich weiterhin kaufenswert. Ein kurzfristiges technisches Korrekturpotenzial sehen wir derzeit allenfalls bis auf ca. 365 CHF (= - 8 %) als denkbar an. Die Positionen in unseren 3 Depots AKTIEN KONSERVATIV, VERMÖGENSSTREUUNG und ZUKUNFTSTECHNOLOGIEN behalten wir selbstverständlich unverändert bei.

12.08.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

-

Baltikus

-

14.08.2020 21:07:05 Uhr

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

23.11.2021

23.11.2021

24.06.2021

24.06.2021

09.11.2020

09.11.2020

26.10.2020

26.10.2020