Sartorius Stedim Biotech, ENN Energy, Agilent, Old Dominion Freight Line: Wochen-Bericht Strategiedepot Aktien Konservativ

Update zum Strategiedepot Aktien Konservativ 13.06.2021 - Teil 2

In der zurückliegenden Woche präsentierte sich das auf defensive, wertbeständige Qualitätsaktien fokussierte Strategiedepot AKTIEN KONSERVATIV dank der Entspannung des internationalen Zinsumfelds in noch besserer Verfassung als der um + 0,9 % befestigte MSCI World (Euro)-Index und gewann auf Euro-Basis + 1,4 % hinzu. Damit betrug die Nettoperformance des Depots (excl. Dividenden) seit seiner Auflage am 26.02.2019 per 13.06. auf der Währungsbasis Euro + 28,1 %.

Mit Abstand größter Gewinner des Depots war in der letzten Woche mit einem Kurssprung um + 8,6 % die Aktie von SARTORIUS STEDIM BIOTECH (FR0013154002), der 74 %igen Tochter und seit ihrer Gründung in 2007 aus der Fusion mit der französischen Stedim SA heraus tragenden Säule der Biotechnologie-Sparte ihres deutschen Mutterkonzerns SARTORIUS AG (DE0007165631).

Dem starken Anstieg der Aktie lagen keinerlei relevante fundamentale Nachrichten, weder in ihrer eigenen Gesellschaft noch aus dem Mutterkonzern der Sartorius AG zugrunde, so dass dieser aus unserer Sicht alleine dem in der letzten Woche zinsbedingt generell sehr freundlichen Marktumfeld im Bereich von Aktien des Gesundheitstechnologie-Sektors wie auch der zum letzten Wochenanfang von den Analysten noch attestierten fundamentalen Unterbewertung der Aktie um rd. 11 % zuzuschreiben war.

Wir hatten diese augenfällige Unterbewertungs-Situation der Aktie von Sartorius Stedim Biotech daher mit der Eröffnung der Pariser Börse am 08.06. zugleich auch für deren weitere Neuaufnahme in das Themendepots ZUKUNFTSTECHNOLOGIEN genutzt, was wir bereits hier kommentiert hatten.

Auch weiterhin sind wir der Auffassung, dass das im Analystenkonsens prognostizierte langfristig sehr dynamische Ergebniswachstum (2020 – 2023: Umsatz und Nettogewinn jeweils ca. + 80 %) von Sartorius Stedim mit dem aktuellen KGV der Aktie (2023e) von ca. 52, was damit auch einen völlig ungerechtfertigten 7 %igen Abschlag zum Aktien-KGV der deutschen Sartorius AG darstellt, bestens in Einklang steht, weshalb die Aktie auch weiterhin eine Kernposition in unseren Depots Aktien Konservativ, Vermögensstreuung und Zukunftstechnologien bleiben wird.

Sartorius Stedim wird ihre Zahlen zum 2. Quartal am 21.07. präsentieren, wobei in der aktuellen Analystenkonsensschätzung ein voraussichtlicher Umsatzanstieg um rd. + 49 % sowie eine Nettogewinnausweitung um rd. + 72 % gegenüber dem Vorjahr erwartet werden.

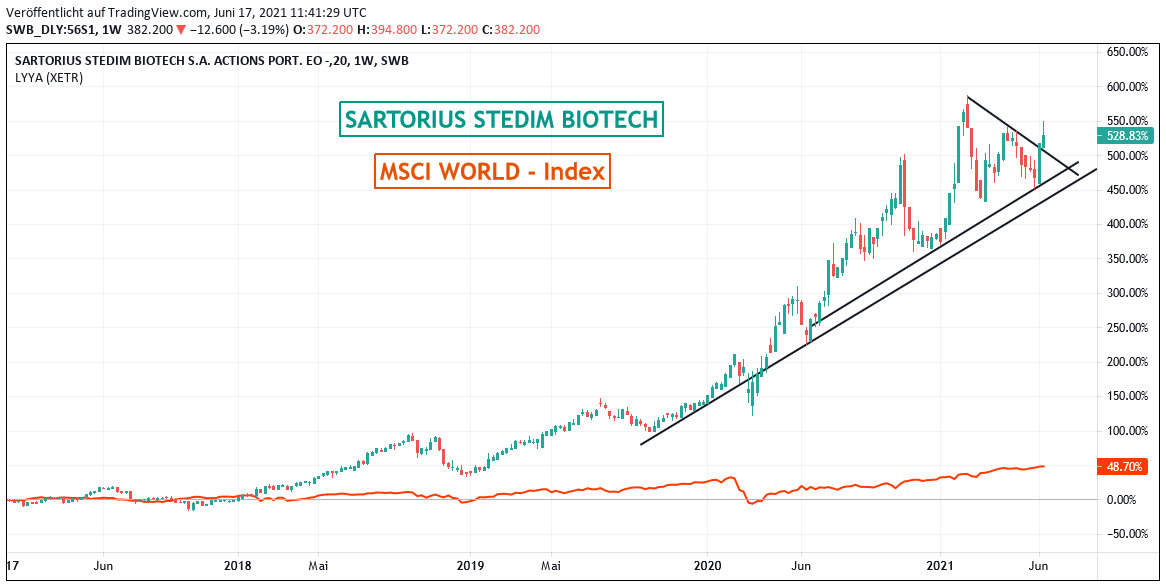

Chart: SARTORIUS STEDIM BIOTECH gegen MSCI WORLD (Euro) – Index

Auch die Aktie von ENN ENERGY HOLDINGS (KYG3066L1014), dem nach Umsatz (2020: 10,4 Mrd. USD) größten und nach Aktienmarktkapitalisierung (21,8 Mrd. USD) zweitgrößten börsennotierten Gasraffinerie- und -Versorgungsunternehmen Chinas, kletterte in der letzten Woche um + 4,2 % auf einen neuen historischen Rekordstand.

Fundamental profitierte die Aktie in der letzten Woche weiterhin von ihrer unbestrittenen chinesischen Marktdominanz auf dem speziellen Raffineriegebiet technologisch fortschrittlichster und hoch ökologieverträglicher Gasverflüssigungen (LNG-Produktion) wie aber auch umgekehrter Flüssiggasumwandlungen (Regasifizierungen), wonach in China sowohl angesichts ihres zunehmend immensen Energiebedarfs wie aber auch der immer stärkeren Verankerung von Umweltaspekten in die Energieversorgung des Landes (z.B. im Segment von gasbetriebenen Hybrid-Fahrzeugen, aber auch klassischen Energieversorgungen) immer mehr ein regelrechter Nachfrageboom herrscht und den grundsätzlich kaum ein zweites Unternehmen in China angesichts seiner bestehenden Kapazitäten und Netzwerke so perfekt abdecken kann wie ENN Energy.

Fundamental profitierte die Aktie in der letzten Woche weiterhin von ihrer unbestrittenen chinesischen Marktdominanz auf dem speziellen Raffineriegebiet technologisch fortschrittlichster und hoch ökologieverträglicher Gasverflüssigungen (LNG-Produktion) wie aber auch umgekehrter Flüssiggasumwandlungen (Regasifizierungen), wonach in China sowohl angesichts ihres zunehmend immensen Energiebedarfs wie aber auch der immer stärkeren Verankerung von Umweltaspekten in die Energieversorgung des Landes (z.B. im Segment von gasbetriebenen Hybrid-Fahrzeugen, aber auch klassischen Energieversorgungen) immer mehr ein regelrechter Nachfrageboom herrscht und den grundsätzlich kaum ein zweites Unternehmen in China angesichts seiner bestehenden Kapazitäten und Netzwerke so perfekt abdecken kann wie ENN Energy.

Deren hoch beeindruckende Kern-Geschäftszahlen in China stellten sich Ende 2020 z.B. wie folgt dar: Über 200 betriebene Gasumwandlungsanlagen in einer Tageserzeugungskapazität von 155,3 Mio. qm³ , 235 betriebene (groß)städtische Gasversorgungsprojekte, Gasversorgung von 23,2 Mio. Privathaushalten und 177.000 gewerblichen Unternehmensanlagen, tägliche Gaslieferungskapazität alleine an Gewerbekunden 141,8 Mio. qm³, Jahres-Gasabsatz an Privatkunden 22,0 Mrd. qm³, Pipelinenetz von 63.100 Kilometern, 134 betriebene oder vor dem Start befindliche integrierte Gas-Strom-Versorgungsanlagen mit einem erneuerbaren Energieanteil von > 30 %, integrierter Energieabsatz von 12,0 Mrd. kWh, laufende Projekte zu CO₂-Emissionsminderungen über 42,1 Mio. Tonnen bzw. 7092 Tonnen /qm³, 94 % aller aktuellen Neuanlagen-Projekte mit künftigen digitalisierten Managementstrukturen.

Diese herausragende Geschäftsposition, in der sich ENN Energy derzeit innerhalb Chinas befindet und deren Perspektiven für die kommenden 5 – 10 Jahre ihr Vizepräsident Zheng Hongtao am 10.05. als ein kommendes „goldenes Zeitalter“ sowohl hinsichtlich der Entwicklung weiterer Gas-Projekte in China allgemein wie auch für den Konzern selbst bezeichnet hat, nahmen daher führende asiatische Research-Häuser wie Daiwa Securities und JP Morgan seit einem Monat zum Anlass, ihre Kursziele für die Aktie weiter auf 150 – 152 HKD anzuheben (aktueller Kurs: 153,20 HKD).

Für die am 26.08. zur Publikation anstehenden Zahlen des 1. Halbjahres erwarten die Analysten im Konsens nun eine Steigerung des Konzernumsatzes um ca. + 35 % gegenüber dem Vorjahr, gepaart mit einem Ausbau des Nettogewinns um ca. + 28 %.

Gemäß den Langfristschätzungen der Analysten dürfte bei ENN Energy von 2020 – 2023 der Umsatz um rd. + 59 % zulegen, der Nettogewinn gleichzeitig um rd. + 50 %.

Hieraus errechnet sich ein aktuelles KGV (2023e) von nur rd. 15, womit die Aktie gemessen an den weiteren Ergebnisperspektiven von ENN Energy in unseren Augen als äußerst attraktiv bewertet und daher auch weiterhin (selbst für eher konservativ eingestellte Investoren) als kaufenswert einzustufen ist.

Chart: ENN ENERGY HOLDINGS gegen MSCI WORLD – Index (jeweils in Euro)

Ferner stieg in der letzten Woche die Aktie der US-amerikanischen AGILENT TECHNOLOGIES (US00846U1016), mit einer aktuellen Aktienmarktkapitalisierung von fast 44 Mrd. USD einer der weltführenden Hersteller von Mess- und Testungsgeräten aller Anwendungsbereiche für die vorrangigen Sektoren des Kommunikations-, IT-Elektronik-, Biowissenschafts- und Chemiesektors, ebenfalls um + 4,1 %.

Der Konzern bestätigte am 08.06. nochmals seine bereits am 25.05. nach den alle Analystenschätzungen überragenden Zahlen des 2. Quartals 2020/21 (per 30.04.; Umsatz: + 23 %, Nettogewinn: + 114 % ggü. Vorjahr) vorgenommene Anhebung seiner Ergebnisschätzungen für das Gesamtjahr 2020/21 (per 31.10.21) wie auch seinen zuversichtlichen Ausblick auf das laufende 3. Quartal 2020/21 (per 31.07.21).

Im Gesamtjahr 2020/21 dürfte der Konzernumsatz hiernach um ungefähr + 16 % auf rd. 6,18 Mrd. USD steigen, der Nettogewinn um ca. + 26 % auf rd. 4,12 USD je Aktie.

Im 3. Quartal peilt Agilent weiterhin eine Umsatzsteigerung um ca. + 21 % auf rd. 1,53 Mrd. USD an (vorheriger Analystenkonsens: 1,42 Mrd. USD), im Nettogewinn ein weiteres Wachstum um ca. + 26 % auf 0,98 USD je Aktie (vorheriger Konsens: 0,91 USD je Aktie).

Auch schon bereits nach der sehr überzeugenden Ergebnisvorlage zum 2. Quartal 2020/21 am 25.05. hatten mehrere Researchhäuser ihre Kursziele für die Aktie von Agilent auf bis zu 160 USD angehoben (aktueller Kurs: 146 USD), darunter auch so prominente Adressen wie Citigroup und Wells Fargo.

Das aktuelle KGV (2023e) von lediglich rd. 28 wird den langfristig weiter glänzenden Gewinnperspektiven von Agilent als einem Weltmarktführer in bio- und IT-wissenschaftlichen Testungen und Analysen aller Art in unseren Augen in keiner Weise gerecht, weshalb wir die Aktie weiterhin als kaufenswert einstufen und natürlich ebenso auch im Bestand unseres Strategiedepots AKTIEN KONSERVATIV belassen.

Chart: AGILENT TECHNOLOGIES gegen MSCI WORLD – Index (jeweils in Euro)

Als einziger mit einem Kursverlust von - 3,6 % nennenswert negativ abschneidender Wert fiel in der letzten Woche im Strategiedepot AKTIEN KONSERVATIV die Aktie des US-weit führenden Straßen-Logistikspezialisten des Spezialsegments von Fracht-Teilbeladungen (sog. „LTL-Logistik“), OLD DOMINION FREIGHT LINE (US6795801009) ins Auge.

Der Kursrückgang erfolgte selbst nach einem am 04.06. abgegebenen sehr positiven Update von Old Dominion Freight Line zum Geschäftsverlauf im Mai, der eine Erhöhung der LTL-Frachtbeförderungstonnage gegenüber dem Vorjahr um + 28,3 % sowie eine Erhöhung der Anzahl täglicher LTL-Frachtbeförderungsfahrten um + 32,6 % gegenüber dem Vorjahr auswiesen.

Konsequenterweise schnellte der durchschnittliche tägliche Frachtumsatz von Old Dominion im Mai gegenüber dem Vorjahr gleich um + 47,6 % hoch.

Das Straßenbeförderungs-Frachtgeschäft von Old Dominion gewann damit gegenüber dem April weiter klar an Dynamik, was uns auch für den weiteren Geschäftsverlauf im laufenden Juni und damit die am 29.07. erfolgende Vorlage der Ergebniszahlen des 2. Quartals sehr zuversichtlich sein lässt.

Mit einem aktuellen KGV (2023e) der Aktie von 27 wird die traditionell extrem wachstumsbeständige Geschäftsausweitung von Old Dominion derzeit vollauf angemessen widergespiegelt, weshalb wir auch diese Bestandsposition in unserem Strategiedepot AKTIEN KONSERVATIV weiter gänzlich unverändert beibehalten.

Chart: OLD DOMINION FREIGHT LINE gegen MSCI WORLD – Index (jeweils in Euro)

17.06.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

20.10.2021

20.10.2021

31.08.2021

31.08.2021

16.03.2021

16.03.2021

24.08.2020

24.08.2020