HBM HEALTHCARE, TELEPERFORMANCE: Strategiedepot Vermögensstreuung

Update zum Strategiedepot Vermögensstreuung 09.08.2020

In der abgelaufenen Woche legten die internationalen Aktienmärkte nach zwei vorausgegangenen schwächeren Wochen wieder einmal kräftig zu. Der MSCI World (Euro)-Index kletterte um + 2,5 %.

Das Thema des möglicherweise bevorstehenden Ausbruchs einer 2. Welle der Corona-Pandemie war in der letzten Woche nur noch von untergeordneter Relevanz, nachdem seit 24.07. im Gegensatz hierzu im wichtigsten Industriestaat USA die täglichen Neuinfektionszahlen mit dem Corona-Virus anhaltend rückläufig sind, was derzeit nahezu weltweit ebenso auch für die Todesfallzahlen durch das Corona-Virus gilt.

Hinsichtlich des Verlaufs der Quartalsberichtssaison in Europa und den USA ist festzustellen, dass das Performance- und Qualitätsbild zwischen diesen beiden Kontinenten doch mittlerweile nun immer stärker auseinanderdriftet. So wies per 07.08. in den USA die Quote überraschend positiver Reingewinnpublikationen der S&P 500-Unternehmen weiterhin einen historisch hervorragenden Wert von 83 % auf (Vorwoche: 84 %), nachdem nunmehr 89 % aller S&P 500-Unternehmen ihre Quartalsreports veröffentlicht haben. Unter den europäischen STOXX 600-Unternehmen präsentierten per 04.08. nunmehr dagegen nur noch 61 % von ihnen positiv überraschende Nettogewinnbilanzen (vor 2 Wochen noch 69 %, vor einer Woche bereits Rückgang auf 66 %). Auch der insgesamt eingetretene Nettogewinneinbruch der bisher publizierenden 37% aller STOXX 600-Konzerne nimmt bislang mit durchschnittlich - 68 % ggü. Vorjahr bereits ein doppelt so starkes Ausmaß an, wie im S&P 500 – Index, wo die berichtenden Gesellschaften im 2. Quartal bislang durchschnittlich einen Nettogewinnrückgang von „nur“ - 34 % auswiesen. Hierdurch wird einmal mehr schonungslos offengelegt, wie alarmierend stark sich nun bereits seit einem guten Jahrzehnt die generelle Konjunkturzyklizität und Qualitätsschwäche von Ergebnispräsentationen europäischer Großkonzerne im Vergleich zu ihren US-amerikanischen Pendants darstellt.

Von globaler makroökonomischer Seite gab es in der letzten Woche keine besonders relevanten neuen Datenveröffentlichungen. Lediglich die Entstehung von 1,76 Mio. neuen Stellen außerhalb der Landwirtschaft fiel in den USA im Juli leicht besser aus, als dies Experten zunächst erwartet hatten (1,60 Mio.).

Die KGV-Bewertung des MSCI World-Indexes, der momentan charttechnisch die Rückkehr in seinen primären 5 Jahres - Aufwärtstrendkanal ins Visier nimmt, beläuft sich per 2021 nach wie vor auf rd. 20, so dass die Aktienbewertungen in einer globalen Betrachtung insgesamt weiterhin nicht als sonderlich attraktiv einzustufen sind. Die aktuelle Aktienquote unserer Strategie- und Themendepots von rd. 88 % behalten wir dennoch vorläufig unverändert bei.

Chart: MSCI WORLD (Euro) – Index

Hinter dem starken Anstieg des MSCI World-Aktienindex um + 2,5 % blieb das Strategiedepot VERMÖGENSSTREUUNG infolge seines betont defensiven und schwankungsarmen Wertsteigerungsziels in der letzten Woche zurück, legte jedoch dennoch zumindest um + 0,8 % zu.

Mit der in Euro berechneten Nettoperformance des Depots (vor Dividenden) von + 15,9 % seit Auflegung am 30.04.2019 konnte jedoch weiterhin eine hochgadige Outperformance gegenüber dem MSCI World (Euro) - Index von + 13,1 % behauptet werden.

Spitzenreiter in der Depotentwicklung war in der vergangenen Woche die Aktie des weltführenden französischen Call Center - Marketing- und Akquisitions-Dienstleisters TELEPERFORMANCE (FR0000051807), deren Aktie nach Vorlage des Halbjahresergebnisses am 29.07. weitere + 5,3 % hinzugewann. Trotz starker Belastungen durch die Corona-Lockdowns vieler vertragsgebundener Endkunden konnte der Konzern im 1. Halbjahr 2020 überraschenderweise eine 3,7 %ige Umsatzsteigerung auf 2,66 Mrd. Euro verbuchen, mit der auch in beiden Quartalen die jeweiligen Analystenerwartungen deutlich übertroffen wurden.

Infolge Corona-bedingt erhöhter operativer Kosten ermäßigte sich der gewöhnliche Betriebsgewinn vor Abschreibungen (EBITDA) im 1. Halbjahr jedoch gegenüber dem Vorjahr um - 11 %, was sich insbesondere aufgrund weiterer Corona-geprägter, immaterieller Amortisations- und Abschreibungsbelastungen wie auch einer gegenüber dem Vorjahr deutlich von 30 % auf 40 % erhöhten Steuerquote auf der Ebene des Nettogewinns sogar zu einem Einbruch um - 57 % gegenüber dem Vorjahr ausweitete.

Diese Nettogewinneinbuße fiel zwar stärker aus als von Analysten zuvor geschätzt, jedoch stimmte den Markt sehr zuversichtlich, dass nach einer seit Ende Mai wieder eingesetzten Geschäftsaufhellung mit Aufhebung der wichtigsten Lockdown-Beschränkungen Teleperformance nun im 2. Halbjahr den schnellen Übergang zu einer fast wieder gänzlich normalisierten Geschäftslage sieht, was in dem derzeitigen 2020er Unternehmensziel eines Umsatzwachstums von ca. + 6 % und der angepeilten Erzielung einer operativen EBITA-Gewinnmarge von mindestens 12,5 % (per 30.06.: nur 9,5 % / Ende 2019: 12,8 %) überdeutlich zum Ausdruck kommt. Die Bestandsposition im Strategiedepot VERMÖGENSSTREUUNG behalten wir daher selbstverständlich bei, was wir nun sogar durch einen Neukauf im Strategiedepot AKTIEN KONSERVATIV ergänzen.

Hingegen zollte die Aktie des weltführenden Tier- und Wasserdiagnostik-Konzerns IDEXX LABORATORIES (US45168D1046) ihrer Kursrallye nach der Vorlage sehr überzeugender Quartalszahlen (siehe unsere Analyse vom 05.08.) in der letzten Woche nun kurzzeitig Tribut und korrigierte um - 4,0 %. Wir behalten auch diese Depotposition jedoch selbstverständlich weiterhin bei.

Auf der anderen Seite stellen wir die aktuell charttechnisch zunehmend konsolidierende Aktie des weltführenden japanischen Spezialisten für industrielle und medizintechnische Optikinstrumente aller Art, HOYA CORP. (JP3837800006) jedoch nunmehr mit morgiger Börseneröffnung in Tokio zum Verkauf. Die am 28.07. vorgelegten Quartalszahlen übertrafen zwar die Analystenprognosen geringfügig (siehe unsere taggleiche Analyse), wiesen jedoch sowohl in der Umsatz- (- 22 % ggü. Vorjahr) wie auch Nettogewinnentwicklung (- 15 % ggü. Vorjahr) unübersehbare Belastungsspuren der Corona-Pandemie auf. Auch für das Gesamtjahr 2020/21 (per 31.03.) ist bei Hoya Corp. trotz voraussichtlicher Geschäftsbelebung im laufenden Halbjahr daher mit deutlichen Einbußen vor allem auf der Umsatz- sowie Betriebsgewinn-Ebene (hingegen in weit geringerem Maße auf der Ebene des Nettogewinns) zu rechnen.

Dem gegenüber werden wir mit morgiger Börseneröffnung den Titel einer unseres Erachtens perspektivisch hoch aussichtsreichen und breit diversifizierten schweizerischen Beteiligungsgesellschaft vor allem in junge und aufstrebende Medizintechnik- und Biotech-Gesellschaften, nämlich die Aktie der HBM HEALTHCARE INVESTMENTS (CH0012627250) neu in das Strategiedepot VERMÖGENSSTREUUNG aufnehmen.

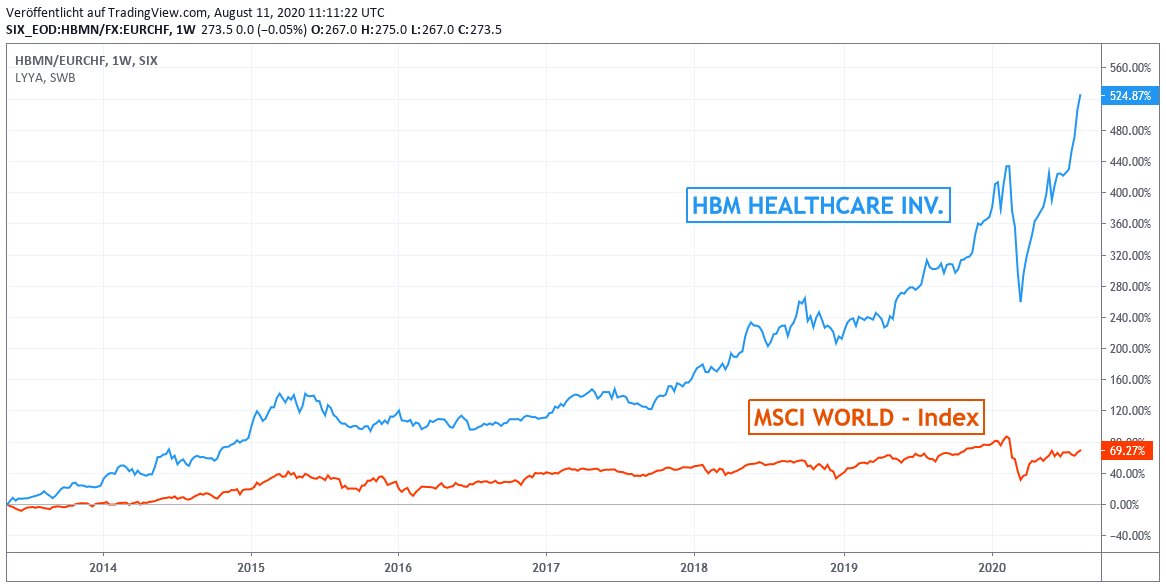

Chart: HBM HEALTHCARE gegen MSCI WORLD - Index (jeweils in Euro)

Trotz Ihrer Gründung bereits in 2001, Börseneinführung an der SIX Zürich in 2008 und einer bereits erreichten Aktienmarktkapitalisierung von 2 Mrd. CHF ist diese Aktie (außerhalb der Schweiz) sicher bislang nur den wenigsten Anlegern bekannt, da diese nämlich trotz ihrer Größe keine Notierung innerhalb des SPI-Benchmarkindexes besitzt.

HBM Healthcare hielt per 30.06.2020 in breitester Diversifikation zumeist junger und stark aufstrebender Medizintechnik- und Biotech-Unternehmen weltweit 43 Beteiligungen an börsennotierten sowie 35 Beteiligungen an nicht börsennotierten Gesellschaften, und dies dabei sehr stark gestreut sowohl auf die unterschiedlichsten therapeutischen Einsatzfelder, wie auch die unterschiedlichen Stadien der therapeutischen Zulassungsphasen, in denen sich diese Unternehmen gegenwärtig befinden (von präklinischen über alle 3 klinischen Zulassungsstadien bis hin zur effektiven Markteinführung sowie letztlich der vollen Profitabilität der Therapien).

In dieser so breit wie nur denkbar diversifizierten Positionierung von HBM Healthcare gelang dem Konzern im 1. Geschäftsquartal 2020/21 (per 30.6.) gegenüber dem Vorjahr eine hervorragende Nettogewinn-Verdreifachung auf 226 Mio. CHF, womit er weiterhin nahtlos an seine historisch sehr erfolgreiche Beteiligungssteuerung anknüpfte und dies in ähnlicher Form auch für die kommenden 3 Geschäftsquartale weiterhin erwartet.

Die Aktie von HBM Healthcare stellt bei diesem Konzernprofil daher in unseren Augen selbst auch für konservative Investoren den denkbar breitest gestreuten und risikoärmsten Zugang zum sehr aussichtsreichen Zukunftssegment aufstrebender Biotech-Therapie- und Medizingeräte-Entwickler dar, und ist daher selbst für eine Aufnahme in konservative Anlageportfolios, wie z.B. gerade auch das Strategiedepot VERMÖGENSSTREUUNG, in unseren Augen bestens prädestiniert.

Zudem erachten wir die Aktie mit einem aktuellen KGV (2020/21e) von nur rd. 10 sowie einem Kurs/Beteiligungswert- (= NAV-) Verhältnis von nur rd. 1,25 im Sektorvergleich trotz des naturgegeben stets sehr hohen Bewertungsabschlags für Beteiligungsholdings derzeit für unterbewertet, was erst Recht auch unter Einbeziehung der stabil anvisierten Dividenden-Ausschüttungsrendite der Aktie von über 3 % gilt.

Wir werden die Aktie in Kürze in einer ausführlicheren Analyse noch näher darstellen.

11.08.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

31.01.2022

31.01.2022

28.09.2021

28.09.2021

29.06.2021

29.06.2021

19.01.2021

19.01.2021