Updates Amazon und Eli Liily

Der Analyse-Check

Im Rahmen unseres bereits seit 30.04.2019 erfolgreich gemanagten Strategiedepots VERMÖGENSSTREUUNG (seit Auflage Nettoperformance per 03.05.2020 excl. Dividenden + 5,4 % vs. MSCI World Euro-Index - 6,3%) stachen in der vergangenen Woche in negativer Hinsicht mit kräftigen Gewinnmitnahmen sowohl AMAZON.COM (US0231351067 / - 5,2 %) wie auch ELI LILLY (US5324571083 / - 5,7 %) heraus.

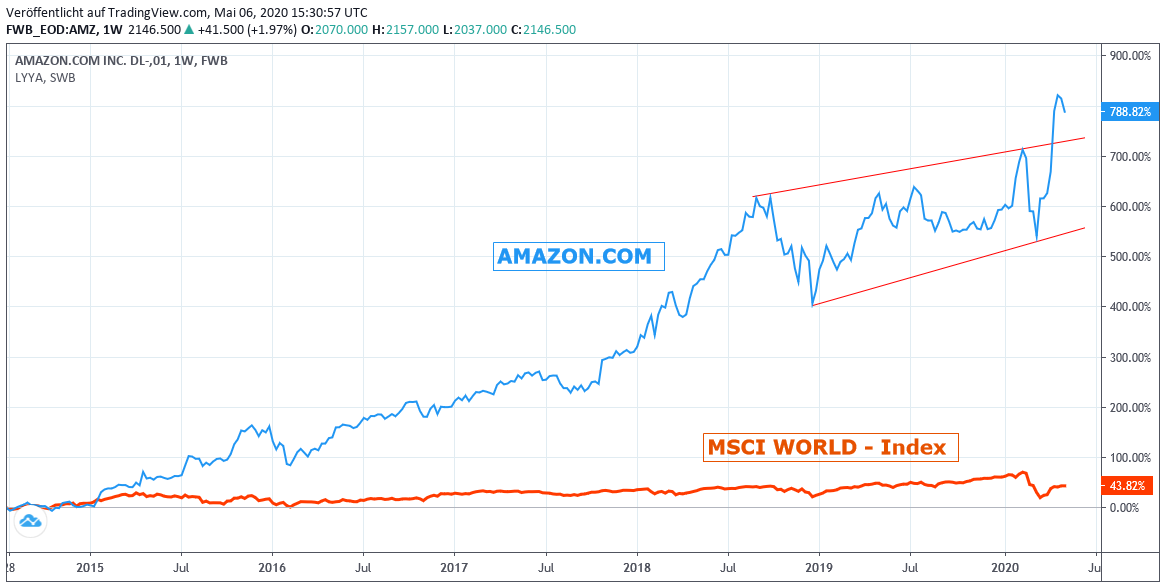

Chart: AMAZON.COM gegen MSCI WORLD – Index (jeweils in Euro)

War die Aktie des mit Abstand weltgrößten Online- Handels- und Lifestyle-Konzerns AMAZON.COM (aktuelle Aktienmarkt-Kapitalisierung: 1,16 Bio. USD) im Umfeld der grassierenden Corona-Pandemie bis 30.04. noch ein Liebling der Aktienanleger (wie auch Konsumenten), so sorgte seitdem die Ergebnisvorlage zum 1. Quartal 2020 doch für einige Ernüchterung und Gewinnmitnahmen unter den Investoren.

Dabei gelang der Amazon - Aktie zuvor sogar noch der Sprung auf ein neues Rekordhoch von 2470 USD, nachdem nicht nur klar war, dass der Konzern in Corona Virus-Zeiten von Online-Bestellungen global überhäuft worden sein dürfte, sondern er außerdem auch noch in einem weiteren Segment akquisitorisch zuschlug, das in der Corona-Krise zuletzt zu einer völligen Neubewertung kam: nämlich dem Segment von Online- Bestell- bzw. Lieferservices für Fertiggerichte aller Art.

Übernahmeadresse ist dabei das Unternehmen DELIVEROO PLC, die Nr. 2 am britischen Markt hinter der weit marktführenden, börsennotierten Nr. 1 des Landes für Essenslieferungen, JUST EAT.

AMAZON: Mehrheitsübernahme von DELIVEROO PLC

Bei dieser strategisch langfristig exzellenten Übernahme (mit extrem guten Cross Selling-Potenzialen zwischen dem Stammgeschäft der Online Waren- wie auch Essens-Auslieferungen) profitierte Amazon sogar auch noch von einer zunächst überraschend existenzbedrohenden Geschäftsnotlage von DELIVEROO, was auch die britische Kartellbehörde im April nun nach langer Prüfung urplötzlich veranlasste, dieser Übernahme durch den “weißen Ritter” Amazon bedingungslos zuzustimmen.

Die akute Insolvenzgefährdung von DELIVEROO mag angesichts auch anderer blühender Geschäfte z.B. der börsennotierten Konzerne TAKEAWAY.COM, DELIVERY HERO oder HELLOFRESH zunächst überraschen, sieht man doch, welch rasante Bestellzuwächse diese Essenslieferdienste gerade in der Corona-Krise und auch dementsprechende Aktienkursrallyes zuletzt verzeichnet hatten. Die Erklärung, warum hingegen DELIVEROO zuletzt immer mehr mit dem Rücken zur Wand stand, ist jedoch relativ simpel: Infolge der zunehmend schon fast monopolistisch werdenden Marktmacht des bei weitem führenden Lieferdienstes JUST EAT in Großbritannien (an den aus genau diesem Wettbewerbsgrund sowohl DELIVERY HERO wie auch TAKEAWAY.COM ihr UK-Geschäft in den letzten Jahren verkauft hatten), wurde DELIVEROO als der zweitgrößte Online-Privatkundenlieferant in den zurückliegenden Jahren von JUST EAT operativ so unter Druck gesetzt, dass sich der Konzern zur Existenzsicherung entschied, Online-Essensbestellungen künftig nicht mehr nur an private Endkunden auszuliefern, sondern zudem auch verstärkt in das Metier des Frischwaren-Caterings für Restaurants einzusteigen. Da Restaurants jedoch auch in Großbritannien nun schon seit rd. 2 Monaten generell geschlossen sind, bricht dieses Geschäftsstandbein des Restaurant-Caterings für Deliveroo seitdem komplett weg und sieht sich das Unternehmen seitdem umso unmittelbarer nun auch noch erneut dem direkten Wettbewerb des Marktführers JUST EAT (sowie auch von HELLOFRESH, die ebenfalls in UK sehr aktiv sind) ausgesetzt.

Auch finanziell wird Amazon diese “Not-Übernahme” von Deliveroo ohne Frage entgegenkommen und sich somit wohl langfristig als ein wahres Schnäppchen erweisen. Denn war zunächst ein Gebotspreis des Übernahmekonsortiums, das mit Aktienmehrheit von Amazon angeführt wurde, von 575 Mio. USD im Gespräch (gemäß Marktspekulationen Beitrag von Amazon rd. 500 Mio. USD), so ist unzweifelhaft, dass durch die akute Geschäftsnotlage von Deliveroo jetzt entweder der finale Übernahmepreis für Amazon beträchtlich gesunken oder möglicherweise auch weitere Konsortialmitglieder (zugunsten eines höheren Anteils von Amazon) nun aus diesem Konsortium kurzfristig ausgestiegen sind.

Zwar ist zum Schutz von Amazon’s wie Deliveroo’s Geschäftsinteressen die exakte künftige Höhe des Mehrheitsanteils von Amazon sowie der endgültige Übernahmepreis dieses Anteils bisher in keiner Weise offen publiziert worden. Angesichts der immensen Verhandlungsmacht von Amazon in diesem Fall (auch gegenüber der britischen Wettbewerbsbehörde) kann jedoch davon ausgegangen werden, dass sich dieser Marktzutritt von Amazon langfristig noch als eine finanzieller wie strategischer Übernahme-Coup par excellence herausstellen dürfte.

AMAZON: Ergebnis 1. Quartal 2020

Sehr kühl fiel dagegen die Reaktion der Anleger auf das am 30.04. publizierte Ergebnis des 1. Quartals 2020 von Amazon.Com aus, was aus unserer Sicht auch vollauf nachvollziehbar war.

Denn während der Quartalsumsatz von rd. 75,5 Mrd. USD (= 26,3 % über Vorjahresniveau) die Erwartungen der Analysten gerade noch erfüllte, blieb doch der erzielte Nettogewinn von nur 5,01 USD je Aktie (= Gewinnrückgang um fast - 30 % ggü. Vorjahr) weit hinter der Analysten-Konsensschätzung von rd. 6,20 USD je Aktie zurück.

Hintergrund hierfür war, dass laut Vorstandschef Jeff Bezos sowohl die Auslieferungsumsätze wie auch das Cloud-Geschäft der Plattform AWS (Umsatz + 33 % über Vorjahresniveau) zwar ein sehr robustes Einnahmenwachstum bescherten, dem jedoch im 1. Quartal zur Deckung des Auslieferungsbedarfs eine massive Personalaufstockung um nicht weniger als 175.000 Mitarbeiter sowie eine 49 %ige Preisexplosion der Frachtkosten entgegenstand. Per Saldo zehntelte sich der operative Gewinn im 1. Quartal 2020 daher ggü. Vorjahr von 4 Mrd. USD auf nun nur noch 400 Mio. USD!

Für eine weitere starke Anlegerskepsis sorgte zudem, dass gemäß CEO Bezos auch im 2. Quartal sowohl die reibungslose Auslieferungsqualität von Amazon wie auch die Gesundheit der (stark aufgestockten) Mitarbeiterschaft z.B. durch Beschaffung von Millionen an COVID 19 – Corona – Testungskits Vorrang vor allen anderen Geschäftsüberlegungen habe, und durch diese virenabhängigen Maßnahmen voraussichtlich der gesamte übliche Quartalsgewinn von rd. 4 Mrd. USD auch im 2. Quartal wohl mehr oder weniger “restlos ausradiert würde”.

AMAZON: Fazit der Anlagebeurteilung

So sehr das Auslieferungsgeschäft von Amazon auch floriert und auch innovative Randaktivitäten wie das Cloud-Geschäft (AWS), die als Konsummultiplikatoren wirkenden Fire TV, Fire Tablet, Kindle Fire und der stimmengesteuerte Lifestyle-Prozessor Alexa die Umsatzerlöse von Amazon zunehmend befruchten, so sehr steht der Konzern doch überraschend stark unter einer nachhaltigen Erhöhung des operativen Kostendrucks infolge der Corona-Pandemie.

Dies wird unseres Erachtens nicht nur im 2. Quartal, sondern wohl auch bis zum Ende des Jahres deutliche Belastungsspuren in der Gewinnentwicklung des Konzerns hinterlassen.

Allerdings erscheint uns dieser Effekt auch bereits zu einem wesentlichen Teil in den Gewinnprognosen der Analysten eskomptiert zu sein, die im Konsens derzeit immerhin von einem rd. 18 %igen Rückgang des 2020er Konzernreingewinns gegenüber 2019 ausgehen.

Auf der anderen Seite ist zu berücksichtigen, dass erhöhte Kosten wie nun zur Erhöhung der Lieferqualität, der generellen Erhöhung der Arbeitsplatz-Gesundheit der Mitarbeiter und auch z.B. der Übernahme eines akut angeschlagenen Online-Essenszulieferers wie Deliveroo zwar in 2020 die Ertragssituation belasten mögen, aus unserer Sicht jedoch nichtsdestotrotz (wie dies grundsätzlich der Strategie von AMAZON bzw. CEO Jeff Bezos entspricht) langfristig klar werterhöhende, unumgängliche Investitionen in eine umso solidere Unternehmenszukunft sind.

Das voraussichtliche Wiederabsinken des kurzfristig erhöhten 2020er KGVs von 121 auf nur noch 62 in 2021 (= erwartungsgemäße Gewinnverdopplung in 2021) wie auch absehbar weitere zügige Gewinnsteigerungen/KGV-Ermäßigungen in den Folgejahren spiegeln den unseres Erachtens weiterhin grundsätzlich intakten Wachstumstrend von Amazon.Com derzeit vollkommen adäquat wider, so dass wir von der langfristig weiterhin bestehenden Attraktivität dieser Aktienanlage nach wie vor uneingeschränkt überzeugt sind.

Chart: ELI LILLY gegen MSCI WORLD – Index (jeweils in Euro)

Nicht weniger als Amazon.com korrigierte in der letzten Woche auch einer der weltführenden Pharmaproduzent, ELI LILLY (Aktienmarktkapitalisierung 143 Mrd. USD), im Zuge einer seit März 2018 verzeichneten Kursverdopplung kurzzeitig deutlich um - 5,7 %.

Wir gehen jedoch hier nur von sehr temporären technischen Gewinnmitnahmen aus, da – in völligem Gegensatz z.B. zu Ergebnisvorlage von Amazon – bei der Präsentation der Zahlen zum 1. Quartal 2020 am 23.04. die Analystenerwartungen in der realen Umsatz- (ggü. Vorjahr + 15 % auf 5,8 Mrd. USD) wie auch Nettogewinn-Entwicklung (ggü. Vorjahr vor außerordentlichen Faktoren + 29 % auf 1,6 Mrd. USD) deutlich übertroffen werden konnten.

Ausschlaggebend für den sehr erfreulichen Geschäftsverlauf des 1. Quartals waren, auch dies ein Zeichen für die ausgesprochen hohe Qualität der Ergebnisvorlage, weniger die Zusatzeinkünfte durch Diagnostikverfahren und Testentwicklungen im Zuge der Corona-Pandemie (zusätzlicher Umsatzbeitrag nur rd. 250 Mio. USD zum Konzernumsatz von 5,8 Mrd. USD), sondern ein anhaltend starker Absatz ihrer nicht weniger als 9 unterschiedlichen “Blockbuster”-Medikamente der Therapiefelder Tumorerkrankungen, Osteoporose, Nervenerkrankungen, Herz-Kreislauf-Störungen, und Stoffwechselerkrankungen. Diese bereits seit 2014 auf dem Markt befindlichen, weltweit führenden Medikamente von Eli Lilly trafen auch im 1. Quartal auf eine sehr rege Nachfrage und steuerten alleine bereits rd. 51 % zum gesamten Konzernumsatz bei.

Mit dieser beeindruckenden Zahlenvorlage unterstreicht Eli Lilly in unseren Augen einmal mehr ihren traditionell glänzenden Ruf einer therapeutisch breitesten Palette weltanerkannter Blockbuster-Medikamente, was auch weiterhin für nachhaltig dynamische Gewinnsteigerungen wie nur wenige globale Pharma-Großkonzerne sorgen sollte. Beleg hierfür ist auch die von Analysten erwartete KGV-Absenkung der Aktie von 2020 – 2021 von 25 auf nur noch 20, so dass selbst nach einem bereits sehr guten Jahr 2020 auch in 2021 der Konzernreingewinn nochmals um weitere 25 % zulegen dürfte. Vor diesem Hintergrund und einer für internationale Pharmaaktien zudem recht großzügigen Dividendenrendite (2020e) von fast 2 % zählt Eli Lilly für uns auch weiterhin langfristig zu den absoluten Top-Favoriten im Segment klassischer internationaler Pharmatitel.

06.05.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

28.03.2025

28.03.2025

25.02.2025

25.02.2025

21.02.2025

21.02.2025

19.02.2025

19.02.2025