CureVac, BioNtech, Moderna, PlugPower, PowerTap Hydrogen, Nel ASA – Die Börsenwoche vom 28.06.-04.07.

Die Börsenwoche vom 28.06.-04.07.

In der zurückliegenden Woche gewann der MSCI World (Euro)-Index, beflügelt von unverändert sehr positiven Unternehmensgewinnaussichten für das 2. Quartal sowie einem erneut freundlichen globalen Zinsumfeld + 1,6 %. In diesem Umfeld, in dem Aktien des Technologiesektors überwiegend zu den Outperformern zählten, verzeichneten auch die führenden Aktien der Segmente Corona-Impfstoffe und Wasserstoff-Technologien zumeist Kursaufschläge.

So legten unter den Covid 19-Impfstoffproduzenten MODERNA (US60770K1079) um + 5 % und CUREVAC (NL0015436031) um + 4 % zu, während BIONTECH (US09075V1026) hingegen leicht um - 2 % einbüßte. Im Segment der Wasserstoff-Technologiespezialisten explodierte die Aktie von POWERTAP HYDROGEN CAPITAL (CA73939X1006) um + 42 %, dem sich auch der Titel von NEL ASA (NO0010081235) mit einem Kursgewinn von + 3 % anschloss. Lediglich in die Aktie von PLUG POWER (US72919P2020) schwächte sich im Wochenverlauf um - 5 % ab.

Die Aktie von CUREVAC wurde zunächst bis zur Wochenmitte stark von einem am 28.06. der „Deutschen Apotheker Zeitung (DAZ) “ gegebenen Interview von Prof. Peter Kremsner / Universität Tübingen, dem Leiter der letzten klinischen Studie, die für den Vakzinkandidaten CVnCoV von CureVac bislang nur einen vorläufigen Wirkungseffizienzgrad von 47 % erbracht und daher die einstweilige Verschiebung der Zulassungsantragsstellung nach sich gezogen hatte, gestützt.

Die Aktie von CUREVAC wurde zunächst bis zur Wochenmitte stark von einem am 28.06. der „Deutschen Apotheker Zeitung (DAZ) “ gegebenen Interview von Prof. Peter Kremsner / Universität Tübingen, dem Leiter der letzten klinischen Studie, die für den Vakzinkandidaten CVnCoV von CureVac bislang nur einen vorläufigen Wirkungseffizienzgrad von 47 % erbracht und daher die einstweilige Verschiebung der Zulassungsantragsstellung nach sich gezogen hatte, gestützt.

Denn in diesem Interview betonte Prof. Kremsner nochmals, man habe in den Testreihen die Impfstoff-Dosierung mit nur 12 µg sehr niedrig wählen müssen (allerdings völlig im Gegensatz zu den vorangegangenen sehr erfolgreichen Tests der Vakzin-Wirkstoffe von BioNTech/Pfizer und Moderna), da erst ab diesem Dosierungsniveau die Absenkung der Impfstoffnebenwirkungen auf ein verträgliches Maß gewährleistet worden war, was dann jedoch in diesem Zuge natürlich auch eine automatisch in einer deutlichen Verminderung der Wirkungseffizienz von CVnCoV resultierte.

Dennoch ging Kremsner gemäß seinem Interview vom 28.06. selbst auch dann noch von einer künftig (aus unserer Sicht jedoch nur sehr hypothetisch) weiter gegebenen EU-Zulassungsfähigkeit des Vakzin-Kandidaten durch die EMA aus, falls nach Abschluss und Auswertung des noch fehlenden letzten Drittels dieser Testreihe das Gesamtergebnis dieser Studie letzten Endes nur eine Wirkungseffizienz von CureVac‘s Vakzin-Kandidaten von wörtlich wohl „bestenfalls 60 %, schlechtestenfalls 30 %“, so Kremsner, aufweisen dürfte.

Bereits am 30.06. veröffentlichte Curevac nachbörslich dieses Endergebnis der abgeschlossenen klinischen Studienreihe der 2b/3-Phase jedoch nun nur mit einem finalen Wirkungseffizienzgrad ihres Vakzinkandidaten CVnCoV in 48 % aller Fälle über alle Altersgruppen der Impfstoffempfänger sowie 15 getestete Virusmutations-Varianten hinweg (d.h. nur Verbesserung um 1%-Punkt gegenüber dem Zwischenresultat nach 2/3 der Studie).

Entsprechend den vorangegangenen Aussagen von Prof. Kremsner wie auch gleichlautend durch den CEO von CureVac, Franz-Werner Haas, will CureVac daraufhin nun weiter an ihrem Vorhaben einer (rechtlich noch immer möglichen) Zulassungsantragsstellung festhalten, einem Einsatz z.B. innerhalb der 2022er Impfstoff-Mix-Kampagne Deutschlands hat Bundesgesundheitsminister Spahn nach dieser finalen Bekanntgabe des Impfstoff-Wirkungsgrads jedoch daraufhin sofort rundweg eine Absage erteilt.

Nach Einschätzung des gesundheitspolitischen Experten der SPD, Karl Lauterbach, dürfte außerdem auch die EMA, nicht anders als die US-amerikanische FDA, eine Zulassungsantragstellung durch CureVac mit höchster Wahrscheinlichkeit künftig abschlägig bescheiden, da nicht einmal der geforderte, absolute Mindest-Wirksamkeitsgrad des Impfstoffkandidaten CVnCoV von über 50 % bislang überhaupt erreicht wurde (d.h. selbst auch bei einer künftigen weiteren Effizienzverbesserung über 50 % hinaus wäre eine Zulassungsgenehmigung der EMA/FDA aus unserer Sicht mehr als fraglich, solange dieser Wirkungsgrad wohl unseres Erachtens nicht zumindest 70 % übersteigen sollte).

Nach Einschätzung des gesundheitspolitischen Experten der SPD, Karl Lauterbach, dürfte außerdem auch die EMA, nicht anders als die US-amerikanische FDA, eine Zulassungsantragstellung durch CureVac mit höchster Wahrscheinlichkeit künftig abschlägig bescheiden, da nicht einmal der geforderte, absolute Mindest-Wirksamkeitsgrad des Impfstoffkandidaten CVnCoV von über 50 % bislang überhaupt erreicht wurde (d.h. selbst auch bei einer künftigen weiteren Effizienzverbesserung über 50 % hinaus wäre eine Zulassungsgenehmigung der EMA/FDA aus unserer Sicht mehr als fraglich, solange dieser Wirkungsgrad wohl unseres Erachtens nicht zumindest 70 % übersteigen sollte).

Die Aktie von CureVac stürzte nach dieser Meldung über den sehr enttäuschenden Wirkungsgrad ihres Vakzin-Kandidaten natürlich schlagartig um rd. - 12 % ab, konnte aber letztlich im Tradegate-Handel im Wochenverlauf immer noch einen Kurgewinn von + 4 % über die Runden retten.

Da wir es nach diesem weiteren herben Rückschlag von CureVac um die Zulassung ihres Impfstoffkandidaten außerdem – wie auch schon in den letzten Tagen geäußert (siehe hier) – aber auch für sehr unwahrscheinlich halten, dass CureVac künftig wenigstens ins Rennen um weitere Corona-Impfstoffentwicklungen der „2. Generation“, d.h. vor allem gegen weitere kommende Virusmutationen, im Wettstreit zu bereits „gestandenen“ Impfstoffentwicklern wie BioNTech/Pfizer, Moderna, AstraZeneca, Johnson & Johnson und demnächst auch Novavax im internationalen Vergleich hoch aktiv und erfolgreich wird eingreifen können, präzisieren wir unsere schon zuletzt getroffene sehr kritische Aktieneinschätzung nun weiter und raten nunmehr in jedem Fall zu einem Verkauf der Aktie.

Chart: CUREVAC (in Euro)

Die Aktie von MODERNA profitierte bei ihrem 5 %igen Kursanstieg in der vergangenen Woche zum einen von der Meldung, dass durch ihren schwedischen Kooperationspartner RECIPHARM AB (seit März unter Vorstandsvorsitz des Ex-CEOs von LONZA, Marc Funk) nun mit der Produktion des Moderna-Impfstoffs in ihrem französischen Hauptwerk in Monts (ca. 15 km südlich der Stadt Tours/Loire) begonnen wurde. Über die anvisierten jährlichen Produktions- und Auslieferungskapazitäten des Standorts Monts wurden jedoch von Moderna bislang keine Angaben gemacht.

Darüber hinaus lieferten nun diverse In Vitro- (also in klinischen Laborumgebungen erfolgte) Untersuchungen von Seren bisheriger Moderna-Impfstoffempfänger erstmals Aufschlüsse darüber, dass der bisherige Moderna-Impfstoff der „1. Generation“ (mRNA-1273) voraussichtlich auch gegen die südafrikanische Beta-Variante, drei indische Virus-Varianten (darunter auch das aktuell gerade in Europa grassierende Delta-Virus) und weitere Mutationen mit erstmaligem Auftreten in Nigeria, Uganda und Angola hoch wirksam sein dürften.

Außerdem erhielt der Corona-Impfstoff von Moderna in der letzten Woche in Indien nun ebenfalls die Notfall-Zulassung zur Verabreichung an Empfänger im Alter von über 18 Jahren.

Jenseits der direkten Corona-Impfstoffforschung befinden sich darüber hinaus seit Jahresanfang bei Moderna im Übrigen aktuell insgesamt nicht weniger als 24 mRNA-Antikörper- bzw. potenzielle Impfstoff-Kandidaten in der Entwicklung, davon 13 von ihnen bereits in klinischen Testphasen, die sich auf weitere Indikationsgebiete wie z.B. seltene genetische Erkrankungen, Infektions-, Krebs- und Herz-Kreislauf-Erkrankungen beziehen.

Anders als Moderna konnte dagegen die Aktie von BIONTECH in der letzten Woche nicht einmal von der auch durch die deutsche Bundesregierung (Gesundheitsminister Spahn) nochmals bekräftigten allgemeinen medizinischen Einschätzung profitieren, dass die Impfstoffe beider Konzerne die nachgewiesen größte Wirksamkeit zu einer Kreuz(zweit)impfung nach erstmaliger Verabreichung des Vakzins von AstraZeneca aufweisen würden, weshalb in Deutschland künftig nun auch zunehmend zu einer solchen Kombinations-Impfstrategie nach einer Erstimpfung mit AstraZeneca übergegangen werde.

Auch das zweite hoch relevante und für den Impfstoff von BioNTech / Pfizer sehr günstige Ergebnis einer weiteren Studienreihe aus den USA (Medizinische Universität St. Louis), nach der über den grundsätzlich mindestens 6 Monate anhaltenden Ansteckungsschutz nach erhaltener Zweitimpfung hinaus auch noch das körpereigene Immunsystem dahingehend gestärkt werde, dass im Falle einer weiteren aufziehenden Corona-Infektionsgefahr (6 – ca. 9 Monate nach Zweitimpfung) über immunologische sog. „B-Gedächtniszellen“ sofort wieder Antikörper zur Abwehr eines erneuten Infektionsauftritts gebildet und damit die Unanfälligkeit gegen weitere Corona-Ansteckungen noch deutlich verlängert würde, konnte der Aktie von BioNTech in der letzten Woche keinen Auftrieb verleihen.

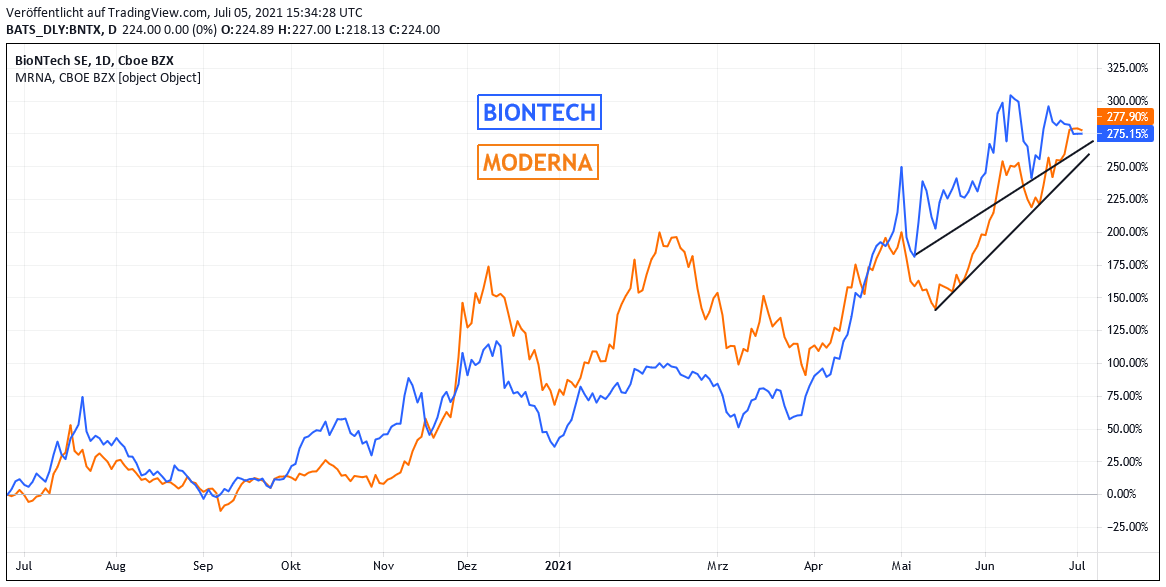

Anders als die keinerlei berechenbare Investitionsalternative mehr darstellende und daher nach unserer Empfehlung zu verkaufende Aktie von CUREVAC sind die Aktien von BIONTECH und MODERNA in ihren unbestritten bestehenden und weiter zügig ausgebauten Weltführungspositionen in Corona-Impfstoffen (inclusive sicher künftig eingeführter Corona-Mutations-„Booster“ der 2. Generation) mit ihren aktuellen KGVs (2022e) von ca. 13 (Moderna) bzw. ca. 7 (BioNTech) derzeit unseres Erachtens trotz voraussichtlicher deutlicher Gewinnrückgänge ab 2023 noch nicht am Ende ihrer Rallye angekommen, weshalb wir risikofreudigen Anlegern beide Aktien nach wie vor zum Kauf empfehlen.

Hierbei geben wir der Aktie von BioNTech angesichts ihres deutlichen Bewertungsabschlags gegenüber Moderna weiterhin einen leichten Anlagevorzug, auch wenn eine stattliche KGV-Prämie von Moderna gegenüber BioNTech aufgrund ihrer überlegenen Konzerngröße wie auch derzeit weit diversifizierteren Produktentwicklungspalette ohne jede Frage grundsätzlich als gerechtfertigt anzusehen ist.

Chart: BIONTECH und MODERNA im Vergleich (jeweils in US-Dollar)

Im Bereich der Wasserstoff-Technologiespezialisten kam es in der zurückliegenden Woche insbesondere in der Aktie der kanadischen POWERTAP HYDROGEN CAPITAL (ehemals Clean Power Capital Corp.) zu einer massiven Kursexplosion um + 42 %.

Der aktuell hinter den nordamerikanischen Wasserstofftechnologie-Weltmarktführern PlugPower, und Ballard Power sowie der norwegischen Nel ASA international populärste Finanzierungsspezialist im Segment künftiger Erzeugung von „grünem“ Wasserstoff, der Unterhaltung entsprechender Betankungsanlagen wie auch der Entwicklung der Antriebssysteme von hierauf basierenden Brennstoffzellenbatterien wurde 1991 mit Firmensitz in Vancouver gegründet und war ursprünglich eine stark diversifizierte Finanzbeteiligungsgesellschaft in den Sektoren der Biopharmazie/Naturheilkunde (hierbei unter anderem auch im medizinischen sowie konsumtiven Cannabis-Anbau) wie auch der erneuerbaren Energien, wozu neben dem Segment der Wasserstoff- und Brennstoffzellentechnologien auch die weiteren Geschäftsfelder Windkraft, Solarenergie und Geothermie zählen.

Vor gut einem Jahr verlegte die PowerTap Hydrogen Capital ihren Finanzbeteiligungs-Fokus jedoch zunächst unter Veräußerung ihrer gesamten pharmazeutischen Aktivitäten ausschließlich auf den Bereich der Erneuerbaren Energien (gekennzeichnet durch die Unternehmens-Umbenennung von Organic Flower Investments Group in Clean Power Capital im November 2020), und richtet diese seit der Ende Mai 2021 endgültig abgeschlossenen Vollübernahme des US-amerikanischen Spezialisten für Wasserstoffbetankungssysteme PowerTap Hydrogen Fueling Corp. trotz der auch weiterhin verfolgten Betätigung in den Energiesegmenten der Windkraft, Solarenergie und Geothermie künftig überwiegend nur noch auf das Spezialgebiet von Wasserstoffversorgungs-, umwandlungs- und angrenzenden Brennstoffzellentechnologien aus.

Daher erfolgte im Juni 2021 nun auch die sofortige weitere Umbenennung des Konzerns in PowerTap Hydrogen Capital Corp., wobei der beibehaltene Namenszusatz „Capital“ signalisiert, dass PowerTap in dieser Form auch künftig nicht nur in der Eigenproduktion entsprechender Wasserstofflösungen, sondern auch genauso aktiv weiterhin in der externen Finanzierung entsprechender aussichtsreicher Zukunftsprojekte tätig sein wird.

Diese bereits im Juni 2020 eingeleitete Fokussierung auf das künftig ausschließlich noch betriebene Segment von Erneuerbaren Energien mit dem Fokus auf das Wasserstoff-Segment führte seit Ende Juni 2020 daher sofort zu mehr als einer erratischen Kurs-Ver100-Fachung der Aktie von 2,3 Cents in der Spitze auf 2,79 USD (am 22.01.), bevor bis zum Ende vorletzter Woche ein massiver Kurssturz auf nur noch einen neuen Tiefkurs von 53 Cents einsetzte, der nun jedoch mit dem Firmenstart der PowerTap Hydrogen Capital abrupt gestoppt wurde und in der letzten Woche die geschilderte erneute Aktienkursexplosion nach sich zog.

Noch weit stärker als dies in unseren Augen bereits auf PlugPower, Ballard Power und Nel ASA zutrifft, entzieht sich auch die Aktie von PowerTap Hydrogen bei einer aktuellen Aktienmarktkapitalisierung von umgerechnet rd. 300 Mio. Euro derzeit jedoch jeder fundamentalanalytisch rational nachvollziehbaren Bewertbarkeit, nachdem das Unternehmen gemäß der Quelle nun selbst für das Gesamtjahr 2020, ähnlich wie PlugPower im 4. Quartal, einen negativen Umsatz von – 89 Mio. USD ausgewiesen hatte (gepaart mit einem fast gleich hohen Nettoverlust von – 82 Mio. USD) und für die kommenden Jahre sogar bislang keinerlei Ergebnisschätzungen durch auch nur einen offiziell lizensierten Aktienanalysten abgegeben wurden.

Ebenso wenig befinden sich auf der Homepage von PowerTap Capital außer einer 34seitigen Unternehmenspräsentation (die als deckungsgleich einzige Inhalte direkt unter den zwei Submenüs „Investment“ und „Presentation“ eingestellt wurde) die geringsten Angaben zu zurückliegenden Jahres- und Quartalsabschlüssen, genauso wie auch zur künftigen kalendarischen Agenda der weiteren anstehenden Unternehmensberichte.

Aufgrund aktuell jeglicher fehlender historischer/künftiger Zahlen- und damit auch stichhaltig kalkulierbaren Aktienbewertungs-Basis werden wir die Aktie von PowerTap Hydrogen Capital daher vorerst in unseren Investmentkalkülen auch weiterhin vollständig unberücksichtigt lassen und raten selbst auch spekulativ eingestellten Anlegern vor dem Hintergrund dieser derzeit mehr als dürftigen Datenbasis für eine solide Bewertungseinschätzung von PowerTap Hydrogen von einem Engagement in der Aktie derzeit ab.

Chart: POWERTAP HYDROGEN CAPITAL (in US-Dollar)

Der letztwöchige 3 %ige Kursanstieg in der Aktie von NEL ASA wurde dadurch ausgelöst, dass der Analyst der RBC (Royal Bank of Canada) sein Aktienvotum nach einer Online-Konferenz mit dem CEO von Nel ASA, André Løkke, unverändert mit „Outperform“ sowie einem gesetzten Kursziel von 27,00 NOK beibehielt (aktueller Kurs: 20,20 NOK) und in diesem Zusammenhang den norwegischen Konzern grundsätzlich weiterhin als den künftigen Weltmarktführer in der Produktion gänzlich CO2-neutralen „grünen“ Wasserstoffs mit entsprechenden Perspektiven für ein künftig sehr dynamisches Konzernwachstum ansieht.

Nach den zurückliegenden stark enttäuschenden Nachrichten des Verlusts eines sicher geglaubten Großauftrags durch den führenden spanischen Wasserenergieversorger Iberdrola, wie auch einer klaren Verfehlung der Analystenergebnisschätzungen im 1. Quartal 2021 (gegenüber 4. Quartal 2020 Umsatzrückgang um – 31 % und Verwandlung eines Nettogewinns von 1,3 Mrd. NOK in einen Nettoverlust des gewöhnlichen Geschäfts von - 578 Mio. NOK), worauf die Aktie zu recht mit einem heftigen Kurssturz reagierte, sehen wir trotz jüngster Stabilisierungsversuche der Aktie den Konzern jedoch immer noch grundsätzlich für viel zu schwach aufgestellt, um in den kommenden Quartalen und sogar Jahren zu einer nachhaltigen Gewinnerzielung überzugehen.

Dies wird auch durch den Analystenkonsens klar in der Weise widergespiegelt, dass sich in der am 19.08. erfolgenden Ergebnisvorlage des 2. Quartals trotz einer voraussichtlich 34 %igen Umsatzsteigerung gegenüber dem 1. Quartal 2021 dennoch eine weitere fast 80%ige Ausweitung des Nettoverlusts auf ca. -1,0 Mrd. NOK einstellen dürfte.

Auch langfristig erwarten die Analysten im Konsens selbst bis Ende 2023 eine weiter ungebrochene Erzielung jährlicher Nettoverluste (2023: rd. – 110 Mio. NOK), weshalb wir – in diametral entgegengesetzter Einschätzung z.B. zum Analysten der RCB – die Aktie mit einem aktuellen Kurs/Umsatz-Verhältnis (2023e) von fast 12 sowie KGV (2023e) von rd. – 200 die Aktie auch weiterhin als massiv überbewertet einstufen.

Auch charttechnisch deutet sich ausgehend von einer massiven Widerstandszone bei rd. 22 NOK derzeit mit recht hoher Wahrscheinlichkeit eine erneute kurzfristige Aktienkorrektur bis in einen möglichen Unterstützungsbereich von rd. 16 NOK an.

Aus rein charttechnischer Sicht würde künftig erst die Überschreitung von rd. 23 NOK weitere denkbare Kurssteigerungspotenziale in der Aktie von Nel ASA generieren, an deren hypothetischer performancetechnischer Ausnutzung wir uns jedoch in unserer fundamental- und bewertungsanalytisch weiterhin klar ablehnenden Haltung zu der Aktie auch künftig in keiner Weise aktiv beteiligen werden.

Chart: NEL ASA (in Euro)

Anders als die Aktie von Nel ASA ist die Aktie von Plug Power zurückliegend schon klar aus ihrem Ende Januar eingeleiteten primären Korrekturtrend ausgebrochen, obwohl der Titel seit Ende Mai nun nur noch in eine recht moderaten Aufwärtstrendkanal übergegangen ist und in diesem Zuge in der letzten Woche erst einmal einen erneuten Rücksetzer um – 5 % hinnehmen musste.

Besonders interessant war der Quervergleich der Plug Power-Aktie zu Nel Asa in der letzten Woche gerade deshalb, weil auch hier als einzig fundamental bewegende Unternehmensnachricht der Woche ebenfalls die RBC nun sogar eine Ersteinschätzungs-Analyse zu Plug Power publizierte, in der die Aktie nun ebenfalls mit „Outperform“ votiert und mit einem Kursziel von 42 USD versehen wurde (letzter Kurs: 33 USD).

Dass die Aktie dennoch offenbar in keiner Weise positiv von dieser Studie beflügelt wurde, mag gerade auch daran gelegen haben, dass der Analyst (ein anderer als der Analyst der Nel-Studie) nach Medienberichten die Outperformance-Empfehlung und Kurszielabgabe für die Aktie mit dem in unseren Augen doch sehr simplen und kaum überzeugenden, alleinigen Argument begründete, das Metier der Wasserstofftechnologien werde in den kommenden Jahren mit so hohen Wachstumsraten aufwarten, dass nach einer Einschätzung des internationalen (Lobby-)Verbands „Hydrogen Council“ (= eine globale CEO-geleitete Initiative von 92 führenden Energie-, Transport-, Industrie- und Investmentunternehmen zur Weiterentwicklung des Wasserstoff-Sektors) die direkten Wasserstoff-Technologieentwicklungen bis 2050 ein Jahresumsatzvolumen von rd. 2,5 Bio. USD und unter Einrechnung angrenzender Technologieentwicklungen wie z.B. die Herstellung von Elektrofahrzeugbatterien von rd. 4,0 Bio. USD einnehmen dürften.

Da wir jedoch die langfristigen Umsatz- und besonders aber die wesentlich relevanteren Gewinn(!)-Implikationen der künftigen Wasserstoff-Technologieentwicklungen und auch Anwendungen jedoch in keinem Fall für so greifbar und vorgezeichnet halten, wie dies das Hydrogen Council offenbar sieht, orientieren wir uns zu einer stichhaltigen Bewertung der Aktie anhand des aktuellen Status Quo eher an den Fakten, dass am 22.06. Plug Power nun mit mehr als 1monatiger Verzögerung nach ihren zurückliegenden Korrekturen der Jahresabschlüsse 2018 – 2020 ihr Ergebnis des 1. Quartals vorlegte, in dem die Umsätze das Vorjahresniveau zwar erwartungsgemäß um + 76 % übertrafen, gleichzeitig jedoch der auf die Stammaktionäre entfallende Nettoverlust gegenüber dem Vorjahr enttäuschend stark um 65 % auf – 61 Mio. USD hochschnellte.

Auch im Falle von Plug Power erwarten die Analysten derzeit im Konsens eine bis 2023 weiterhin ungebrochene Nettoverlusterzielung, auch wenn sich Plug Power hierin mit voraussichtlich nur noch rd. - 4 Mio. USD natürlich bereits weit dichter am Rand der Gewinnzone befinden dürfte als die z.B. für Nel ASA (oder auch Ballard Power) gilt.

Allerdings spiegelt sich dieser Faktor auch zu Recht in einem wesentlich höheren Kurs/Umsatz-Verhältnis von rd. 16 als im Fall von Nel ASA wider, weshalb wir derzeit auch die Aktie von Plug Power weiterhin als ähnlich dramatisch überbewertet einstufen.

Auch in dieser Aktie werden wir uns daher künftig zunächst weiterhin in keiner Weise engagieren, selbst wenn charttechnisch eine Fortsetzung des aktuellen Aufwärtstrends vorerst so lange intakt bleiben dürfte, wie die wichtigste Unterstützung bei rd. 30 USD auch weiterhin erfolgreich verteidigt wird.

Chart: PLUG POWER (in US-Dollar)

06.07.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

14.09.2024

14.09.2024

07.06.2024

07.06.2024

23.05.2024

23.05.2024

22.12.2023

22.12.2023